прогнозы по акциям

Акции, которые ВЫИГРАЮТ от снижения ключевой ставки

- 25 апреля 2025, 09:28

- |

Рынок не ожидает сюрпризов на сегодняшнем заседании ЦБ — согласно опросу РБК, ставка останется на уровне 21%. Сценарий с сохранением ставки прогнозируют 26 из 30 участников опроса, ещё 4 участника говорят о снижении. Дальнейшее повышение не пророчит никто.

📉Так или иначе, если даже не сегодня, то на одном из ближайших заседаний наверняка случится «переломный момент». В феврале и марте ставка 21% была сохранена, однако дальнейшее охлаждение кредитования, замедление темпов роста инфляции и другие макроэкономические факторы могут смягчить риторику регулятора.

Подписывайтесь на телеграм-канал, где регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

🚀Позитив для рынка акций

Снижение процентных ставок — позитив для рынка акций в целом. Ведь из-за снижения доходностей по вкладам и облигациям, инвесторы больше обращают внимание на дивидендные бумаги, которые за счет этого позитивно переоцениваются.

💸От смягчения ДКП в первую очередь выиграют те компании, у которых большая рублевая кредитная нагрузка. При снижении КС займы с плавающей ставкой становятся более выгодными, а фиксированные кредиты можно рефинансировать под меньший процент.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 6 )

Citi понизила рейтинг акций США, одновременно повысив рейтинг акций Китая, что отражает растущую разницу в прогнозах по двум крупнейшим мировым рынкам – BBG

- 11 марта 2025, 09:54

- |

Компания Citigroup Inc. понизила рейтинг акций США, одновременно повысив рейтинг акций Китая, что отражает растущую разницу в прогнозах по двум крупнейшим мировым рынкам. Аналитики Citi отмечают, что «американская исключительность» приостанавливается на ближайшие несколько месяцев, и предсказывают, что в США будет выходить больше негативных данных.

Стратеги Citi, включая Дирка Виллера, снизили свой прогноз для акций США с «перевеса» до «нейтрального», отмечая, что экономические новости из США, скорее всего, будут отставать от мировых тенденций. Ожидается, что эта нейтральная позиция сохранится в течение 3-6 месяцев, учитывая влияние высоких тарифов и сокращения расходов.

В отличие от США, акции Китая демонстрируют стремительный рост, в том числе благодаря развитию технологий искусственного интеллекта и поддержке государственного сектора. Индекс китайских акций, котирующихся в Гонконге, вырос на 20%, что сделало его одним из самых успешных в мире в 2025 году.

( Читать дальше )

Стоит ли покупать акции евротранс?

- 20 сентября 2024, 17:27

- |

И так, Евротранс занимается автозаправочными комплексами в Москве более 27 лет. В активах 55 АЗК, нефтебаза, завод по производству незамерзайки. В 2005 году годовой оборот превысил 450 000 000 рублей, в 2006 уже 650 000 000 и было построено 5 новых автозаправочных комплексов. В 2007 темпы роста знчительно увеличились и оборот достиг 1,8 миллиардов рублей, к активам добавилось ещё 5 АЗК. Вплоть до 2010 прирост составлял по миллиарду рублей оборота в год и достиг цифры 5,7 миллиарда.

В 2011 появилась нефтебаза, в 212 ещё 7 АЗК.

( Читать дальше )

Редомициляция – Переток $9,6 млрд от нерезидентов на локальный рынок

- 05 марта 2024, 12:57

- |

С августа и на текущий момент полностью успешно завершили редомициляцию шесть компаний с общей капитализацией свыше 0,8 трлн руб. В этих компаниях 44% акций в свободном обращении принадлежало нерезидентам из недружественных стран. Мы ждем, что до конца 2024 г. юрисдикцию сменит большинство квазироссийских компаний с суммарной капитализаций свыше 2,5 трлн руб., из которых на долю нерезидентов приходится свыше 1 трлн руб. У компаний, которые уже завершили редомициляцию, она заняла в среднем около 150 дней, или 5 месяцев. Для компаний, которые сейчас находятся в процессе смены юрисдикции, этот период составит в среднем 276 дней, или 9 месяцев. Отдельно отметим, что у VK и HeadHunter процесс добровольной редомициляции занял чуть более месяца.

По нашей оценке, недружественные инвесторы – основные держатели акций квазироссийских компаний – за два года продали более 60% своих акций в свободном обращении на сумму около 0,9 трлн руб. ($9,6 млрд).

Источник: оценка ИК «Айгенис»

Для потенциальных инвесторов, которые хотят участвовать в редомициляции, мы выделяем следующие бумаги для покупки во внешнем контуре (исходя из ликвидности и потенциала роста): MD Medical Group, Yandex N.V, TCS Group, Ozon и X5 Group. Etalon также представляет интерес, но ее бумаги неликвидны на внебиржевом рынке.

( Читать дальше )

POLYMETAL - с чистого листа

- 21 февраля 2024, 16:29

- |

Продажа российских активов

Polymetal сообщил о продаже российских активов (АО «Полиметалл»), за $3.69 млрд компании

«Мангазея Плюс». Polymetal раскрыл внутригрупповую задолженность перед продаваемой компанией АО «Полиметалл» в размере $1.15 млрд. С корректировкой на эту задолженность российские активы были проданы за $2.54 млрд, что является, на наш взгляд, реальной ценой сделки. Эта цифра соответствует мультипликатору EV/EBITDA 2024 = 2.5. Для сравнения, наша оценка EV/EBITDA 2024 Полюс Золота составляет 5.0. Polymetal получит в сухом остатке $300 млн.

За сколько Polymetal продал российские активы, $ млрд

Источник: оценка ИК “Айгенис”

Дивиденды

Открытым остается вопрос о дивидендах, которые Polymetal может заплатить из суммы, полученной от продажи российских активов. Глава компании Виталий Несис сообщил, что рассмотрение вопроса о дивидендах отложено до мая. Мы считаем, что на величину дивидендов может повлиять чистый долг на балансе казахстанских активов в размере $171 млн, а также то, будет ли Polymetal учитывать при расчете дивидендной базы инвестиции в казахстанские активы (на 2024 г. запланировано $200 млн). Ниже мы приводим два крайних сценария.

( Читать дальше )

Вечер вторника на фондовом рынке России (04.10.2022г)

- 04 октября 2022, 19:48

- |

Ежедневные обзоры можно прочитать на ЯндексДзене:

dzen.ru/invest_prognoz

Во вторник утром на нашем фондовом рынке мы увидели достаточно сильный гэп вверх (по индексу ММВБ). И многие акции заметно подрастали в первые 10 минут торгов. Но потом мы увидели достаточно сильное падение с утренних максимумов. Эта болтанка за последнее время достаточно сильно надоела. На таком рынке очень сложно заработать. Если брать процентное движение в бумагах, то вроде двигаются они достаточно сильно, но если эти проценты перевести в рубли, то по многим бумажкам движение выходит всего лишь в пару рублей в день. А на следующий день мы видим такое же движение, но уже в другую сторону. На сделках с небольшим объемом на таких движениях ловить нечего.

( Читать дальше )

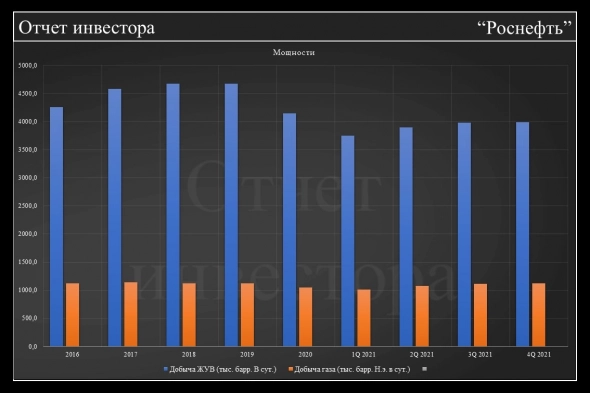

Совет директоров «Роснефти» одобрил стратегию Роснефть-2030: надежная энергия и глобальный энергетический переход, ожидается, что свободный денежный поток более чем удвоится к 2030 году

- 21 декабря 2021, 22:30

- |

21 Декабря 2021

Совет директоров ПАО «НК «Роснефть» одобрил стратегию «Роснефть-2030: надежная энергия и глобальный энергетический переход».

По итогам 2021 года Компания досрочно достигла большинства целевых ориентиров, заданных в стратегии «Роснефть-2022». Новая стратегия направлена на развитие достижений предыдущей стратегии и в то же время учитывает актуальные тенденции, связанные с климатической повесткой, глобальным энергетическим переходом, необходимостью надежных поставок доступной и чистой энергии.

Стратегия «Роснефть-2030» предусматривает снижение углеродного следа при дальнейшем увеличении операционной и финансовой эффективности деятельности Компании. Благодаря новой стратегии «Роснефть» укрепит позиции на мировом рынке углеводородов в качестве надёжного производителя и поставщика энергоресурсов и при этом минимизирует воздействие на климат и окружающую среду.

( Читать дальше )

НЛМК радует очередной позитивной новостью.

- 21 декабря 2021, 22:09

- |

Новолипецкий металлургический комбинат в рамках повышения эффективности производственных процессов ввел в эксплуатацию автоматизированный складской комплекс площадью 10 тыс. м2. Он позволит круглосуточно снабжать запасными частями, комплектующими и расходными материалами ремонтные цеха и в четыре раза сократить время на выполнение внутренних заказов.

Комплекс оснащен программным обеспечением на основе системы расширенного управления складом на платформе SAP (SAP EWM, Extended Warehouse Management). Решение с помощью встроенных алгоритмов самостоятельно рассчитывает оптимальное размещение материалов на складе, планирует действия техники и персонала, ведет контроль за каждой складской единицей с помощью идентификации через штрих-кодирование. Цифровизация складских операций позволяет отказаться от бумажного документооборота и исключить ошибки при обработке заказов. Применение высокостеллажных систем размещения грузов позволит увеличить полезный объем хранения в 6 раз.

www.metalinfo.ru/ru/news/132582

2020 - до свидания!

- 29 декабря 2020, 15:30

- |

А вы готовы проводить этот год с размахом и не один раз? Мы готовы и вместе с вами врываемся в 2021 год!

Мы не любим формальных поздравлений, длинных постов и «нафталиновую джинсу» с подведением итогов 😑.

2️⃣0️⃣2️⃣0️⃣ год был непредсказуемым и удивительным. Как фондовая биржа порой…

Однако, если все легко и просто, то уже неинтересно. Благодарим вас за активность, поддержку и милую критику проекта Финбрикс!

Благодаря вашему участию, мы открыли платформу и уверены, что 2️⃣0️⃣2️⃣1️⃣ станет прорывным для всех нас!

С наступающим Новым годом, друзья! Летим навстречу приключениям в новом 2021 году!

Джуманджи!!!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал