прогнозы

Мнение о динамике рынков. Относительно спокойное

- 10 марта 2020, 07:42

- |

Мнение по рынкам сформулирую кратко. Глубина падение нефти, спровоцированная сокращением спроса на фоне коронавирусных запретов и разногласиями в ОПЕК+, стала неожиданной. Причем для всех. И, скорее всего, чрезмерной.

Мнение по рынкам сформулирую кратко. Глубина падение нефти, спровоцированная сокращением спроса на фоне коронавирусных запретов и разногласиями в ОПЕК+, стала неожиданной. Причем для всех. И, скорее всего, чрезмерной.- Считаю, что шок нефти, вероятно, завершен.

- Аналогично, завершился или завершается шок рубля.

- Будет ли расти рынок акций, как в России, так и в мировой – открытый вопрос. Но, скорее, да, чем нет.

- Кроме этого, продолжу играть против золота, палладия и пока остаюсь в длинной позиции по паре EUR|USD.

- Что касается рынка рублевых облигаций, включая высокодоходный сегмент, в котором мы активно работаем, просадка, конечно, сегодня будет. Не думаю, что она получит продолжение в последующие дни.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Закончилось ли падение рынков?

- 02 марта 2020, 08:05

- |

А если не закончилось, какой окажется его глубина и продолжительность? Актуальные вопросы, на которые, к сожалению, нет утвердительных ответов.

А если не закончилось, какой окажется его глубина и продолжительность? Актуальные вопросы, на которые, к сожалению, нет утвердительных ответов.Вообще, падение акций, облигаций, нефти и ряда валют, включая рубль, произошедшее за неделю – прецедентное. Аналогичной динамики, учитывая широту вовлеченных в нее активов, мы не видели не менее 5 лет. Ожидать, что дело после такого обвала кончится скоро, и рынки быстро развернутся к восстановлению, пожалуй, слишком оптимистично.

Не ожидал настолько стремительного падения. Но оно состоялось, и дальнейшее поведение торгуемых инструментов под прессом этого падения изменилось. Вероятное последующее падение акций и облигаций (и за рубежом, и в России), подкрепленное драматичными материалами СМИ, способно быстро сформировать биржевую панику или, вероятнее, апатию игроков. А это обычно сигнал формирования ценового дна. Т.е. падение, если оно продолжится, вероятно, не станет сопоставимым по масштабам с уже произошедшим. В то же время, фондовый и товарный рост тоже, скорее всего, не сможет развиться в тенденцию.

( Читать дальше )

Эффект паники и отечественные облигации

- 28 февраля 2020, 07:25

- |

Рублевые облигации вчера снизились, и снизились третий день подряд. Как к этому относиться? Если сравнивать с динамикой западных фондовых рынков, нефти, российских акций, где снижения за это время составили по 5-10% и более, в облигациях все в относительном порядке.

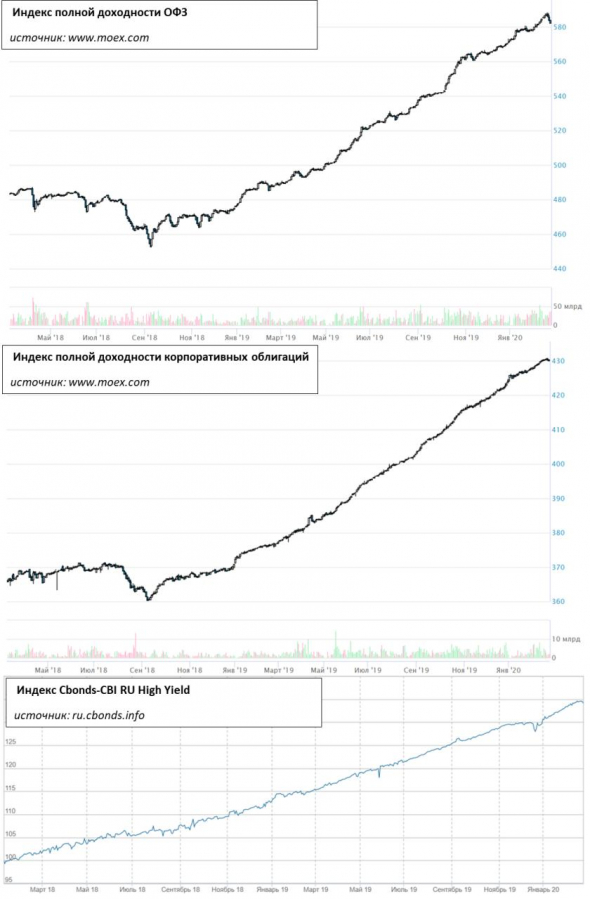

Однако и радоваться снижению облигационных цен как возможности удачной покупки, наверно, рано. Индексы отечественных облигаций корректировались в последний раз более полутора лет назад, после чего испытали одно из самых впечатляющих ралли. Так что сейчас отделаться коррекцией в три дня вряд ли получится.

Мало того, облигации – как правило, запаздывающий в своей динамике рынок. Сначала падают акции, потом облигации, хотя это не догма. Но какой бы болезненной коррекция не оказалась, в обвал она перейти имеет незначительные шансы. Когда в апреле 2018 года рухнули ОФЗ, это была закономерная реакция на обрушение пирамиды carry trade. Сегодня подобной проблемы нет, а отвязка России от мировой финансовой системы стала еще больше. Главная, пожалуй, проблема – нефть. Ее цена сейчас, объективно, непредсказуема.

( Читать дальше )

И все-таки коррекция

- 26 февраля 2020, 08:12

- |

Волна неприятностей дошла и до российских биржевых активов.

Волна неприятностей дошла и до российских биржевых активов.С начала недели индекс гособлигаций снизился на 0,2%, индекс корпоративных облигаций – на 0,1%, сектор высокодоходных облигаций – на 0,3%. Не впечатляет. Другое дело, акции. Здесь падение по индексу МосБиржи — 3,3%, до 3 003 п., по индексу РТС – 5,1%, до 1 446 п. Все это на фоне снижения нефти в понедельник-вторник с 57 до 55 долл./барр. для сорта Brent и в законном сопровождении ослабления рубля (до 65,3 единиц за доллар с 64,2).

Как реагировали участники на происходящее, и, собственно, что произошло? В ответ напрашивается слово «коррекция». Это то состояние рынков, когда страхи все же преувеличены, но они вполне рационально охлаждают ценовой перегрев. Коррекция не ломает тренда, она расширяет диапазон колебаний. Это возможность войти, а не выйти. Как раз по реакции участников и можно судить о коррекционном характере падения котировок. Участники вчера запаниковали. Наиболее активные и эмоционально мотивированные из них интенсивно продавали. Резко возрос интерес к золоту и доллару.

( Читать дальше )

Свободная конференция практикующих трейдеров, разговор на разнообразные темы о рынке 23.02.2020

- 25 февраля 2020, 16:06

- |

Воскресный подкаст, о новостях, ловушках, точки входа, паттернах и не только, обсуждение некоторого недопонимания в рынке на примере графика нефть, в рамках ежемесячных бесед.

Данная конференция проходила без какого либо сценария, и не несет за собой обучающие цели, НО имеет достаточно ВАЖНУЮ информацию которая затрагивает многих трейдеров, особенно новичков и надеемся что из данного видео вы возьмете для себя что то полезное, и в дальнейшем сможете применить на практике.

( Читать дальше )

Рынки и позиции: упругая деформация

- 25 февраля 2020, 08:15

- |

В ситуации истерии и непонимания моя основная ставка — ставка на покупку.

В ситуации истерии и непонимания моя основная ставка — ставка на покупку.В понедельник рынки обвалились. Очевидной причиной стали вирусные опасения. В особенности, видимо, на нервы глобальному инвестсообществу подействовал резкий рост заболевших в Италии, сопровождаемый карантинными мерами (досрочное завершение венецианского карнавала, прекращение работы Ла Скала и т.д.). Отлично отразил ситуацию главный экономист MUFG Union Bank Крис Рупки. — «Сейчас инвесторам надо быстрее продавать и только после этого углубляться в изучение того, что происходит в Поднебесной» (http://www.profinance.ru/news/2020/02/24/bwjz-rynok-aktsij-rukhnul-priznav-bessilie-pered-koronavirusom.html).

( Читать дальше )

Кто торговал реальными деньгами и ранее давал прогнозы по Ри...? профи вам вопрос,..! а другие трейдеры пока ,пож-та "воздержитесь"......

- 24 февраля 2020, 19:36

- |

Китай утром, если будет „карабкаться“ вверх, то может и спрос у него на нефть появиться»,.то и Европа нам поможет.....

Можете опереться, на ( индекс доллара, на пару Евро-дол, МЕДЬ, и нерезидентов, и на наши акции торгуемые на западных площадках,

на 151.500- 152.000..? свое мнение, чисто субьективное,(то есть «хотелки», думки..\

у кого из трейдеров, имеется статус и рейтинг, не только по прошлым прогнозам( но и по своим «живым деньгам, а и текущие неделю назад, месяц, взгляды и позы,… СВЕРШИВШИЕСЯ… в недалеком прошлом

Прогноз на неделю. Рынки демонстрируют устойчивость

- 17 февраля 2020, 07:50

- |

Рынки показывают и доказывают свою устойчивость. Мое предположение заключалось в том, что резкая реакция китайских властей на распространение коронавируса быстро и критически повлечет разрушение ряда внешнеторговых связей. А это в свою очередь начнет подрывать уверенность глобального инвестсообщества. Что способно вызвать большой навес продаж. Однако 2 прошедшие недели опровергли это предположение: мировой рынок акций, в основном, вырос, товары или стали дороже, или заметно не подешевели.

Рынки показывают и доказывают свою устойчивость. Мое предположение заключалось в том, что резкая реакция китайских властей на распространение коронавируса быстро и критически повлечет разрушение ряда внешнеторговых связей. А это в свою очередь начнет подрывать уверенность глобального инвестсообщества. Что способно вызвать большой навес продаж. Однако 2 прошедшие недели опровергли это предположение: мировой рынок акций, в основном, вырос, товары или стали дороже, или заметно не подешевели.Денег в мировой финансовой системе много, подрыв роста мировой экономики на сегодня не произошло. Целесообразно вернуться к трендовым ставкам, которые делались еще полмесяца назад. В частности, к игре на повышение американского рынка акций. Рынок давно дорог, и его глубокая коррекция или разворот вниз – вопрос времени. Однако, сам по себе, растущий тренд не сломан, каждая следующая коррекция оказывается менее глубокой в сравнении с предыдущей. Целевых ориентиров, которые выставлялись еще более полугода назад – 3 150 – 3 300 п. по S&P500 – рынок достиг и их превысил. Игра на повышение рискованна. Но, вероятно, в течение ближайших дней менее рискованна, чем игра на понижение.

( Читать дальше )

Как чувствует себя сектор высокодоходных рублевых облигаций?

- 12 февраля 2020, 07:31

- |

Как чувствует себя сектор высокодоходных рублевых облигаций? Обратимся к индексу Cbonds-CBI RU High Yield. В конце прошлого года сектор испытал первый заметный шторм: число эмиссий превышало спрос, а облигации «Дэни Колл» упали на 35%. Однако рыночный маятник качнулся в противоположную сторону. Как раз в конце 2019 года интерес к высокодоходным облигациям начал стремительно расти. К примеру, за последние 2 недели за комментариями именно по рынку ВДО к нам обратились сразу 3 топовых деловых издания. Знали ли журналисты этих изданий высокодоходном секторе еще полгода назад? Так или иначе, итогом стал рост цен высокодоходных облигаций. Сопровождая постепенное снижение купонных доходностей новых выпусков, он позволил зафиксировать индексу High Yield доходность в 16,5% за последние 12 месяцев. С начала года сектор ВДО уверенно выигрывает в доходностях у широкого рынка облигаций.

Каковы ожидания от рынка? Расширение спроса во многом нивелирует дефолтные риски. Вряд ли в нынешнем году мы увидим даже пару дефолтов. Но и удержать доходность в 16,5%, скорее всего, не удастся. Купоны в секторе все реже достигают или превышают 13%, облигации с купонами в 15% и более постепенно уходят с рынка. Центром притяжения доходностей любого облигационного рынка являются купонные ставки. Которые в наступившем году, учитывая денежную политику Банка России и низкую инфляцию, вероятно, в среднем не превысят 12,5-13%. Высокодоходные облигации – это, как правило, короткие бумаги, со средним сроком погашения 2-3 года. Короткие сроки ограничивают рост цен (как и ограничивают их падение в неблагоприятных условиях). Так что заработать на портфеле ВДО 13% годовых в перспективе 2020 года будет более реалистично, чем 15% или более.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал