прогнозы

Астро-навигатор. Просто. Доступно. Для всех и каждого.

- 06 октября 2018, 15:48

- |

пришел тот день и час, когда я снова вижу вас, надеясь на взаимность.

В общем, долго музыка играла, но всему хорошему приходит, как начало, так и конец.

Окончательно закрыл набор ВИП клиентов с управлением их денег на счетах в IB.

Кто уже состоялся VIP, с ними продолжаю работать. Они могут остаться, могут уходить — это дело каждого, решается индивидуально. А вот с новым набором желающих — баста. Прекратил. Потому что, теперь это совсем иначе.

-------------------------------------------------------------------------------

АСТРО-НАВИГАТОР для астрологического трейдинга опционами

на неделю… месяц… квартал… год.

а) аналитика традиционная

б) аналитика астрологическая

с) если совпадают, то приступаем к проектированию сделки.

ТРЕНДЫ => от 1 недели… до 1 месяца = 90 % моих сделок за месяц.

Вертикальный спред. RR = 1 к 5 в среднем.

ЛЕБЕДИ => овернайт или интрадей = 10 % моих сделок за месяц.

Голый опцион 1-3 % от депозита. Планируемый RR = 1 к 10, и выше.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Обзор рынка драгоценных металлов с 26 сентября по 2 октября 2018 года

- 02 октября 2018, 15:02

- |

Оксана Лукичева, аналитик по товарным рынкам «Открытие Брокер»

На прошедшей неделе цены на драгоценные металлы снижались под влиянием укрепившегося курса доллара США, а стоимость серебра подросла в результате торговли спредами. В целом неделя прошла под знаком сентябрьского заседания ФРС США, в ходе которого коридор процентных ставок был расширен до 2-2,25%. Кроме того, регулятор не упоминал слова «стимулирующая» в описании монетарной политики, а Дж. Пауэлл сообщил, что постепенное повышение ставок помогает укрепить экономику США.

ФРС США ожидает, что инфляция останется на уровне 2%, но регулятор не учитывает политические факторы в реализации денежно-кредитной политики. В целом планируется ещё раз повысить процентную ставку в декабре 2018 г., три раза в 2019 г. и один раз в 2020 г. Несмотря на то, что по заявлению главы ФРС, рецессии в экономике США в ближайшие два года не ожидается, прогнозные оценки регулятора показывают ожидаемое замедление экономического роста до 1,8% в 2021 г.

( Читать дальше )

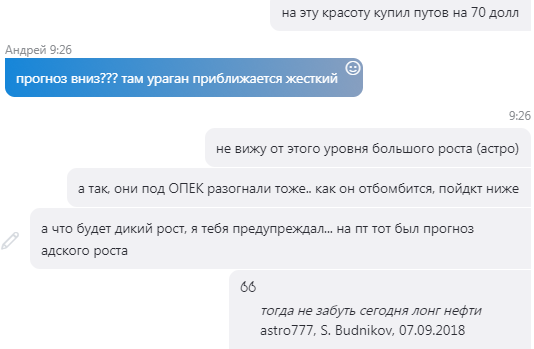

Приятно иметь бизнес с ответственными людьми. Деньги-прогноз-деньги.

- 14 сентября 2018, 14:41

- |

Бизнесмены *реновы, не желают опускаться до обычного до свиданья. Понимаю — бабки карманы жгут, а в это время ПРОСТЫЕ парни, которым и так по жизни денег трудом достаются, вот такие ребята — молодцы. А все прочие — шваль, за очень редким исключением.

А я что, готовлю прогнозы, на них же торгую, все норм.

Вот опять недавно, по нефти.

( Читать дальше )

Дивиденды Сургутнефтегаза 2018 - прогноз

- 05 сентября 2018, 12:44

- |

Итак, исходные данные:

Размер кубышки: $42 807 422 338

Проценты по кубышке (прогноз за год): $1 857 241 879

Операционная прибыль (прогноз за год): 363 698 282 000 руб.

( Читать дальше )

Анализ рынка Форекс от 3.09.2018г. Новости, позиции банков, экспирация опционов, ожидания рынка.

- 03 сентября 2018, 15:16

- |

Растет ВВП - растет индекс?

- 31 августа 2018, 14:27

- |

Для этого рассмотрим США.

Весь фондовый рынок смоделируем индексом S&P500. Значения брались за декабрь месяц.

Период с 1950-2017.

График логарифмический, его наглядность выше.

Расчитаем Модельный S&P500 — это индекс если бы он двигался согласно процентному росту номинального ВВП(реальный рост+инфляция).

Но существует проблема начального значения модельного индекса. Приравнять к значению S&P500 за 1950 год не правильно, потому что мы не знаем на сколько адекватно он оценен тогда. Поэтому я взял такое начальное значение, чтобы график этого модельного индекса был максимально приближен к самому индексу S&P500(индекс в 1950 был равен 20,41, я взял для модельного — 25,8), таким образом сместил его график чуть вверх. Это мое предположение, его можно пренебречь, просто так удобнее видеть зоны перекупленности и перепроданности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал