пузырь

На рынках EM образуются следующие «пузыри активов»?

- 24 октября 2019, 16:48

- |

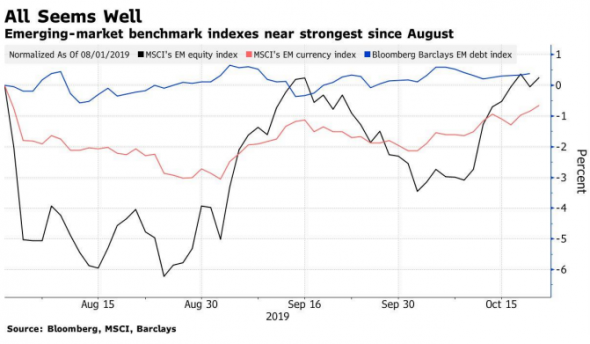

В настоящее время индексы акций, облигаций и валют EM сейчас находятся на максимумах с начала августа. Однако политические кризисы во многих развивающихся странах – от Эквадора и Аргентины до Турции, ЮАР, а также Чили и Ливана – должны напомнить инвесторам о высоких рисках, присущих данным классам активов, и побудить их сохранять высокую бдительность.

По словам Дэвида Леви, председателя Jerome Levy Forecasting Center, нынешний ажиотаж вокруг активов EM, обусловленный тенденцией «погони за доходностью в мире», и быстрый рост долгов развивающегося мира напоминают то, что происходило на рынке жилой недвижимости США непосредственно перед глобальным финансовым кризисом.

«Главный пузырь текущего цикла надувается как раз в секторе активов EM, − говорит Леви. – И следующая рецессия вызовет очень серьезные проблемы для развивающихся стран»

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Срочный рынок и госдолги. Пузырь пузыря

- 25 июля 2019, 08:14

- |

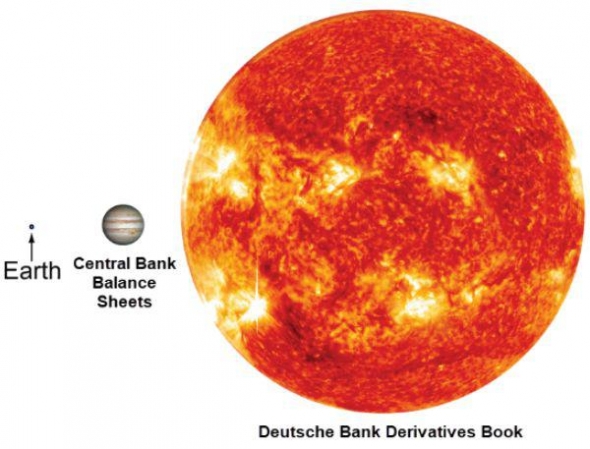

«Крупнейший немецкий банк Deutsche Bank признан МВФ самой большой угрозой для мировой финансовой системы. Главным образом у экономистов вызывает опасение его гигантский портфель производных ценных бумаг, оцениваемый в невообразимые 46 трлн евро», пишут коллеги из «БКС-Экспресс» (https://t.me/bcs_express/4720). Космическая картинка оттуда же. Кажется, участники торгов не до конца осознают масштаб рыка срочных/производных инструментов (они же деривативы). И что еще важнее – его экономическую бессмыслицу.

Рынок срочных контрактов создавался с целью хеджирования. Хеджирование – страхование от неблагоприятных изменений цены основного (базисного) актива через биржевые инструменты. Сейчас на хеджевые операции приходится пренебрежимый минимум операций срочными контрактами. К примеру, понятие хедж-фонд даже не ассоциируется с защитой от неблагоприятной ценовой конъюнктуры. Это в нашем восприятии про большие прибыли и большие риски.

( Читать дальше )

Как действует фондовый пузырь?

- 05 июля 2019, 07:27

- |

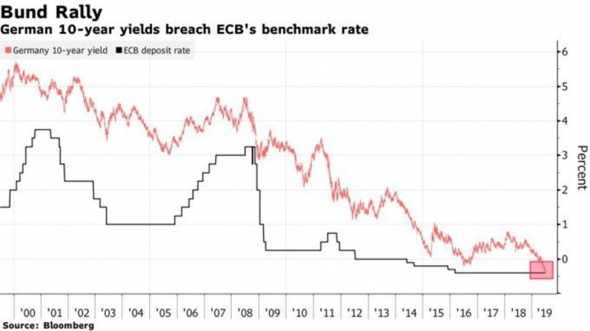

#колумнистика На графике: Доходность 10-летних облигаций Германии

1️⃣ Вы смотрите на этот график 5 лет назад. Думаете, дороги немецкие долги. Забываете и переключаетесь на что-то более интересное.

2️⃣ Вы смотрите на этот график год назад. Думаете, мир потихоньку сходит с ума. Зачем инвестировать под ноль?! Остается осадок от непонимания и ощущения близкого кризиса. Переключаетесь на что-то более интересное.

3️⃣ Вы смотрите на этот график сейчас. Думаете, что-то тут не так. Зачем-то же инвестируют в облигации с отрицательной доходностью! Ага. Зарабатывают на росте тела! А есть ли альтернативы столь надежным и относительно доходным вложениям?

4️⃣ Вы (хорошо, не Вы) через 2 месяца идете к брокеру и с плечом под отрицательный процент покупаете эти или 100-летние австрийские облигации. Прирост тела у длинных облигаций больше, чем у коротких, можно подзаработать. А куда вкладывать: валюты обесценятся, ставки нулевые, рынки акций дороги?

( Читать дальше )

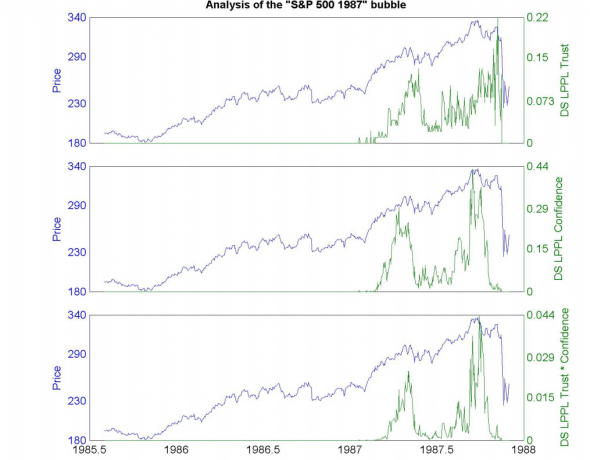

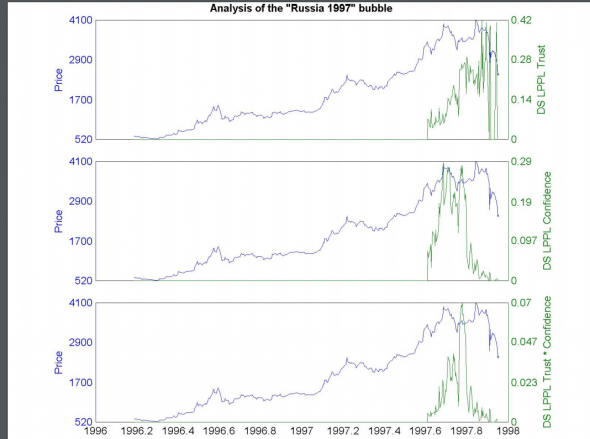

Модель предсказывающая крахи финансовых рынков

- 25 июня 2019, 14:41

- |

Давайте, рассмотрим, пример прогнозов у знаменитой модели Log Periodic Power Law (LPLL) или модель предсказания крахов. В 2001 году вышла книга:«Как предсказывать крахи на финансовых рынках», где Дидье Сорнетте описал как действует эта модель.Сейчас они пользуются улучшенной версией Log-Periodic Power Law Singularity (LPPLS).

Но гораздно интереснее насколько она прогнозирует реально рынок и где можно найти эти прогнозы!?

Давайте для начала посмотрим примеры из прошлого по модели LPLL:

( Читать дальше )

Краткая история финансовой энтропии

- 27 мая 2019, 17:19

- |

Глобальная экономика начала эксперимент с фискальной и монетарной алхимией, когда прекратил действие золотой стандарт, то есть почти 50 лет назад.

В 1971 году доллар полностью отделился от последних остатков своей привязки к золоту. По сути, мировая валютная система полностью освободилась от любых ограничений роста монетарной базы, поскольку была ликвидирована привязка к предложению добываемого золота. Так случилось потому, что до этого доллар был привязан к золоту, а остальные развитые страны связывали свои валюты с валютой американской. Так было с момента заключения Бреттон-Вудского соглашения 1944 года.

Поэтому, когда США аннулировали золотой стандарт, мир приступил к изначально провальному эксперименту с глобальными фиатными валютами и вступил на путь к финансовой энтропии.

Немного истории

Пол Волкер (председатель Федрезерва с августа 1979 года по август 1987 года) победил инфляцию, вызванную мягкой монетарной политикой администраций Джонсона и Картера в начале 80-х годов. Но политика Федрезерва снова привела к росту инфляции к середине десятилетия. В первой половине 1987 года фондовые рынки стремительно росли, увеличившись на невероятные 44% к концу августа. Но к середине октября федеральное правительство объявило о большем, чем ожидалось, дефиците торгового баланса, что привело к дальнейшему падению курса доллара и обвалу рынков. К концу торгов в пятницу, 16 октября, индекс Dow Jones Industrial Average (DJIA) упал на 4,6%. Утром следующего понедельника инвесторы в США проснувшись узнали, что фондовые рынки Азии находятся в свободном падении. В результате в момент открытия американских площадок DJIA рухнул, потеряв по итогам дня 508 пунктов или 22,6%. Председатель Федрезерва Алан Гринспен поспешил заверить рынки, что американский центробанк послужит источником ликвидности, и что он напечатает достаточно денег, чтобы поддержать финансовую систему. Таким образом, он призвал финансовые учреждения не просто сохранять спокойствие, но и покупать акции с санкции самого центрального банка.

( Читать дальше )

Как Кривая Филлипса сыграла злую шутку с ФРС

- 26 февраля 2019, 14:02

- |

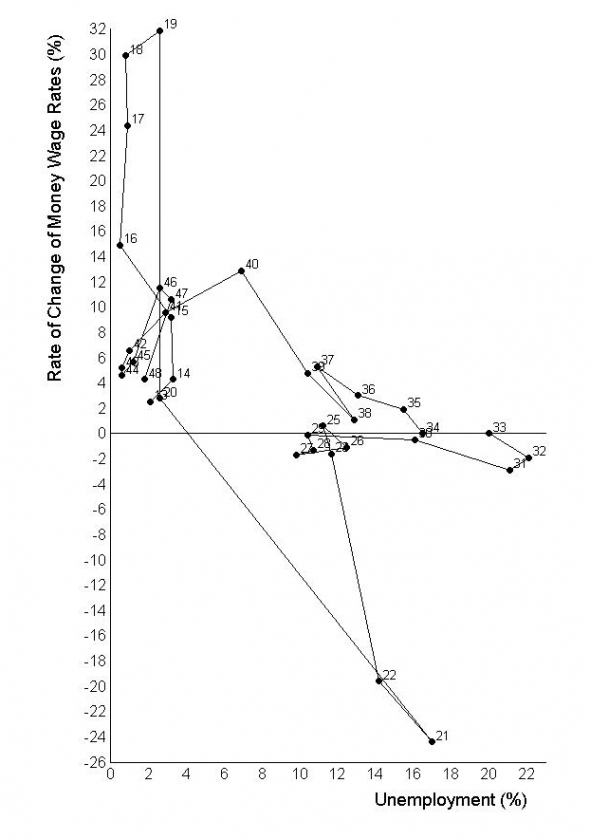

Как вы знаете, ФРС в процессе выработки решений по монетарной политике сталкивается с поиском «каноничного» оптимума инфляция vs. Безработица (inflation-unemploymenttradeoff). Поиск компромисса опирается на известную в среде экономистов отрицательную взаимосвязь между инфляцией и безработицей, называемую «кривой Филлипса».

Начало ее исследований было заложено новозеландским экономистом Уильямом Филлипсом, который исследовал линейную связь между темпом роста зарплат и безработицы в Британии почти за сто лет, и обнаружил обратную зависимость между этими двумя макроэкономическими параметрами. Тогда она выглядела вот так:

Считается, что рост зарплат является «прекурсором» потребительской инфляции. Такой вывод опирается на замечание Кейнса, что с ростом доходом должно расти и потребление, правда нелинейно, как за счет насыщения, так и за счет преобладания мотива сбережения.

( Читать дальше )

Криптовалюты в очистительном пламени

- 28 декабря 2018, 17:09

- |

Один из главных вопросов для частных инвесторов — как вести себя на таком рынке? Стоит ли сейчас избавляться от всех криптовалютных активов или наоборот — скупать подешевевшие альткойны и токены? Читать далее

Про Apple и Россию

- 22 декабря 2018, 07:58

- |

Что-то не видно больше этих «любителей» ))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал