пузырь

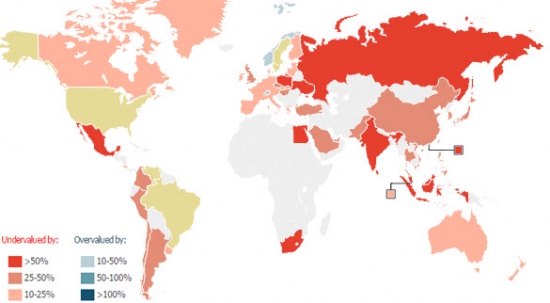

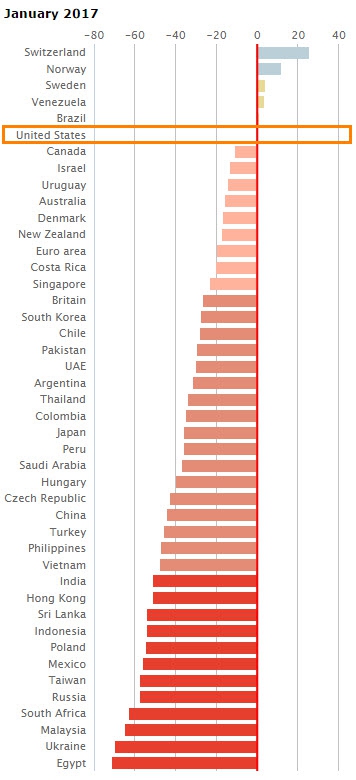

Доллар США сейчас переоценён, почти, против каждой валюты в мире

- 24 января 2017, 11:28

- |

Как видно, БигМак в России переоценён более чем на 50%, чем в Швейцарии и Норвегии, в этих двух странах недооценён на 10-50%.

В США переоценён на 10-25%

График ниже показывает, что доллар США переоценён против большинства валют в мире.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 29 )

Dow 20 000?

- 21 декабря 2016, 17:33

- |

Индекс Dow Jones Industrial Average почти достиг отметки 20 000. Уровень в 1000 пунктов был пройден достаточно быстро.

Рынку потребовалось всего 27-28 дней, чтобы почти молниеносно вырасти с 19 тысяч пунктов до 20 тысяч. Еще более быстрым стал рост с предвыборных минимумов, когда первые сообщения о победе Трампа вызвали почти 5% -ое падение, до текущих уровней.

Dow c 17 450 достиг почти 20 тысяч за более чем два месяца. Ну и годовой прирост также внушительный, аж с 15450 до 20 000.

Закреплен ли этот рост доходами компаний или надувается пузырь, покрыты ли эти почти 5000 пунктов или 30% роста таким же ростом прибылей входящих в индекс компаний?

(Читать дальше...)

С картой в руках

- 09 декабря 2016, 15:13

- |

Многим, кто когда-нибудь оказывался в чужом городе, в незнакомой местности или дороге приходилось останавливаться и сверять свое положение по карте. Произнося что то: «вот я, а вот моя/мой …. (нужное поставить)». Как правило хорошая ориентация в пространстве не смотря на то что многое не известно позволяет с помощью карты найти правильную дорогу. Это правило я думаю вполне применимо и к местоположению в экономическом цикле. То что будет изложено ниже это моя субъективная точка зрения и задача данного поста скорее не найти стороников или переманить на свою сторону противников, эта статья скорее хлебная крошка из сказки. Вообще я заметил, что перечитывать свои статьи очень полезно, например «Глас народа» от 18.11.2014. «Сегодня с утра Раиса Васильевна, (между прочим человек с большой буквы Ч(без всякой иронии) и уборщица с Большим опытом работы), спросила: «Правда ли что у нас кризис как в 2008? Что делать с кровными? и что будет?» Т.к. она моет во многих кабинетах, то она про новости узнает раньше чем корреспонденты CNN. Это тем кто говорит, что простой народ слышать не слышал про кризис. Не дождавшись ответа на свои же вопросы, она дала исчерпывающий ответ: «надо будет купить долларов и сделать заготовки (варанье, соленья), кризис-кризисом а есть надо каждый день».

( Читать дальше )

Убытки банковского сектора Китая могут достичь 7% ВВП

- 02 декабря 2016, 16:24

- |

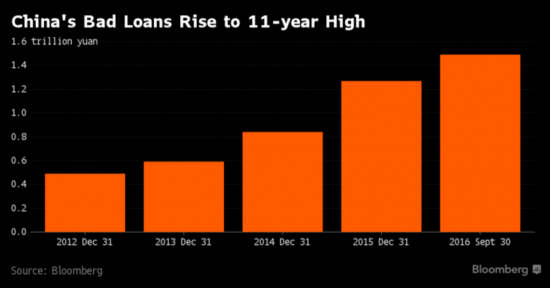

Согласно прогнозу Международного валютного фонда объем просроченной задолженности перед банками Китая может достичь 8,2 трлн. юаней (1,3 трлн. долларов).

Фонд считает, что потенциальные убытки могут приблизиться к 7% ВВП Поднебесной. По состоянию на 30 сентября общая сумма «плохих долгов» достигла 11-летнего максимума в 1,5 трлн. юаней.

В прошлом месяце аналитики Goldman Sachs заявили, что корпоративный долг Китая растет темпами опережающими Японский пузырь.

Пока у банков достаточно резервов для покрытия просрочки. Также кредитные организации сделали множество шагов для снижения уровня плохих долгов. Они были либо проданы, либо списаны, либо секьюритизированы. И согласно последнему стресс-тестированию 5-ти крупнейших банков страны они способны выдержать более двух шоковых лет, сообщил представитель PineBridge Investments агентству Bloomberg.

Резюме

( Читать дальше )

Мировые рынки. Чем хуже, тем лучше.

- 27 октября 2016, 11:39

- |

Всем профита.

Интересное выступление Вадима Писчикова на конференции смартлаба 24.09.16

- 17 октября 2016, 11:23

- |

Презентация Вадима Писчикова

Все видео с нашей конференции вы можете найти тут: http://confa.smart-lab.ru/20160924

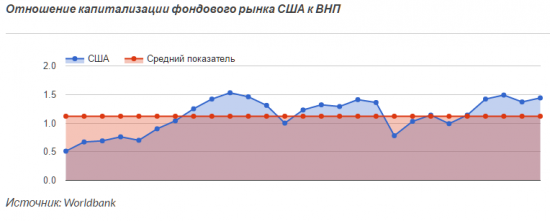

На фондовом рынке США надувается пузырь?

- 23 сентября 2016, 16:43

- |

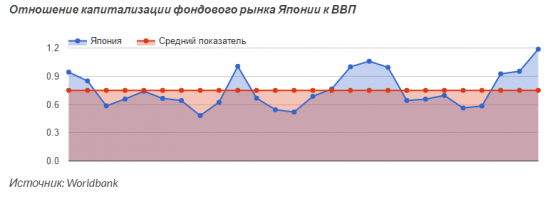

Похожая ситуация складывается и на японском фондовом рынке. Правда там мультипликатор капитализация/ВВП устанавливает новые рекорды. По итогам 2015 года стоимость японских компаний была выше валового внутреннего продукта на 20% при среднем показателе с 1990 года в 75% ВВП.

( Читать дальше )

Рынки и нефть. Китайский юань, пузырь только начинается?

- 11 сентября 2016, 13:56

- |

Основной вопрос, который стоило бы сейчас задать друг другу, после того, как китайский юань изменит баланс валют, что будут делать участники процесса?

Народный банк Китая последний раз девальвировал свою валюту, понизив ставку 23 октября 2015 года до 4,35% для стимулирования своего экспорта. Сделал это вовремя, потому, что уже через месяц 30 ноября 2015 года МВФ включил китайский юань в корзину резервных валют. Казалось бы этого было достаточно, но если бы после этого события ничего не произошло Народному банку Китаю пришлось бы максимально защищать свой экспорт снижая и снижая свою ставку, если бы помощь не пришла из США и вот тут уже 16 декабря 2015 года ФРС повышает ставку на 0,25%. После данных событий к практике изменения ставок в США и Китае никто не возвращался. Эффект от данных событий позволил девальвировать юань к доллару к минимуму и продолжать Китайское экономическое чудо — сохраняя спокойствие глобальных инвесторов во всем мире. Но, как известно — юань единственная резервная валюта с фиксированным курсом, вопрос заключается в том, сколько это будет продолжаться? Президент США Барак Обама на саммите G20 — 3 сентября на встрече с председателем КНР

( Читать дальше )

Новая криптовалюта

- 24 августа 2016, 13:09

- |

Новость.

Четыре крупнейших в мире банка — UBS, Deutsche Bank, Santander, BNY Mellon — объединились, чтобы разработать новую цифровую валюту, пишет Financial Times со ссылкой на источники. Официальное заявление ожидается в среду днем.

Швейцарский банк UBS, который был пионером в разработке данной валюты, объединится с остальными банками, а также британским брокером ICAP. Партнеры ожидают, что это будет новым отраслевым стандартом для клиринга и расчетов по финансовым сделкам.

Мое мнение зачем это делается. Постепенно поток идиотов, желающих купить 30-ие казначейские облигации развитых стран по ставке от 0-2%, начинает спадать. И развитым странам все трудней обслуживать и рефинансировать свои долги с сохранением заданного курса своей валюты и показателей инфляции. И похоже они начинают понимать, без работы печатного станка на повышенной скорости они уже не справятся. А следовательно нужно придумывать продукт или инструмент, который мог им возвращать ликвидность, чью функцию раньше успешно выполняли казначейские облигации. Схема выглядит примерно так, печатают деньги, которыми гасят казначейские облигации, а для избежания падения курса валюты и роста инфляции, забирают ликвидность обменивая ее на криптовалюту. И можно продолжать жить, как и раньше!)

( Читать дальше )

Корпоративный долг в США создает угрозу финансовой стабильности

- 22 августа 2016, 04:07

- |

В среду в своих «минутках» Федрезерв указал на риски для финансовой стабильности вследствие слишком продолжительного периода сверхнизких ставок в США.

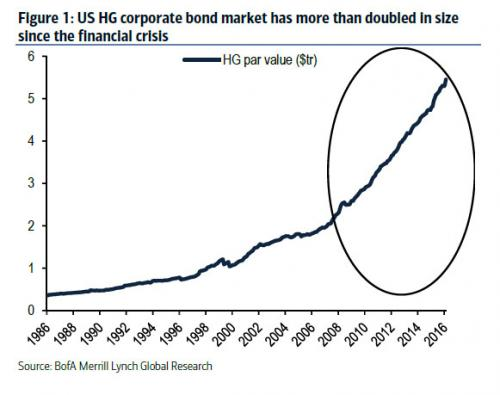

Речь идет о неправильном распределении капитала. Тем самым подразумевается наличие пузырей на рынках активов. Примечательно, что со времен ипотечного кризиса 2008 года объем корпоративного долга инвестиционного уровня в США примерно удвоился и составил около $6 трлн долл.

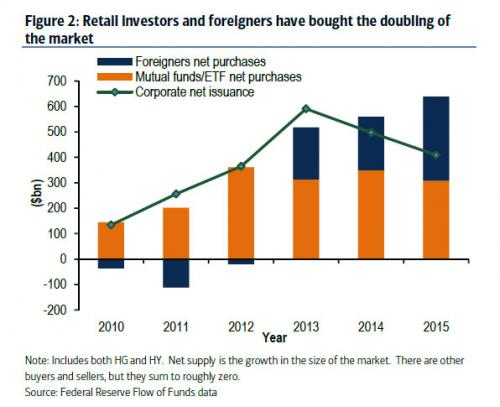

По мнению Bank of America, важно то, кто скупал эти облигации. Ответ удивляет: в основном американские розничные и иностранные инвесторы. Сверхнизкие ставки ФРС и программы QE направили розничные деньги в фонды облигаций и соответствующие ETF. Слабость глобальной экономики добавила к этому иностранных инвесторов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал