SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

развивающиеся рынки

РФР продолжает догонять S&P500

- 15 августа 2013, 09:18

- |

Начиная с 8 августа РФР демонстрирует опережающую динамику по сравнению с S&P500:

(Отношение фьючерса РТС к фьючу S&P500)

Если наложить на фьючерс РТС график нефти, то становится понятно, что является предвестникомoutperformance нашего рынка. Хотя конечно корреляция внутри дня очень незначительная. Так, в июле, нашему рыноку потребовалось больше недели, чтобы заметить, что нефть начала расти:

В целом, причина возврата инвесторов на РФР мне видится в том, что индекс соотношение DM/EM оказалось перекупленным и управаляющие решили на этом чутка сыграть.

(свежий чарт о позиционировании крупняка из обзора BOFA/ML)

(Отношение фьючерса РТС к фьючу S&P500)

Если наложить на фьючерс РТС график нефти, то становится понятно, что является предвестникомoutperformance нашего рынка. Хотя конечно корреляция внутри дня очень незначительная. Так, в июле, нашему рыноку потребовалось больше недели, чтобы заметить, что нефть начала расти:

В целом, причина возврата инвесторов на РФР мне видится в том, что индекс соотношение DM/EM оказалось перекупленным и управаляющие решили на этом чутка сыграть.

(свежий чарт о позиционировании крупняка из обзора BOFA/ML)

- комментировать

- Комментарии ( 10 )

Доллар и развивающиеся рынки

- 30 июня 2013, 18:56

- |

Emerging markets исторически показывали outperformance относительно американских акций в периоды, когда происходил рост глобальной экономики, комодов, а доллар — слабым и, наоборот, оказывались в положении underperformance в периоды дефляционного давления, которое очень часто сопряжено с ростом доллара. Недавнее ралли доллара на глобальных рынках указывает на то, что глобальная экономика больше накренена в сторону дефляционных процессов, чем инфляционных. А это среда, в которой акции EM ведут себя хуже своих peers с развитых рынков. Более того, чем сильнее в такой ситуации будет доллар, тем шире будут кредитные спреды в EM.

Опять же исторически, доллар демонстрирует ралли, когда глобальный рост экономик слабый при преобладании дефляционных тенденций. На графике показан trade weighted dollar (инвертированный и представленный как 100-дневный мувинг) и динамика объемов глобального экспорта.

( Читать дальше )

Опять же исторически, доллар демонстрирует ралли, когда глобальный рост экономик слабый при преобладании дефляционных тенденций. На графике показан trade weighted dollar (инвертированный и представленный как 100-дневный мувинг) и динамика объемов глобального экспорта.

( Читать дальше )

Китай: Goodbye? Or Good Buy? Часть 2

- 16 июня 2013, 13:54

- |

Чтобы разобраться в «китайском вопросе» нам нужно избрать правильную методологию, а избрав ее – мы придем к критериям, по которым оценим экономику Поднебесной. Чтобы сделать это – немного теории (это необходимо, поскольку учебники макроэкономики не совсем подходят в качестве руководства для инвестора и откровенного непонимания функционирования механизма долга в экономике).

Как много мы знаем о том, является ли уровень национального долга большим или маленьким? При каком уровне долга начинаются проблем с его обслуживанием? Сколько долга в Китае: много или мало? Это на первый взгляд простые вопросы, но ответ на них наоборот может быть только комплексным.

Итак о долге (долгах). Долг возникает тогда, когда экономика трансформирует свои сбережения в инвестиции. Существуют всего два способа сделать это: либо через рынок акций (капитала), либо через рынок заимствований (долговой рынок).

Ясно, что если бы все сбережения трансформировались в инвестиции через рынок акций, то экономика оперировала без долга. В реальности, однако, всегда существует существенная часть национальных сбережений, преобразованная в инвестиции посредством заимствований – либо через выпуски облигаций (ценные бумаги — в этом смысле долг является секьюритизированным) либо через банковский кредит. В этом случае, экономика начинает наращивать долг. Это означает, что в замкнутой системе и при условии стабильной структуры финансового посредничества (между рынком акций и долговым рынком) — чем выше национальные сбережения, тем выше уровень долга. С этой позиции нет ничего плохого в долге: он просто отражает общие сбережения или кумулятивные (накопленные) активы в экономике.

( Читать дальше )

Как много мы знаем о том, является ли уровень национального долга большим или маленьким? При каком уровне долга начинаются проблем с его обслуживанием? Сколько долга в Китае: много или мало? Это на первый взгляд простые вопросы, но ответ на них наоборот может быть только комплексным.

Итак о долге (долгах). Долг возникает тогда, когда экономика трансформирует свои сбережения в инвестиции. Существуют всего два способа сделать это: либо через рынок акций (капитала), либо через рынок заимствований (долговой рынок).

Ясно, что если бы все сбережения трансформировались в инвестиции через рынок акций, то экономика оперировала без долга. В реальности, однако, всегда существует существенная часть национальных сбережений, преобразованная в инвестиции посредством заимствований – либо через выпуски облигаций (ценные бумаги — в этом смысле долг является секьюритизированным) либо через банковский кредит. В этом случае, экономика начинает наращивать долг. Это означает, что в замкнутой системе и при условии стабильной структуры финансового посредничества (между рынком акций и долговым рынком) — чем выше национальные сбережения, тем выше уровень долга. С этой позиции нет ничего плохого в долге: он просто отражает общие сбережения или кумулятивные (накопленные) активы в экономике.

( Читать дальше )

Три аргумента в пользу покупок

- 07 марта 2013, 09:11

- |

1.Американцы на хаях и еще пару месяцев будут там болтаться

2.В марте апреле всегда тарятся под дивиденды

3.После достижения максимумов на рынке США деньги уходят на развивающиеся рынки

Всем удачи!

2.В марте апреле всегда тарятся под дивиденды

3.После достижения максимумов на рынке США деньги уходят на развивающиеся рынки

Всем удачи!

Еще раз о раскорреляции финансовых рынков

- 22 октября 2012, 13:15

- |

В трейдерской среде существуют мнения, что снижение корреляции российского фондового рынка с мировыми фондовыми площадками увязана с политическими изменениями в нашей стране после парламентских и президентских выборов. Ход проведения выборов и последующие результаты вызвали волну в свое время протестов. Предполагается, что падение цен на российские акции является следствием негативной реакции крупных инвесторов на политическую ситуацию в России.

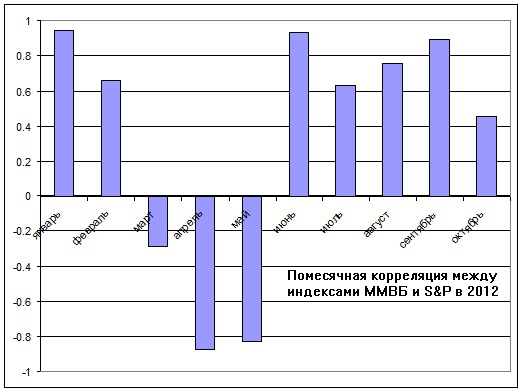

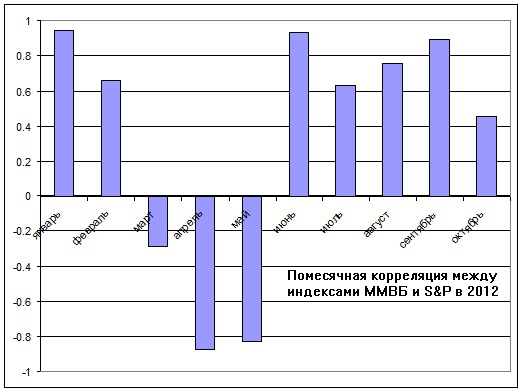

Корреляцию можно измерить в точных цифрах, поэтому ее можно оценить графически. Средняя корреляция между индексом ММВБ и S&P500 в этом году равняется 0,363. По шкале от -1 до +1 она может считаться положительной, но довольно низкой. Помесячное сравнение обоих индексов дает следующую картину. Высокая корреляция существовала весь год, исключая март, апрель и май. В эти три весенних месяца корреляция была отрицательной.

( Читать дальше )

Корреляцию можно измерить в точных цифрах, поэтому ее можно оценить графически. Средняя корреляция между индексом ММВБ и S&P500 в этом году равняется 0,363. По шкале от -1 до +1 она может считаться положительной, но довольно низкой. Помесячное сравнение обоих индексов дает следующую картину. Высокая корреляция существовала весь год, исключая март, апрель и май. В эти три весенних месяца корреляция была отрицательной.

( Читать дальше )

Идея - почему растут наиболее ликвидные рынки

- 20 августа 2012, 15:52

- |

Прошу строго не судить, всего лишь мысль для обсуждения

Заключается она в следующем. Глобальные фонды не могут не участвовать в ралли. Покупают акции. Но судя по серьезной разнице текущего и декабрьского VIX, все сидят на стрёме и опасаются что в теч 5 месяцев может произойти нечто нехорошее.

По этой причине, глобальные фонды охотнее всего заходят туда, где:

+P/E развитых стран что-то около 10-15% стал выше, чем у разивающихся рынков, что само по себе нетипично.

Заключается она в следующем. Глобальные фонды не могут не участвовать в ралли. Покупают акции. Но судя по серьезной разнице текущего и декабрьского VIX, все сидят на стрёме и опасаются что в теч 5 месяцев может произойти нечто нехорошее.

По этой причине, глобальные фонды охотнее всего заходят туда, где:

- рынки ликвиднее, то есть можно быстро закрыть позу

- есть нормальная возможность захеджироваться ликвидными деривативами

+P/E развитых стран что-то около 10-15% стал выше, чем у разивающихся рынков, что само по себе нетипично.

Азиатские экспортеры обеспокоены резким укреплением курсов нацвалют региона

- 05 марта 2012, 20:07

- |

FINMARKET.RU — Азиатские экспортеры, в частности, руководители крупнейшего южнокорейского производителя химикатов LG Chem Ltd., таиландской Chengtech Chinaware, тайваньского чипмейкера Taiwan Semiconductor Manufacturing Co. и многих других компаний Азии, призвали центробанки своих стран к валютной интервенции с целью сохранить стабильность доходов от экспорта и поддержать экономический рост. Как сообщает агентство Bloomberg, азиатские экспортеры выступили с подобным заявлением из-за обеспокоенности резким укреплением курсов нацвалют региона с начала 2012 года.

Азиатские валюты с начала 2012 года продемонстрировали рекордный рост к доллару — индекс JPMorgan Asian Dollar поднялся в январе-феврале на 2%, что является максимальным повышением за всю историю наблюдений, с 1995 года. В паре с евро большинство валют Азии дорожает еще более значительными темпами, что заставляет экспортеров опасаться сокращения выручки на зарубежных рынках.

Многие страны Азии, включая Южную Корею и Филиппины, фиксировали снижение экспорта в последние месяцы на фоне ослабления мирового спроса, европейского долгового кризиса и роста курсов нацвалют. Так, поставки южнокорейских товаров за рубеж в январе-феврале упали на 6,8%.

Подобные проблемы наблюдаются не только в Азии. Так, Бразилия на прошлой неделе уже объявила о готовности предпринять дополнительные меры, чтобы остановить укрепление реала.

Азиатские валюты с начала 2012 года продемонстрировали рекордный рост к доллару — индекс JPMorgan Asian Dollar поднялся в январе-феврале на 2%, что является максимальным повышением за всю историю наблюдений, с 1995 года. В паре с евро большинство валют Азии дорожает еще более значительными темпами, что заставляет экспортеров опасаться сокращения выручки на зарубежных рынках.

Многие страны Азии, включая Южную Корею и Филиппины, фиксировали снижение экспорта в последние месяцы на фоне ослабления мирового спроса, европейского долгового кризиса и роста курсов нацвалют. Так, поставки южнокорейских товаров за рубеж в январе-феврале упали на 6,8%.

Подобные проблемы наблюдаются не только в Азии. Так, Бразилия на прошлой неделе уже объявила о готовности предпринять дополнительные меры, чтобы остановить укрепление реала.

Прогноз Deutsche Bank на 2012 год по развивающимся рынкам

- 09 декабря 2011, 21:20

- |

Прогноз Deutsche Bank на 2012 год по развивающимся рынкам:

Доходы на рынке акций развивающихся стран будут зависеть от политических и экономических факторов в 2012 году

Мы смотрим негативно на GEM по сравнению с развитыми рынками — нет сильного прогноза в абстолютных терминах.

Ключевые рынки GEM уязвимы к перераспределению капитала

Три фактора обеспечат высокую волатильность:

Полный обзор можно скачать тут

Психология инвесторов по отношению к развивающимся рынкам:

Стратегии на 2012 год

Доходы на рынке акций развивающихся стран будут зависеть от политических и экономических факторов в 2012 году

Мы смотрим негативно на GEM по сравнению с развитыми рынками — нет сильного прогноза в абстолютных терминах.

Ключевые рынки GEM уязвимы к перераспределению капитала

Три фактора обеспечат высокую волатильность:

- важность политических решений в EM и DM

- изменение структуры инвестиций в промышленность и увеличение значимости абсолютных доходов и стремление избегать краткосрочных потерь

- роль геополитических изменений цен на нефть будет ключевым драйвером относительной динамики ряда рынков и секторов GEM.

Полный обзор можно скачать тут

Психология инвесторов по отношению к развивающимся рынкам:

Стратегии на 2012 год

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал