распределение активов

В поиске отрицательной корреляции активов. Часть 1. Россия

- 26 января 2019, 13:32

- |

Одна из самых больших проблем в пассивном инвестировании в последние годы это высокая положительная корреляция между активами. В нашем глобальном мире почти все активы стали ходить вместе: если один падает в цене, то и другой падает в цене, если один растет, то и другой растет. И даже золото ходит вместе с акциями. Это повышает риск портфеля инвестора и сводит на нет заработок от ребалансировки. Ведь если во время кризиса в вашем портфеле упадут все активы одновременно: и акции, и облигации, и золото, то вам нечего будет продать, чтобы докупить подешевевшие акции.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 16 )

Переводная статья с "Акционер XXI века"

- 11 ноября 2018, 08:30

- |

Только что прочёл статью Как подготовиться к падению рынка Для тех кто в теме в этой статье не говорится что-то такое из

ряда вон выходящее, но для многих, кто не знаком с идей распределения активов (вещь актуальная как для стоимостных инвесторов, так и для портфельных), эта статья может сослужить хорошую службу.

Поэтому с удовольствием скопировал её сюда потому как изложен сложный вопрос простым языком.

«Как подготовиться к падению рынка.»

Перспектива падения рынка получает больше внимания, чем следует. Тем не менее, это может произойти. Вот несколько шагов, которые вы можете предпринять, чтобы защитить себя.

Обвалы рынков гораздо чаще происходят в нашем воображении, чем в действительности. Это потому, что это яркие и страшные события. В результате нашей эволюции, мы испытываем тревогу и страх по поводу таких значительных событий. Хотя это, возможно, было бы полезно, чтобы помочь нам убежать от дикого зверя, и это менее полезно для рационального, дисциплинированного инвестирования на фондовом рынке. Лучше подумать сейчас как заранее приготовиться к подобному падению рынка.

( Читать дальше )

Распределение активов: рубль/доллар

- 23 августа 2018, 09:39

- |

Проблема касается всех, даже если вы об этом не думаете. Мы можем находиться в рублевых или долларовых активах (если только вы не глобальный игрок). По евро на нашем рынке мало возможностей.

Исходные данные: очень вероятно, что в течение года доллар может вырасти до 75 и выше, есть возможность проболтаться во флэте (±5%) и очень маленькая вероятность упасть до 62 (практически не реально, но возможно).

Вопрос: как распределить активы по рублевым и долларовым депозитам на год? Депозит выбран в качестве примера как простой линейный инструмент. Доходность по рублям примем 6.5% годовых, а по долларам 2%

Начало расчета: доллар 67,95 (сейчас уже убежал вверх, но переделывать расчеты не охота — важна идея). Возможны три варианта развития событий: рост, флэт и падение.

Путем перебора долей рублей и долларов составляем таблицу прибыли (убытка) в % через год. Окончательный результат по доллару переводим в рубли, чтобы можно было адекватно сложить %. При переводе все в доллары и при росте его до 75 руб., общий рост увеличивается до 12,58278% (а не до 10.4%) из-за возникающей разницы курса.

( Читать дальше )

Надо ли распределять активы между 2-3 брокерами? Просто из соображений безопасности. Как управлять разными счетами? Ставить 2 Квика? Заранее благодарна за конструктивные советы.

- 09 марта 2018, 10:46

- |

Подходы к распределению активов

- 27 февраля 2018, 19:14

- |

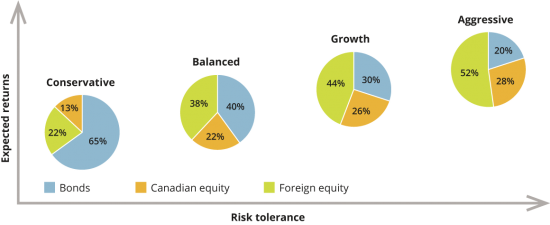

1) Один из самых распространенных подходов — это распределение средств между облигациями и акциями на базе возраста. Формула там простенькая: в акции инвестируете (100 — ваш возраст)%, а в облигации ваш возраст%. Обоснование очень простое — чем вы старее, тем больше Вам нужно низкорисковых и высоколиквидных активов, чтобы их тратить на жизнь, да и размер человеческого капитала с возрастом падает, то есть по факту уже и рисковать особо нет возможности. Копить — копите, но не забывайте и о хлебе насущном.

Как средний вариант этой же модели получается широко известное распределение 60%/40% акции/облигации.

2) Заслуживает внимание подход распределения активов, связанный с ограничением рисков. Смысл этого подхода в том, что распределение между, например, акциями и облигациями связано с желанием сократить возможный риск. Например, Вы понимаете, что не сможете выдержать больше, чем 10% просадку портфеля и при этом на основе прошлых данных уверены, что, например, ваш портфель акций может просесть максимум на 50%, а портфель облигаций просто не изменится. Отсюда, очевидно, и получается искомая доля акций в 20%, а облигаций в 80%.

( Читать дальше )

А как вы распределяете активы?

- 31 октября 2017, 11:52

- |

Если вы наберете в поисковике «сформировать инвестпортфель», то все результаты будут на тему разбиения портфеля по классам активов: какая часть в облигации, в акции и т.д. Но если вы уже условно разбили свой капитал по классам, то, как вам разбить сумму выделенную, например, под акции между выбранными (по ТА или по фундаменталу) акциями? Ни разу не попалась статья или блог. Странно. Вроде важная тема.

Посмотрел, как разбивают свои активы участники СмартЛаба. Большая часть – интуитивно. Пишу большая, с поправкой на то, что есть иные,- но мне не попались. Бывают просто удивительные распределения капитала: только между двумя эмитентами, или 25% в ТКГ-1 и т.д.

Ну, а действительно, как распределить актив между выбранными акциями. Что первое приходит на ум, как наиболее часто повторяемое, это распределение по Марковицу. Это тот инструмент (или его модификации), который используется для распределения капитала между классами активов для диверсификации. Авторы, которых я успел почитать, в частности, на сайте «finzz.ru», пишут, что для российского рынка акций способ по Марковицу мало подходит из-за большой волатильности акций. Может и так.

( Читать дальше )

Как найти баланс активов в портфеле

- 10 июля 2017, 11:20

- |

Продолжаем работать с портфелем. Ранее мы узнали, как ведут себя классы активов по отдельности и при добавлении в портфель. А сейчас разберем, как влияет структура портфеля (а говоря проще, состав) на его доходность. В этом нам помогут так называемые модельные (эталонные) портфели. Инвестиционные компании составляют их для того, чтобы нам было проще найти баланс в распределении активов.

( Читать дальше )

Как ведут себя портфель и отдельные классы активов

- 30 июня 2017, 10:31

- |

Продолжаем работать с портфелем. Ранее мы разобрали, что собой представляет стратегия распределения активов (она же: Asset Allocation), а сейчас проверим ее эффективность. Для этого заглянем в прошлое и посмотрим, что бы мы получили, инвестируя в определенный актив или держа распределенный портфель. То есть сравним портфельный подход с вложением в отдельные классы активов.

( Читать дальше )

Сколько акций держать в портфеле?

- 28 июня 2017, 09:48

- |

Вопрос дня от Сергея А.: «Добрый день, Оксана. Большое спасибо за торговые сигналы. Очень интересно. Последнюю неделю Вы делаете только покупки. Какую-то часть портфеля нужно постоянно держать в кэше? Сколько акций у вас в портфеле? Какой вес отдельного эмитента? (Понятно, что в зависимости от ситуации, но, тем не менее, какие-то базовые параметры существуют? Допустим, при обычной сделке покупаем на 5% портфеля, при высоком риске — на 1% и т.п. ) Буду очень благодарен за развернутый ответ. Мне кажется, читателям Вашего блога тоже будет интересно».

( Читать дальше )

Пассивный портфель с диверсификацией валют

- 25 июня 2017, 10:18

- |

Итак, у меня снова небольшое исследование, но на этот раз более близкое к настоящим боевым условиям.

Структура портфеля

— Акции индекса ММВБ: 30%

Для расчёта котировок я брал значения индекса полной доходности с сайта биржи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал