репо с цк

РЕПО, страх и жадность

- 27 апреля 2022, 06:47

- |

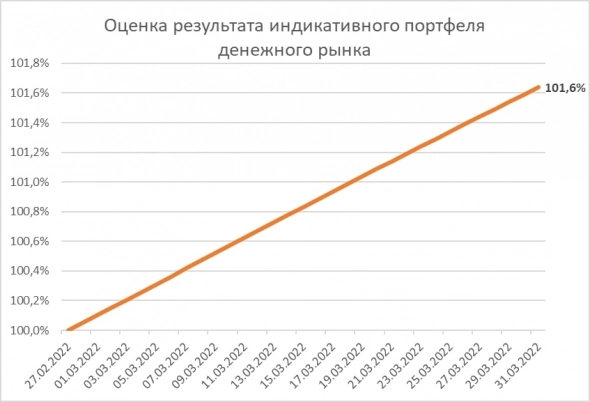

Индикативный портфель сделок РЕПО с ЦК денежного рынка накопил с момента своего запуска 28 февраля 2,8% совокупного дохода, что соответствует 17,65% годовых.

Продолжается замедление накопленной доходности вслед за снижением ключевой ставки, и на новой неделе, по факту решения ЦБР по ключевой ставке, оно получит новый импульс. Ставки однодневного РЕПО с ЦК, вероятно, уйдут ближе к 14% годовых.

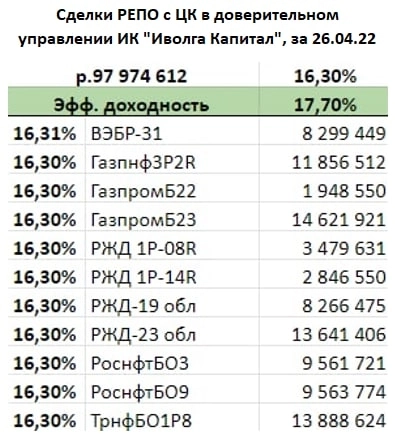

Реальные сделки, которые мы проводим в доверительном управлении и распоряжаясь собственной денежной позицией, последние полторы недели держатся в близи 16,3% годовых.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Депозиты опустились до 15%, инфляция превысила 17,5%, ставки РЕПО с ЦК вышли на премию +1-1,5% к депозитам

- 26 апреля 2022, 05:29

- |

Средняя максимальная ставка в топ-10 банках (по сумме привлечения депозитов) продолжила снижение и во второй декаде апреля опустилась до 15,03% (на 1,5% годовых ниже значения первой декады апреля и на 5,5% ниже пикового значения первой декады марта).

Годовая инфляция шла своим курсом и по состоянию на 15 апреля достигла 17,62%. Несмотря на замедление недельной инфляции (+0,22%, самый низкий показатель с начала спецоперации), годовая поставила новый максимум для последних более чем 20 лет.

Ставки сделок однодневного РЕПО с ЦК начали держаться уверенно выше депозитных. С 11 апреля они находятся в диапазоне 16-16,5% годовых. Т.е. хоть и ниже ключевой ставки, но плюс процент-полтора премии к депозитам. Эта тенденция сохранится, вероятно, надолго. Поскольку банки отыгрывают на депозитах серию последующих понижений ключевой ставки. Тогда как РЕПО с ЦК достаточно жестко привязано к последней и опускается не на опережение, а синхронно с ней.

( Читать дальше )

Сделки РЕПО с ЦК: карта рынка за 18 апреля, результат индикативного портфеля и сделок в доверительном управлении ИК "Иволга Капитал"

- 19 апреля 2022, 07:14

- |

Индикативный портфель денежного рынка (однодневные сделки РЕПО с ЦК) накопил с момента запуска 28 февраля 2,5% совокупного дохода, что соответствует 18% годовых.

Накопление доходности замедляется вслед за снижением ключевой ставки. Новый раунд ее снижения ожидается 28 апреля, на 1-2% с нынешних 17%. И в мае сделки РЕПО с ЦК, вероятно, будут заключаться примерно под 15% годовых.

( Читать дальше )

Накопленная доходность индикативного портфеля денежного рынка снизилась до 18% годовых

- 14 апреля 2022, 07:19

- |

На 13 апреля, начиная с 28 марта индикативный портфель денежного рынка, отражающий сделки однодневного РЕПО с ЦК, принес 2,2% накопленного дохода, или 18,3% годовых (с учетом издержек и до НДФЛ).

Снижение ключевой ставки начиная с 11 апреля до 17% с прежних 20% сказалось и на сделках РЕПО. Соответствующий индекс MXREPO опустился до 16,1% годовых по однодневным сделкам размещения денег. Мы, в частности, в интересах клиентов доверительного управления проводили в последние дни сделки со средней однодневной ставкой 16,3%.

( Читать дальше )

Снижение ключевой ставки в свете сделок РЕПО с ЦК

- 11 апреля 2022, 08:20

- |

О сделках РЕПО с ЦК в свете пятничного решения Банка России. Ключевая ставка этим решением сегодня снижается до 17% (с 28 февраля по 10 апреля значение ее значение составляло 20%). К снижению ставки добавилась словесная интервенция депутата госдумы Анатоля Аксакова, что ЦБ имеет возможности снизить ставку до 10% в течение полугода. Пятничный опрос наших читателей о перспективах ставки дал похожие предположения.

Консенсус требует действия. И уже в конце недели банки стали заявлять о снижении ставок по кредитам. Пока конкретики немного, но, например, ДомРФ сообщил о снижении ипотечных ставок до, максимум, 16,7%, Сбербанк – до 16,9%. Как видим, кредитные ставки, пусть и ипотечные, оказались ниже ключевой. Логично ожидать, что депозитные станут заметно ниже.

Воодушевленно вел себя и рынок облигаций. Если в сегменте ВДО особого энтузиазма не отмечалось, то индекс корпоративных облигаций МосБиржи вырос на 1,1%, индекс ОФЗ – на 3,3%. Основная часть кривой доходности ОФЗ опустилась в район 11%. По словам министра финансов Антона Силуанова,

( Читать дальше )

Сумма сделок РЕПО с ЦК клиентов ИК "Иволга Капитал" превысила 300 млн.р. в день

- 07 апреля 2022, 08:33

- |

Сумма активов клиентов ИК «Иволга Капитал» в сделках РЕПО с ЦК превысила 300 млн.р.: всего 305 млн.р., из которых 110 млн.р. приходится на доверительное управление, 195 млн.р. — брокерское обслуживание.

Средняя «грязная» однодневная доходность всех сделок составила вчера 18,98% (до вычета комиссии около 1% годовых и до реинвестирования дневного дохода, а это +1-2% к ожидаемой доходности за год). В этой общей массе доходность сделок в ДУ составила 19,27%, а на брокерском обслуживании, где клиенты сами совершают сделки — около 18,5%, Т.е. ДУ в выигрыше у розничных инвесторов на 0,8% годовых.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Результаты индикативного денежного портфеля и сделок ДУ ИК "Иволга Капитал" на денежном рынке (средние доходности ~18,6-19,3%)

- 06 апреля 2022, 08:26

- |

На 5 апреля, начиная с 28 марта индикативный портфель денежного рынка, отражающий сделки однодневного РЕПО с ЦК, принес 1,9% накопленного дохода, или 18,6% годовых (с учетом издержек и до НДФЛ).

Доходность постепенно снижается, а если ключевая ставка будет снижена (видимо, на 100 бп до 19% в апреле), опустится ближе к 18% годовых. Правда, и депозиты в первоклассных банках имеют ту же тенденцию, причем более выраженную.

Доходность индикативного портфеля денежного рынка рассчитывается по формуле: доходность индекса однодневного РЕПО с ЦК (индекс MXREPO) с учетом реинвестирования однодневного дохода и за минусом 1,5% годовых на транзакционные и прочие издержки.

Не является инвестиционной рекомендацией.

( Читать дальше )

Средняя ставка депозитов снизилась до 18,6%. Ставка однодневного РЕПО с ЦК сохраняется выше 19,2%

- 04 апреля 2022, 08:02

- |

ЦБ отчитался о ставках по банковским депозитам за 3 декаду марта (средняя максимальная ставка среди топ-10 банков, имеющих наибольший объем депозитов). Ставка еще более откатилась от пиковых 20,5%, с которых март стартовал. К концу марта она составила 18,58%. И нет больших сомнений, что в первой половине апреля окажется вблизи или ниже 18%-ной отметки. При этом, если ключевая ставка и будет снижаться. То, вероятно, запаздывающими в сравнении с депозитами темпами. 2015 год – тому пример. Банку России необходимо не только реанимировать кредитную систему, но и сдержать резко подскочившую инфляцию.

Таким образом, операции РЕПО с ЦК, весьма жестко сцепленные со значением ключевой ставки, скорее всего, будут выигрывать по доходности у банковских депозитов. В прошлом цикле снижения ставки (2015-2018 год) выигрыш длился более 3 лет.

( Читать дальше )

Индикативный портфель денежного рынка за март принес 1,6%. А сам денежный рынок толкает депозиты вниз и фондовый рынок вверх

- 01 апреля 2022, 07:45

- |

Индикативный портфель денежного рынка запущен 28 февраля, когда ЦБ РФ резко поднял ключевую ставку. Расчет портфеля за это время не менялся и оценивается по формуле: доходности индекса однодневного РЕПО с ЦК (индекс MXREPO) с учетом реинвестирования однодневного дохода и за минусом 1,5% годовых на транзакционные и прочие издержки.

Первый месяц ведения портфеля завершается с накопленным доходом 1,6% или 18,7% годовых. Это примерно соответствует реальным операциям РЕПО с ЦК, которые мы проводим на счетах доверительного управления и собственных счетах. Доходность портфеля денежного рынка пока чуть ниже средней доходности банковских депозитов (по статистике ЦБ, средняя максимальная доходность в топ-10 банков на первые 2 декады марта – 20,1%). Однако депозиты постепенно становятся ниже, так что через пару недель ситуация может измениться на противоположную.

( Читать дальше )

Средние доходности однодневных сделок РЕПО с ЦК снизились до 19,4% годовых

- 31 марта 2022, 07:31

- |

Рынок РЕПО с ЦК постепенно, хоть и очень медленно, теряет доходность. Базовый индекс рынка – MXREPO (индекс однодневных сделок РЕПО) – снизился с пиковых 20,6% 4 марта до 19,38% вчера. Тенденция напоминает динамику банковских депозитов, хотя и с меньшей амплитудой. Однако неизменная ключевая ставка в 20% и инфляция, которая в годовом исчислении вчера превысила 15%, позволяют ожидать доходность сделок РЕПО близкими к 20% продолжительное время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал