риск менеджмент

Риск и кредитное плечо

- 28 марта 2019, 20:55

- |

Еще одна тривиальная публикация. Посмотрим. что сделают из нее.

Эффект кредитного рычага.

Риск определяется не размером кредитного плеча, а объемом позиции:

V=R/(SL*C),

где

V — объем позиции в лотах;

R — величина риска на сделку;

SL — размер ордера стоп-лосс в тиках;

C — цена тика в валюте депозита.

Как можно видеть, кредитное плечо в данной формуле отсутствует, зато есть размер ордера стоп-лосс в тиках. Разумеется, стоп должен быть рыночный, т.е. его положение отменяет сценарий торгуемого движения рынка.

Например, при торговле тренда стоп может быть расположен за предыдущей поддержкой. При движении в канале — за границей канала и т.п. Вариантов много, они завязаны на конкретный анализ ситуации и используемую торговую тактику.

( Читать дальше )

- комментировать

- ★16

- Комментарии ( 14 )

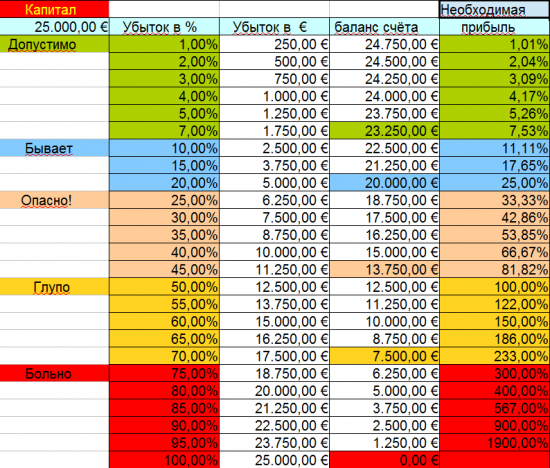

Опасность асимметрии риска

- 28 марта 2019, 18:36

- |

Вы можете долго и упорно наращивать капитал торгового счета, увеличив счет в 10 раз и заработав 900% прибыли, а потом потеряете всего 90% и вернетесь к стартовой сумме. Это в лучшем случае.

Легко потерять, трудно возвратить.

Какой же риск будет приемлемым для вашей торговли?

Это зависит от серийности сделок. Если торговая стратегия такова, что не бывает больше одной убыточной сделки подряд, а риск и прибыль примерно равны, то принимаемый риск может быть до 20%. В этом случае сравнительно легко восстановить баланс счета последующей прибыльной сделкой.

Если убыточная серия больше, то чтобы получить искомую цифру необходимо делить величину 20% на количество возможных убытков в серии.

Для иллюстрации рассмотрим следующую таблицу (автор Николай — Московский Лоссбой, но мне разрешили утащить).

( Читать дальше )

Математика управления капиталом. Ральф Винс. Рецензия

- 11 марта 2019, 14:12

- |

clck.ru/FLEqR

Благодарю Алексея Каленковича и Тимофея Мартынова за мотивацию к прочтению.

Ключевые моменты:

Использовать частичное реинвестирование прибыли.

Концентрироваться на увеличении стабильности системы (мат ожидании) а не на абсолютной доходности.

Диверсификация снижает мелкие проигрыши и увеличивает среднее геометрическое, но не уменьшает проигрыши худшего случая.

Диверсификация как бы увеличивает число N.

Через опционы эффективнее торговать (в лонг менее выгодно чем БА)

Фундаментальное уравнение торговли: G^2=AHPR^2-SD^2. SD-ключ. Стопы

//Надеюсь, вы теперь понимаете, что компьютер неверно используется большинством трейдеров. Оптимизация, поиск систем и значений параметров, которые бы заработали больше всего денег на прошлых данных — по сути пустая трата времени. Вам надо получить систему, которая будет прибыльна в будущем.

С помощью грамотного управления капиталом вы сможете «выжать» максимум из системы, которая лишь минимально прибыльна.

( Читать дальше )

Как управлять инвестиционным портфелем почти с 0 риском?

- 15 февраля 2019, 11:54

- |

Пока наметилась пауза в торговле. Хочу поделиться опытом из прошлого. Возможно, кому-то будет полезно и интересно.

На дворе 2006 год. Мне выдали в доверительное управление N сумму в управление — достаточно крупную. Задач стояла, показать положительный результат по итогам года, а в худшем случае не потерять.

Понятно, что на рынке всегда присутствует риск и торговать без убыточных сделок это все равно что вести бизнес без расходов. Проще говоря, от этого никуда не денешься. Я начал думать, как свести риски к нулевым значениям?

Идея не оригинальная конечно, но я поступил так.

на 90% портфеля были закуплены облигации ТОПовых эмитентов с фиксированной доходностью и погашением в конце года.

оставшиеся 10% выделены для активных торгов акциями. При этом, максимально допустимым убытком по данной части портфеля была сумма равная доходу по облигациям.

( Читать дальше )

Запас прочности стратегии. Robot-Scalper

- 14 февраля 2019, 09:12

- |

Поговорим о стоп-лоссах. Это очень важная тема.

Фиксировать убыточную позицию временами приходится, чтобы избежать маржинкола и потери всего депозита.

Какой выставлять стоп-лосс? Близкий или дальний?

Рассмотрим вариант близкого или короткого стоп-лосса.

На первый взгляд кажется что это отличная идея! Убыток малый – много не проиграю. На самом деле опасность кроется в том, что близкие стоп-лоссы очень часто срабатывают. И убыток очень быстро накапливается и становится большим. Так делать не нужно!

Рассмотрим очень далёкий стоп-лосс. По сути, это всё равно что его нет.

Действительно, можно ведь его просто и не выставлять. И ждать маржинкола. Не наш вариант!

Чем хорош умеренный стоп-лосс?

Если рынок трендовый, но при этом ликвидный, то цену могут переставить на новый уровень. При этом может сработать стоп-лосс. Он здесь играет даже не роль контроля над убытком (риск-менеджмент), а является функцией перезапуска стратеги. Чтобы позиция не висела, а набиралась новая, от текущих уровней и чтобы тейк-профит был рядом. Чтобы торговля была.

( Читать дальше )

Разочарование от книги Асвата Дамодарана про риск-менеджмент

- 03 февраля 2019, 21:00

- |

На самом деле это книга о комплексном подходе по управлению одной частью финансовых рисков — а именно рыночных рисков (точнее даже той группы рыночных рисков, которая имеет отношение к акциям и частично к опционам). Данная книга Асвата Дамодарана не для работников риск-менеджмента, а скорее, для их смежников в лице управляющих активами и топ-менеджмента, которым захочется понять с какими проблемами и подходами сталкивается управляющий рисками (на примере части рисков, связанных с инвестициями).

( Читать дальше )

Под редакцией риск-менеджера Банка России

- 23 января 2019, 15:05

- |

В этой книге можно найти ответы на многие вопросы касающиеся управления рисками.

Несмотря на массу изданий, книга стала библиографической редкостью.

Обращаю внимание, что первые издания книги содержали массу опечаток и ошибок, поэтому лучше ориентироваться на более поздние издания.

Полезна для подготовки к сдачи экзаменов на получение сертификатов Financial Risk Manager (FRM) и Professional Risk Manager (PRM).

P.S. Помимо Алексея Лобанова, авторами книги являются признанные российские специалисты по управлению рисками, включая Михаила Рогова. На момент написания книги Алексей Лобанов еще не работал в ЦБ, фактически его позвали в Банк России после признания этой книги.

Финансовая математика для расчетов количественных показателей ценных бумаг и рисков

- 22 января 2019, 18:42

- |

Представляет интерес для студентов финансовых специальностей, банковских аналитиков, финансовых риск-менеджеров, инвестиционных аналитиков.

Трейдерам в акции книга особого интереса не представляет.

Зато актуальна для бондовиков и управляющим в смешанных стратегиях: акции + фиксинком + арбитраж + инструменты денежного рынка.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал