риск менеджмент

На какой процент от капитала покупать акции? Разоблачаем токсичные советы

- 10 июня 2021, 17:30

- |

Речь пойдет про позицию в конкретной компании. Конечно, структура портфеля может быть разной. Портфель может быть диверсифицирован по широкому классу активов, а может содержать только акции. Тут у каждого свое мнение на то, чье же “кунг фу” лучше. Но вот что касается доли отдельной позиции/компании, то есть ряд логических и статистических параметров.

Бытует такое мнение, что покупать надо на 1% или около того. Но что значит такая рекомендация по факту? Беря столь незначительную долю в компании для своего портфеля, вы просто не берете ответственность за эту позицию. Давайте будем честны, у вас нет проблем с ликвидностью, вы не инвестируете миллиарды. На свой капитал практически в любой акции у вас моментальная ликвидность. Единственное оправдание таким действиям — это страх ошибиться. Но какова цена этого страха?

Статистически фонды в которых более 20 компаний практически никогда не бьют широкий рынок. Если посмотреть на фонды с лучшей доходностью, чем у рынка, там, как правило, высокая концентрация в отдельных компаниях. Это и есть так называемый сток пикинг, тот уровень скилов по выбору компаний, который и позволяет получать более высокую доходность. Если вы берете в портфель 50+ компаний, то итоговая доходность с большой вероятностью будет хуже рынка. Так в чем же смысл?

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Ральф Винс — Разочарование года!

- 08 мая 2021, 20:25

- |

Какое то откровенное графоманство. С одной стороны апломб гуманитария, пишущего о ядерной энергетике, с другой вечные извинения, что в принципе он все понимает: «модель это модель и не разу не реальность, распределение не нормальное а Парето, центральная теорема не работает, и вообще Вы с вероятностью 1 обанкротитесь, поэтому, посчитав с точность до 4 знака своё f разделите его на глазок, на любое число, например на 10 и торгуйте 1/10 частью, после просера выделите еще некоторую чать депозита… и так несколько раз)» — но остановиться не может. Прям методичка для лудоманов: «Как разогнать депозит». При этом складывается ощущение, что у автора каша в голове или редактор плохой. Изложение своих мыслей оставляет желать лучшего, сплошной сумбур.

Подобные самоуверенные математики, считающие что учли все риски, организовывают хедж фонды типа «Long-Term Capital Management LP».

( Читать дальше )

Низкий риск: как его достичь и зачем?

- 24 апреля 2021, 12:22

- |

В защиту низких биржевых рисков. Пять причин, почему я почти без плеч, зарабатываю в разы меньше, чем мог бы, и нахожу это скорее правильным. Имеется ввиду – без плеч на совокупный капитал. Отдельные счета под системы на какой-нибудь фьючерс «рубль-доллар» могут играть сайзом на 300% капитала, но дела не меняют. Грубо говоря, на условный миллион денег в распоряжении вряд ли будет совокупная позиция номиналом более 1.5 млн., а в отдельном инструменте или системе и 1 млн. не будет.

Итак:

1) Тестер тестером, а жизнь жизнью. Мой любимый пример высокой волатильности отнюдь не рубль 16 декабря 2014 года (к этому-то весь год шли!), а швейцарский франк, кажется, в январе 2015. Валютный рынок – вообще унылое спокойное место, дневные диапазоны редко больше 1%. Здесь франк не предупредил и сходил за несколько минут на 20-30% к основным валютам.

Никакие тесты за годы этого бы не увидели, а умеренное 3-е плечо убило бы депозит.

( Читать дальше )

Подскажите, пожалуйста, хороший, с конкретикой материал (можно видео) про риск-менеджмент трейдинга. Цель – определиться с конкретными цифрами риска на сделку, на день, на месяц.

- 30 марта 2021, 20:36

- |

Почему все так боятся риска?

- 21 марта 2021, 13:34

- |

Обратил внимание, что в рассуждениях очень многих, если вообще не большинства, представителей трейдерского и околорыночного сообщества часто всплывает тот факт, что они в центр планирования своей деятельности ставят минимизацию риска для себя.

В ущерб доходности и перспективам. Причём это воспринимается ими как нечто само собой разумеющееся.

Вот что это? Мудрость? А может обывательский или возрастной страх?

Ведь минимизация риска обессмысливает всю бизнес-деятельность, задерживая человека там, где он находится. 90% людей в мире тем и занимаются, что минимизируют риск и поддерживают комфорт — и результатом этого является недовольство их своими результатами и стояние на месте.

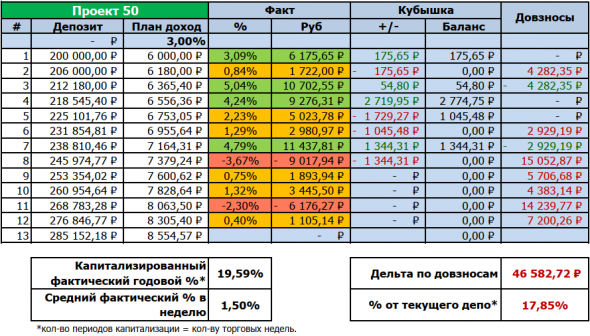

Проект 50 - результаты 12 недель не "айс" и важные изменения в ТС.

- 27 февраля 2021, 16:37

- |

Думали я слился? ХА! Просто не было настроения писать.

Проект по учетверению депозита за 50 недель на интрадее продолжается, но последние 5 недель портят всю картину. Вот, что на текущий момент за 12 недель:

— Всего 4 недели из 12 с результатом >=3%, 6 недель с результатом <3% и 2 недели убыточные.

— Вместо среднего прироста в 3% в неделю имею всего 1,5%.

— Общая сумма довзносов на депозит составила 46,5 т.р.

Напомню, что довзносы нужны для итогового накопления целевого размера депозита через 50 недель, а также это нужно для сохранения относительного размера торгуемой позиции по отношению к фактическому размеру депозита, иначе эксперимент с плановой доходностью теряет свой смысл (хотя для многих весь мой проект не имеет никакого смысла, но я это делаю не для них).

( Читать дальше )

Что такое СТОП-ЛОСС? Зачем он нужен?

- 07 февраля 2021, 16:48

- |

Стоп-лосс (англ. stop loss — «остановить потери») — биржевая заявка, выставленная в торговом терминале трейдером или инвестором с целью ограничить свои убытки при достижении ценой заранее определённого уровня.

Многие трейдеры и инвесторы игнорируют правила соблюдения риска и из-за этого теряют свой депозит или значительную его часть.

Давайте рассмотрим: почему не соблюдается правило Риск-менеджмент и какие последствия могут быть от его несоблюдения.

Итак, почему начинающие трейдеры не соблюдают Риск-менеджмент:

1) Не знают кто такой Маркетмейкер

2) Нет понимания баланса на рынке

3) Не умеют определять правильные уровни, на которые нужно ставить.

4) Не знают как рассчитать объем лота для сделки, который не нарушает Риск-менеджмент.

5) Чрезмерная уверенность в своем анализе

Последствия от несоблюдения Риск-менеджмента и отсутствия Стоп-лосса:

1) Конечно же — слив депозита

2) Жажда постоянно смотреть мониторить график

3) Непонимание что делать, когда крупная просадка

4) Страх потери всего депозита

5) Портятся нервы и отсутствие здорового сна.

( Читать дальше )

В чем заключается опасность ситуации с GameStop

- 28 января 2021, 19:12

- |

Управление рисками в интрадее, часть 1 – лимиты убытков и позы.

- 23 декабря 2020, 11:52

- |

Всем добра!

Решил я задокументировать свою систему управлениями рисками при внутридневной торговле фьючерсами (на примере контракта MIX). Побудило меня на это несколько причин:

- При написании текстом я еще раз глубоко проанализирую те правила РМ, которые сам себе придумал, а значит – смогу выявить какие-то недочеты.

- Хотелось бы услышать конструктивную критику от старших коллег.

- Думаю, будет полезным поделиться моим подходом с молодыми трейдерами, так как несмотря ни на что, я считаю собственные правила РМ вполне подходящими под стиль торговли «внутридневной на фьючерсах».

- Хотелось бы сохранить в доступном месте то, что сейчас находится лишь в моей голове.

Многие почему-то уверены, что РМ нужен только для минимизации убытка при ошибочных сделках (типа срабатывания СТОП). Это заблуждение, на мой взгляд. Я убежден, что РМ нужен не для минимизации потерь, а для сохранения депозита! То есть правила РМ позволяют сохранить то, что было нажито непосильным трудом, но никак не гарантируют прибыль или сокращение убытков.

( Читать дальше )

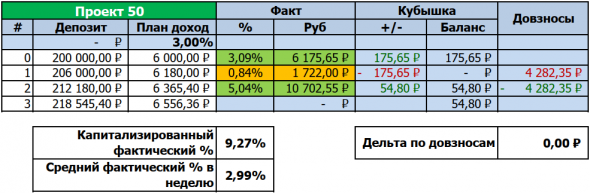

Проект 50 - итоги третьей недели и изменения параметров риска ТС

- 19 декабря 2020, 14:55

- |

Всем добра!

Неделя была интересная на события и продуктивная. Удалось компенсировать просадку прошлой недели, что не может не радовать. Фин.рез на сегодня такой:

За счет превышения фактической прибыли от плановой полностью компенсирую довзнос прошлой недели и даже чуть-чуть остается в страховой кубышке (я очень удивился такому результату, но трижды пересчитал всё и все цифры сошлись). План на следующую неделю — 6 556,36 руб. Продолжаю.

Из интересного:

На прошедшей неделе у меня была просадка по одной позиции на -1,56% депо при установленном параметре риска в 4%. Что я хочу сказать – это был кошмар на яву продолжительностью в два торговых дня и две ночи! У меня абсолютно не было в планах фиксировать такую просадку, особенно с учетом того, что я был абсолютно уверен в росте MIX (на фоне рекордных ростов на всех площадках, падении доллара, роста нефти). Да, в конце второго торгового дня я зафиксировал прибыль по этой сделке, но осадочек остался…

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал