риски

Европейские банки, подозрительные инвесторы и мутные клиенты...

- 04 сентября 2020, 08:05

- |

Понятно, что покупка недвижимости в странах Европы начинается с открытия счета в одном из банков стран ЕС. Но, не все европейские банки сотрудничают с частными иностранными клиентами, если они не являются резидентами ЕС и уже наличие недвижимости в одной из стран ЕС недостаточно для открытия счёта. У многих европейских банков, сегодня одним из главных условий открытия счета для частного лица — регулярный доход на территории Евросоюза: зарплата (работа) или стипендия (учеба). Их размер не оговаривается. После введения новой директивы ЕС, банки не стали закрывать счета частных клиентов не являющихся резидентами ЕС, у которых есть недвижимость в Евросоюзе, однако сейчас, если нерезидент ЕС продает свою недвижимость в Евросоюзе, то и банковский счёт такого клиента после сделки может быть банком автоматически закрываться.

При открытии счета, банк очень внимательно смотрит на то, как часто будущему будущему клиенту, с какой периодичностью и откуда поступают денежные средства. Иными словами, открытие счёта нерезидентам остаётся на усмотрение того или иного европейского банка. Если у клиента есть действующий вид на жительство, то он имеет право на так называемые базовые банковские сервисы (использование карты и электронных услуг). Здесь отказом может служить отсутствие очевидной необходимости в открытии счёта (например, есть уже счёт в другом европейском банке) или же, прошлое клиента, или как клиенту платят зарплату — получает ли клиент деньги не реже одного раза в месяц, а не раз в год. Также, на решение может положительно повлиять и тот факт, что работодатель будущего клиента тоже является клиентом этого банка. Банк обязательно затребует паспорт и трудовой договор с компанией, которая платит клиенту зарплату. Также, потребуется предоставить информацию о себе. Обязательно спросят, где клиент платит налоги и попросят данные, подтверждающие источник дохода и происхождение средств, которые будут на будущем счете клиента (для этого у каждого из банков есть свои шаблоны). У каждого банка своя процедура проверки, но нужно быть готовым раскрыть самое сокровенное и, казалось бы, не имеющее отношения к делу.

Основные вопросы, которые задают европейские банки сегодня клиентам, которые не являются резидентами ЕС, таковы:

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

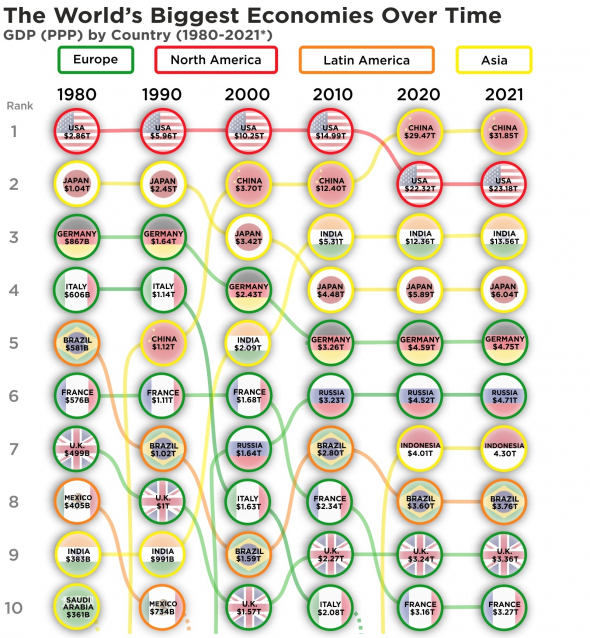

Всемирный банк и его аналитика-прогноз ТОП-10 стран по ВВП до 2021 года включительно.

- 03 сентября 2020, 07:04

- |

5 и 6 место в этом прогнозе Всемирного банка почти ноздря в ноздрю...

Всемирный банк: 2020 год ознаменует собой начало первого десятилетия, когда США уже не имеют самой большой экономики в мире и первое место принадлежит Китаю с большим отрывом, хотя, до этого десятилетия США стабильно имели самую большую экономику в мире за последние 40 лет.

За последние несколько десятилетий экономика многих азиатских стран значительно выросла, в том числе Китая, Индии, Японии и Индонезии.

Азиатские страны достигли вершины рейтинга, а западноевропейские страны снизились. Италия больше не входит в Топ-10, а Германия, Франция и Великобритания опустились еще ниже в рейтинге.

Пока печалька....

- 26 августа 2020, 16:17

- |

В прошлую пятницу были мысли все- таки закрыть неудачный шорт по СнП, но почему-то поглядев на 5% прироста Apple, у меня в голове промелькали мысли, что все, всех вынесли кого тока было можно и пора откатывать. Хватит уже(( В итоге сейчас сижу и лось составляет 2,5%, а что касается РТС то прибыль здесь пока чуть более 1%. С одной стороны позиции не плечевые, и особо не дергаюсь. Обидно, что нарушил торговую дисциплину. Ну да ладно.

Банда Трампа продолжает гнать рынок вверх. Рынок переоценен и продолжает еще больше переоцениваться.

Можно приводить кучу доводов, что RSI по СнП уже около 75, что рынки оторвались от экономических реалей, а бла бла бла всякое другое.

Все стоит высоко, и постоянные новости от инвест. Домов, что медведи на рынке капитулировали говорит о том, что разворот близко. Сейчас хороший момент для входа в стратегический шорт, вершину и дно угадать нереально, это надо тоже понимать

P/S здесь я описываю свои мысли и действия, и рискую своими денежными средствами, это не является рекомендацией. Это мои лишь сугубо мысли. При торговле я практически не использую плечей. Огромные плечи губят депозиты, даже если произведен правильный анализ текущей ситуации.

ЧИТАТЬ ВСЕМ НОВИЧКАМ !!! ДЛЯ ЧЕГО НУЖНЫ СТОПЫ И ПОЧЕМУ МНОГИЕ ИХ НЕДОЛЮБЛИВАЮТ?

- 22 июля 2020, 21:04

- |

Всем привет, поставь знак хорошо и подпишись на меня, спасибо!

Начнем с теории:

Стопы, или стоп-лоссы – это ограничения рисков по открытым сделкам. Это удобно, поскольку выставив стоп, трейдер уже не должен отлеживать ситуацию на рынке и переживать, что потери окажутся больше, чем он готов принять. По сути, стоп срабатывает автоматически, закрывая убыточную сделку, как только убытки достигнут определённого процента. Чисто технически стоп нужен для того, чтобы много не терять на рынках.

Плюсы использовать стопы:

-уверенность в том, что не сольешь все депо

-безопасность

-возможность сохранить депо

Многие трейдеры не понимают, что стопы сильно нужны и ставить их надо грамотно

В чем же основная проблема: чаще всего в том, что люди ставят стопы слишком близко и из-за этого происходит выбивание и наоборот: люди ставят слишком далеко, например человек хочет заработать 1% со сделки, но стоп он ставит больше, чем может заработать. Это главная ошибка

( Читать дальше )

Tesla в портфеле каждой домохозяйки

- 22 июля 2020, 17:32

- |

Я честно говоря был удивлен, когда узнал, что русские женщины активно торгуют амеркианские акции на ммвб! Есть чему и учиться и гордиться, главное биржа чтобы не подвела с котировками, чтобы хоть не завышала, ниже можно.

Теслу наверняка продают доверчивому инвестору и наши брокеры как некую ракету, которой не нужна подзарядка, но это не совсем так, если они это вам говорят.

Я понимаю, что украинские хакеры уже благополучно обезврежены и не могут вам «помочь» зарабатывать без единого убыточного месяца на протяжении десятков лет. Поэтому я провел небольшой научный расчет по H1 и даже сделал видео на англ...

Конечно это прогноз, торговая стратегия. Большая часть из моих прогнозов по акциям на отчетности сбылась, некоторые даже с геометрической точностью, как по Alcoa и некоторым

( Читать дальше )

MaximaTelecom Критический анализ презентации

- 23 июня 2020, 15:56

- |

Краткий комментарий по поводу презентации для инвесторов от MaximaTelecom. https://yadi.sk/i/AWtv4JFu3xmNwA

Думал организация занимается только телекоммуникационными услугами. Приятно удивлён, но согласно презентации предлагаются инновационные решения. Правда не очень понятно степень участия, а именно уровень патентования данных разработок, является ли MaximaTelecom разработчиком программного и аппаратного обеспечения или только разрабатывает данные решения с помощью сторонних организаций. Но факт остаётся фактов идеи являются в достаточной мере прорывными.

Я не буду комментировать векторы стратегического развития и ключевые показатели, там всё красиво и хорошо. Рентабельность по EBITDA в 2017-2019 году 18-19% что позитивно.

Сама презентация сделана очень качественно. Предоставлены ролики на Youtube.

Универсальная мультисервисная платформа

( Читать дальше )

HELP!!) Помогите с обучением

- 08 июня 2020, 00:40

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал