россети ленэнерго

Целевая цена префов Ленэнерго составляет 137 рублей - Инвестиционная компания ЛМС

- 10 декабря 2018, 15:21

- |

«Ленэнерго». Дивиденды «Ленэнерго» по итогам 2018 года могут составить 0/$0.17-0.21 на ао/ап с дивидендной доходностью 0%/11.5-14.3% при текущих ценах.

Исходя из последних планов компании, сумма дивидендных выплат сократилась до $15.5 млн. (1 млрд. руб.), что соответствует 10% прогнозируемой чистой прибыли общества. Таким образом, дивиденды за 2018 год планируется выплатить только по привилегированным акциям. Выплата может составить $0/$0.1668 (0/11,05 руб.) на ао/ап, что при текущей цене $0.086/$1.45 (5,7/96,2 руб.) соответствует 0/11.5% дивдоходности. Ранее мы рассчитывали, что «Ленэнерго» заплатит $19.6-45.3 млн. (1,3-3 млрд. руб.), где нижней границей служил прогноз по дивидендам из финансового плана, а верхней – прогноз на основе прибыли за последние 12 мес. и логики выплат за 2017 год.

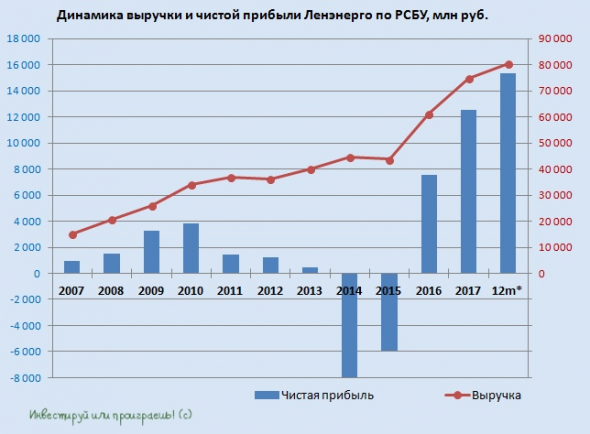

Исходя из того, что последние годы компания перевыполняла показатели финансового плана, мы исходим из наиболее оптимистичной точки зрения. По нашим расчетам прибыль компании по итогам года составит $193.2 млн. (12,8 млрд. руб.) с дивидендом $0/$0.21 (0/13.72 руб.) на ао/ап и дивдоходностью 0/14.3%. При дивидендной доходности 10% целевая цена привилегированной акции составляет $2.07 (137 руб.).Инвестиционная компания ЛМС

- комментировать

- Комментарии ( 0 )

Префы Ленэнерго остаются в числе наших фаворитов в сетях - Финам

- 04 декабря 2018, 16:53

- |

Мы подтверждаем рекомендацию «покупать» по привилегированным акциям Ленэнерго с целевой ценой 119,7 руб. на середину июня 2019 года. По обыкновенным акциям повышаем рекомендацию с «держать» до «покупать», исходя из потенциала роста 25% до целевой цены 6,96 руб. на 12 мес.

Чистая прибыль акционеров по МСФО в 3К18 удвоилась до 3,8 млрд.руб., всего за 9 мес. компания заработала 9 млрд.руб. (+34%).

По итогам года мы ожидаем прибыли по МСФО в объеме 11,6 млрд.руб. (+40%).

Производственные показатели улучшились с начала года: отпуск в сеть вырос на 2,7% г/г за счет консолидации СПбЭС, потери снизились на 2,1%. Выручка от передачи электроэнергии повысилась на 14% г/г.

У компании остаются значительные объемы сглаживания к возврату, что позволит обеспечить существенный прогресс по прибыли к концу периода по RAB регулированию, а также заметно снизить долг и нарастить дивидендные выплаты почти в 3 раза в сравнении с 2017 годом.

( Читать дальше )

Прибыль Ленэнерго энергично выросла в 3 квартале - Финам

- 23 ноября 2018, 11:15

- |

Чистый долг сократился с начала года на 22% до 26 млрд.руб. или 0,93х EBITDA (1,32х на начало года). Денежный поток за 9 мес. составил 11 млрд.руб. в сравнении с 3,6 млрд.руб. годом ранее.

Мы положительно оцениваем динамику прибыли, производственных показателей, денежного потока, кредитных метрик, и мы считаем, что Ленэнерго сохраняет привлекательный инвестиционный профиль. По дивидендному критерию главный интерес представляют привилегированные акции. Дивиденд по «префам» может составить 12,7 руб. на акцию с доходностью 13%, по обыкновенным мы ожидаем увеличения выплат на 43% до 0,20 руб. на акцию, но доходность достаточно скромная – 3,4%.Малых Наталия

ГК «ФИНАМ»

Ленэнерго - чистая прибыль за 9 мес по МСФО выросла на 34,4% и составила 9 млрд руб.

- 22 ноября 2018, 17:47

- |

ПАО «Ленэнерго» опубликовало финансовую отчетность за 9 месяцев 2018 года, составленную в соответствии с международными стандартами финансовой отчетности (МСФО). За девять месяцев 2018 года выручка ПАО «Ленэнерго» выросла на 9,6% и составила 54,6 млрд руб. Показатель EBITDA вырос на13,9% и составил 22,1 млрд руб. Чистая прибыль за отчетный период выросла на 34,4% и составила 9 млрд руб.

По итогам 9 месяцев 2018 года ПАО «Ленэнерго» получило чистую прибыль в размере 9 млрд руб., что на 34,4% выше чистой прибыли за 9 месяцев 2017 года (6,7 млрд руб.).

Выручка от реализации по итогам работы за 9 месяцев 2018 года составила 54,6 млрд руб., что на 9,6% выше показателя за 9 месяцев 2017 года (49,9 млрд руб.).

( Читать дальше )

Из «Ленэнерго» вычитают тариф. Компания теряет доходы от Киришского НПЗ, который собирается перейти на тариф ФСК ЕЭС

- 20 ноября 2018, 08:53

- |

Как стало известно “Ъ”, «Ленэнерго» может потерять около 3 млрд руб. в год, если Киришскому НПЗ «Сургутнефтегаза» удастся уйти на тариф Федеральной сетевой компании. Чтобы убедить НПЗ остаться у «Ленэнерго», власти Ленобласти могут снизить тарифы на электроэнергию на высоком напряжении в регионе. По оценкам «Россетей», уход «Киришинефтеоргсинтеза» от «Ленэнерго» может спровоцировать рост сетевого тарифа для мелких и средних потребителей региона в 2019 году на 40%.

19 ноября у губернатора Ленобласти Александра Дрозденко прошло совещание по электросетевым тарифам с участием сетевых компаний региона «Ленэнерго» (входит в «Россети») и ЛОЭСК. Как рассказали “Ъ” его участники, речь шла о проблеме выпадающих доходов сетей, которые могут возникнуть, если принадлежащий «Сургутнефтегазу» НПЗ «Киришинефтеоргсинтез» («Кинеф») сможет добиться отказа от услуг «Ленэнерго».

https://www.kommersant.ru/doc/3805157

Ленэнерго. Октябрь

- 08 ноября 2018, 15:24

- |

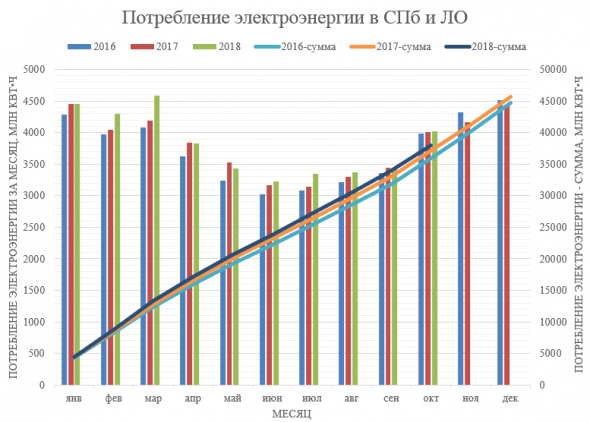

Появились данные о потреблении электроэнергии в Санкт-Петербурге и Ленинградской области в октябре:

«По оперативным данным Филиала АО «СО ЕЭС» «Региональное диспетчерское управление энергосистемы г. Санкт-Петербурга и Ленинградской области» (Ленинградское РДУ), потребление электроэнергии в энергосистеме г. Санкт-Петербурга и Ленинградской области в октябре 2018 года составило 4020,1 млн кВт*ч, что на 0,3 % больше объема потребления за аналогичный месяц 2017 года.»

Впереди еще два относительно слабых месяца 2017 года, когда температура в Санкт-Петербурге была теплой. Поэтому жду рост потребления электроэнергии в целом в 4-м квартале, что при наших тарифах увеличивает прибыль компании.

Также стало известно о стоимости выполненных договоров по ТП в октябре. Стоит отметить, что эти данные не отражают полного объема выручки по ТП, но следить за ними тоже стоит.

( Читать дальше )

Ленэнерго

- 02 ноября 2018, 10:48

- |

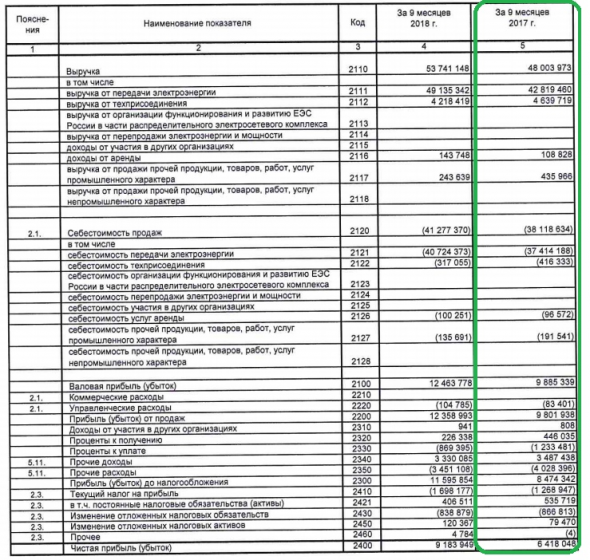

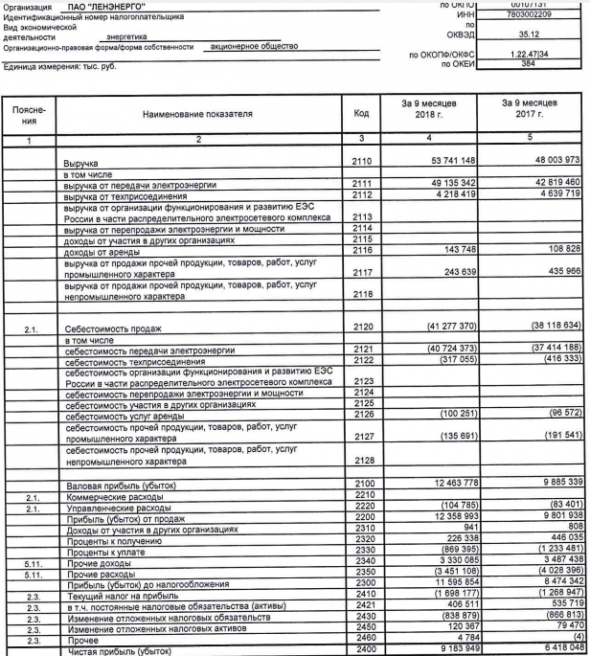

Ленэнерго увеличило прибыль в 1,4 раза, до $140 млн. (9,2 млрд. руб.), причем за 3 кв. прибыль составила $53.4 млн. (3,5 млрд. руб.). Выручка Ленэнерго по итогам 9 мес. выросла на 12%, до $818.6 млн. (53,7 млрд. руб.), EBITDA – на 21%, до $320 млн. (21 млрд. руб.). Компания на данный момент торгуется с мультипликаторами: P/S=0.7, EV/EBITDA=2.6, P/E=3.7.

Согласно финансовому плану, по итогам 2018 года компания планировала заработать $141.8 млн. (9,3 млрд. руб.). Таким образом, по итогам 9 мес. 2018 года Ленэнерго уже выполнило годовой план, и прибыль по итогам года может составить порядка $229 млн. (15 млрд. руб.). Размер дивиденда по итогам года может составить $0.0027/$0.25 (0,18/16,43 руб.) на ао/ап, что при текущих ценах $0.0863/$1.36 (5,66/89,45 руб.) соответствует 3%/18% дивдоходности.

Ленэнерго продолжает оставаться дивидендным моим дивидендным героем!

- 01 ноября 2018, 23:23

- |

====================

Обожаю компании, у которых совершенно прозрачная и при этом щедрая дивидендная политика. Один из таких ярких примеров — префы Ленэнерго, которые направляют акционерам чётко 10% от ЧП по РСБУ.

Компания отчиталась по РСБУ за 9 месяцев 2018 года, и результаты оказались очень позитивными: чистая прибыль c января по сентябрь по сравнению с прошлым годом выросла почти наполовину, составив 9,2 млрд рублей, а по итогам 3 квартала 2018 года прибыль и вовсе удвоилась, по сравнению с аналогичным отрезком прошлого года, достигнув 3,5 млрд!

( Читать дальше )

Ленэнерго - чистая прибыль за 9 мес по РСБУ выросла на 43% г/г

- 31 октября 2018, 14:43

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1471687

Моё видение по МРСК-шкам насегодня - 3

- 29 октября 2018, 18:33

- |

На днях раздал почти все остатки МРСК Юга (Ликвидности нет, ато бы всё сдал. А заливать нехочу.) Также сдал всю МРСК Волги (было немного). Никаких МРСК, ранее падения на 30-50% от текущих, покупать не буду. Причины:

1. В Юге кратного роста не жду, ну дадут примерно 0.4млн р ещё чистой прибыли в 4м квартале (оптимистичный прогноз), это 1.5 ярда за год и дивы 1коп. С учётом рисков на росс.рынке, такая див.доходность никого не впечатлит, вижу 8коп по бумаге долгосрочный потолок. А ведь могут и опять слабый квартал повторить, тогда вниз с текущих.

2. Риск допки в Юге никто не отменял. В последнем квартальном отчёте она официально прописана. Ждут только одобрения Россетей. Назначение — снижение долговой нагрузки. Моё мнение — 50 на 50% вероятность, что допка состоится. Такой риск на себя брать не хочу (тогда акцию ниже 5 коп. укатают).

3. Вообще в МРСК жду пересмотра (ухудшения) див.политики. Глава Минэнерго сказал: «Дивиденды не являются приоритетом для Россетей.» Правительство и президент также выступали за вложение денег в инфраструктуру и отказ в инфраструктурных компаниях от дивидендов.

4. Ливинский придумал новый бездивидендный вывод средств из успешных дочек — учения в МРСК Северного Кавказа. У нас в МОЭСК отправляют персонал с техникой туда в командировку. Выполняют ремонты, замену линий электропередач, установку приборов учёта. Всё — материалы, топливо, техника, зарплата командировочному персоналу — за счёт уменьшения прибыли МОЭСК. В этой акции приняли участие все дочки Россетей. Программа помощи Сев.Кавказу рассчитана на много лет, у нас уже составляют графики командировок на следующее лето.

В этом вижу 2 негатива: уменьшение прибыли МРСК, отправляющей персонал и уменьшение необходимости помогать Сев.Кавказу деньгами. А чем меньше нужд Россетей на помощь хромым дочкам, тем меньше ей нужно собирать дивидендов.

5. Вообще, в этом году дивиденды — не драйвер роста. В умы трейдеров уже заложено, что скоро будет обвал рынка в США, и он спровоцирует обвал у нас. Тогда замечательные дивидендные фишки мы сможем купить по цене одного их годового дивиденда. Я в это не очень-то верю (не застал ни один из прошлых кризисов), но вдруг чудо случится? Лучше убрать весь неликвид из портфеля. Не стоят эти лишние 2-3% див.доходности риска упустить сорвать куш.

Фин.отчёты вообще больше не драйвер в МРСК. Что показали МРСК Волги и МОЭСК. При очень хороших результатах (выше ожиданий) весь рост залили. В МРСК ЦП жду того же (хорошей прибыли и падения акций).

Не продаю ЛенэнергоПрефы. Причины:

1. Пересмотр див.политики Россетей и рост капексов не повлияет на них.

2. Мой прогноз ближайших дивидендов по ним: 11-12р, 15-18р, далее несколько (2-3) лет по 20-25р. Далее снижение до 12-15р. На это есть объективные причины.

3. Ликвидны (для меня).

4. Залили бумажку отчаявшиеся. После весеннего разгона на ровном месте. И это хорошо, я подобрал.

5. В общем-то, в электроэнергетике принимают правильные законы и прибыли будут расти. Только делиться ими не будут. А здесь ничего не поделать — «Устав есть устав».

Риск нарушения устава считаю много ниже, чем риск пересмотра див.политики и роста капексов во всех остальных МРСК.

Всё вышесказанное относиться и к ФСК ЕЭС.

PS И ещё, в долгосрок я за Сбербанк. Растущая компания (верю, что подомнёт вместе с ВТБ под себя весь финсектор России), хочет и, самое главное, может платить высокие дивиденды. Перепродан вдвое от справедливой цены. Держу префы на 70% депо, план — 3 года получать дивиденды, затем продать, получив налоговый вычет.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал