российские акции

❗️Обзор компании Распадская. На чьей стороне олигарх?❗️

- 08 января 2023, 16:23

- |

Не секрет, что при анализе циклической компании, должное внимание должно быть уделено перспективам цены на продукцию. В данном случае речь об угле и его перспективах. Но не стоит обходить стороной и основного акционера компании - EVRAZ plc(этой компании принадлежит 93% акций Распадской). А 28,64% акций компании EVRAZ plc принадлежит... Роману Абрамовичу.

Перспективы угля мы рассмотрим очень внимательно, но начнём всё же с Абрамовича. Как мы знаем, он находится под санкциями, а его компания EVRAZ plc, которая владеет Распадской — зарегистрирована в Великобритании. То есть - иностранная юрисдикция + сама компания также под санкциями, как и основной акционер. Да, там есть еще и другие акционеры, но для удобства будем использовать основного, так как другие также под санкциями.

EVRAZ plc — это международная вертикально-интегрированная* металлургическая и горнодобывающая компания с активами в Российской Федерации, США, Канаде, Чехии, Италии, Казахстане. Штаб-квартира — в Лондоне. Входит в число крупнейших производителей стали в мире. Собственная база железной руды и коксующегося угля практически полностью обеспечивает внутренние потребности «Евраза»

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 12 )

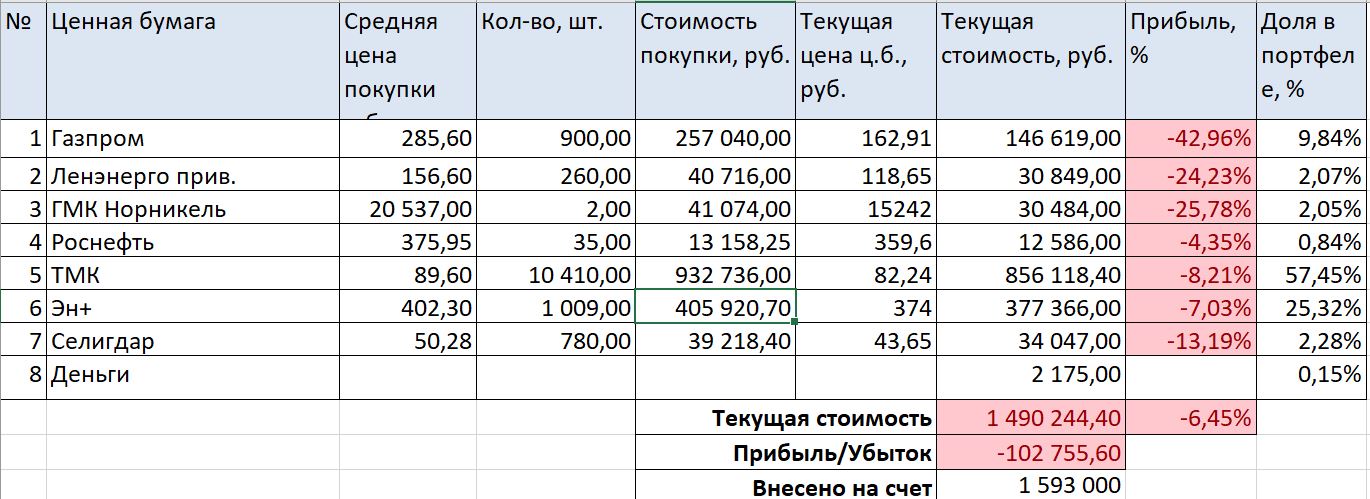

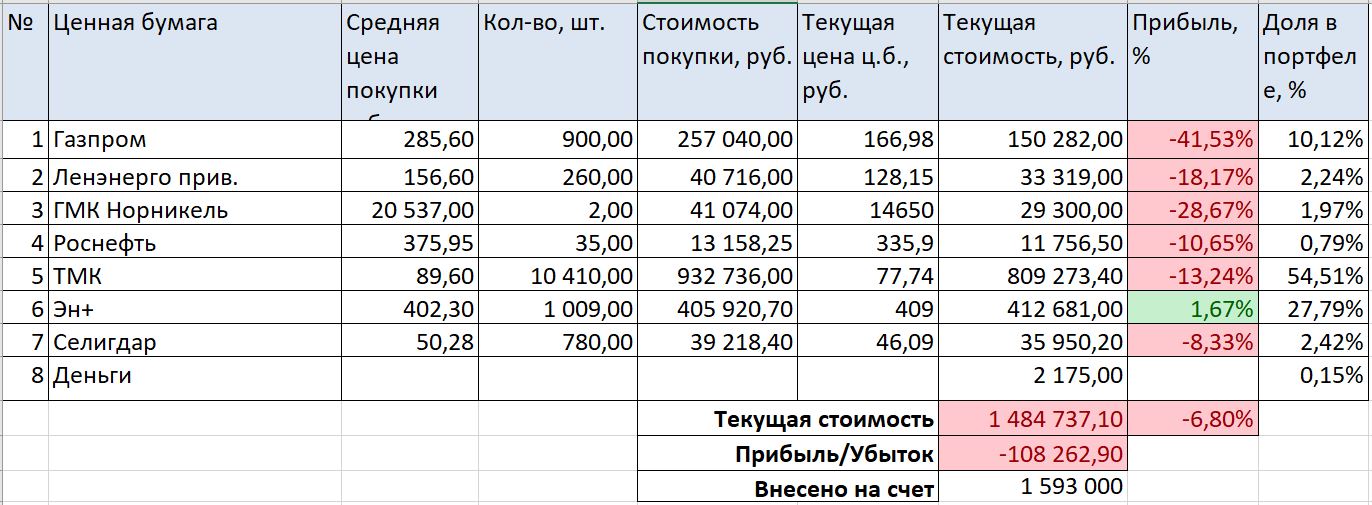

Пенсионный портфель декабрь 2022

- 01 января 2023, 13:00

- |

Пенсионному портфелю 10 месяцев. Еще год не прошел, поэтому сравнивать с индексом Мосбиржи рано. Да и в целом сравнение с индексом и результатами других людей — плохая процедура, которая многих инвесторов приводит к избыточной активности на рынке, плечам и, как следствие, маржинколам. Лучше всего себя не сравнивать с другими, потому что каждый индивидуален и имеет свою судьбу. Если уж хотите сравнивать, то себя — с собой прошлым, стали ли вы лучше. А по рынку — если доходность положительная, дивиденды платят — то хорошо, и не важно, обыграли ли вы индекс или нет.

Главное — чтобы положительная доходность была, и подольше, желательно годами, и ошибок больших не сделать. Тогда акции, которые в целом обыгрывают инфляцию на длительных промежутках времени, сделают свое дело и в вашем портфеле.

Вкладывать ли в индексный портфель или выбирать акции — определяется не только доходностью, но и целями инвестирования. Хотите побольше дивидендов — выбирайте дивидендные акции, а индекс вам, как правило, даст меньшую дивидендную доходность. Хотите более быстрый рост капитала — концентрируйте портфель в 3-5 недооцененных акциях или акциях роста.

( Читать дальше )

Записки инвестора. Что держать в фокусе

- 23 декабря 2022, 16:16

- |

Выделяем важные события и факторы, которые могут повлиять на рынок акций.

• NEW! Прошедшее ослабление рубля — драйвер для акций экспортеров

Важность: высокая

В декабре дисконт российской нефти Urals к Brent продолжил расти из-за эмбарго ЕС и потолка цен. Экспортная выручка от нефти может сократиться. Это уже привело к росту курса USD/RUB выше 65 и позитивно для акций не нефтяных экспортеров. В первую очередь можно выделить положительное влияние на НОВАТЭК, РУСАЛ, En+, ФосАгро, НКНХ, Сегежа и производителей стали.

( Читать дальше )

Пенсионный портфель ноябрь 2022

- 04 декабря 2022, 12:09

- |

Портфелю 9 мес. В ноябре 2022 индекс Мосбиржи остался на месте. Внес в портфель дополнительные средства, закрыл плечо и купил Эн+.

В прошлом месяце я писал про свой долг по НДФЛ перед налоговой. Пришлось продать объект недвижимости, чтобы его погасить. Жалко, но приходится расплачиваться за азарт.

Также с остатка денег погасил плечо в пенсионном портфеле (140 тыс. руб.) и купил акции Эн+. Думаю, что акция весьма перспективная.

Про доходность пока сложно что-то сказать, потому что я сначала вынимал средства из портфеля, потом вносил обратно. Доходность портфеля можно будет узнать только когда пройдет хотя бы год — по ср. геометрической формуле процентов. Распределение акций в портфеле такое:

( Читать дальше )

Ренессанс страхование: год после IPO. Упали в три раза, что дальше

- 30 ноября 2022, 12:59

- |

Ренессанс страхование провела IPO на российском рынке в октябре 2021 г. и стала одной из последних компаний, вышедших на публичный рынок. Акции сразу ушли в нисходящий тренд. Разбираемся, почему так произошло и какие есть перспективы.

Как обновляли дно

Акции страховой компании сразу после IPO начали обновлять исторические минимумы. Последний был установлен в конце февраля 2022 г. на уровне 36 руб. Далее на бирже были надолго приостановлены торги, а после их старта акции отскочили вверх и перешли в боковик широкого диапазона.

С начала нынешнего года акции выглядят слабее рынка и движутся примерно наравне с отраслевым индексом финансов.

О компании

Ренессанс страхование — страховая компания. Она развивает технологии для инновационного подхода к страхованию. По данным Банка России и оценке компании на основе объема страховых премий за 2021 г. Ренессанс входит в десятку крупнейших страховых компаний страны.

( Читать дальше )

Самая переоцененная акция России

- 28 ноября 2022, 17:07

- |

Дороже золота и технологий

По ситуации на конец ноября Акрон имеет в сумме самые высокие мультипликаторы на российском рынке: 6-е место по EV/EBITDA (дороже Яндекса), четвертое место по P/B (дороже Самолета), также четвертое по P/E (выше, чем у ВСМПО-Ависма и Института стволовых клеток).

Лишь относительно выручки компания выпадает из первой десятки (P/S=6,1), это лишь 13-е место на рынке РФ, но все равно близко к горячим бумагам вроде Группа Позитив. В сумме, как уже говорилось, такой комбинации мультипликаторов нет ни у кого.

Последнее время к позициям Акрона подбирается еще одна изрядно перекупленная бумага Лензолото и еще несколько неликвидных бумаг и третьего эшелона, но производитель удобрений довольно прочно держит первенство в нише самых дорогих компаний как минимум с прошлой осени.

( Читать дальше )

Записки инвестора. Что держать в фокусе

- 25 ноября 2022, 18:36

- |

• Дивиденды нефтяников — топливо для рынка акций

Важность: высокая

Акции нефтяного сектора могут быть в числе фаворитов из-за выплаты дивидендов:

— ЛУКОЙЛ: 793 руб. на акцию, доходность 17%, отсечка 19.12.22 (с учетом Т+2)

— Роснефть: 20,39 руб. на акцию за 9 мес. 2022, доходность 5,9%, отсечка 10.01.2023

— Газпром нефть: 69,78 руб. на акцию за 9 мес. 2022, доходность 15,4%, отсечка 28.12.22

— Татнефть: 6,86 руб. на акцию за III квартал 2022, доходность 1,8%, отсечка 06.01.23

Дивиденды нефтяников поддержат весь рынок акций в конце декабря – начале января. Совокупный приток от реинвестирования, по нашим расчетам, составит 56–75 млрд руб.

• Отчеты Сбербанка

Важность: высокая

В первой половине декабря банк может продолжить публикацию помесячных финансовых результатов. Сохранение высокого уровня чистой прибыли по итогам ноября (в октябре было 122,8 млрд руб.) способно дать дополнительный импульс к росту акций.

( Читать дальше )

Кто сейчас продает физикам подешевевшие акции госкомпаний и госбанков?

- 23 ноября 2022, 13:36

- |

Реакция на него — smart-lab.ru/blog/856459.php

Еще раз повторю:

Так называемый «российский» фондовый рынок работал и работает для иностранцев. Суть и смысл его существования не изменились — цивилизованная (рыночная) продажа отдельными лицами присвоенных активов. Но сейчас в России нет иностранцев. И нет богатых людей, заинтересованных в росте акций сбера, газпрома, втб, роснефти и прочих чиновничьих монстров, из которых и состоит «российский» фондовый рынок.

Если вы считаете, что в России есть миллиардеры или чиновники, желающие покупать акции госкомпаний и госбанков, напишите, пожалуйста, их фамилии в комментах. Я таких не знаю. Хотелось бы узнать.

Самому Царю и его друзьям акции госкомпаний не нужны. Их власть работает иначе. А когда помрут, их наследство раздербанят за неделю. Ничего не останется. Все отберут. И они прекрасно это понимают. Так в России было всегда. Новые бояре жгут дома старых. Поэтому, бояре не копят акции. Они копят совсем другие активы.

( Читать дальше )

Мой портфель на сегодня

- 23 ноября 2022, 10:47

- |

Пройдусь по всем своим портфелям, ошибках, какие недавно принял решения.

1 часть. На сегодняшний день — 23.11.2022

Начну с основного портфеля в Тинькофф, который пережил у меня всё, что только можно. Но не было только полного слива депозита, так как не торгую с плечом. В Тинькофф у меня 2 брокерских счёта. 1 брокерский счёт в Тинькофф. Акции и замороженные фонды FinEX: Газпром, Лукойл, М.Видео, Магнит, ММК, Московская биржа, НЛМК, НМТП, Новатэк, Норильский Никель, Казаньоргсинтез, Сбер п., Северсталь, Селигдар, СургутНГ. Замороженные фонды по FinEX (росс.акции, видеоигры и киберспорт, золото). Продал в убыток ВТБ, но на освободившиеся деньги купил Лукойл, дивиденды перекроют убыток в плюс.

На данный момент по этому счёту -9,93%.

Сколько было получено дивидендов с 22 февраля (с этого времени покупаю акции и формирую портфель):

Газпром — 1530,90₽

Сургутнефтегаз — 946₽

Роснефть — 472,60₽

Новатэк — 270₽

НорНикель — 2332,44₽

Селигдар — 630₽

Казаньоргсинтез — 119,22₽

( Читать дальше )

Как выглядел бы портфель Уоррена Баффета в России. Эксперимент

- 18 ноября 2022, 12:10

- |

Уоррен Баффет — легендарный инвестор, сколотивший состояние на фондовом рынке. Его компания Berkshire Hathaway входит в первую десятку самых крупных по капитализации в США. Мы решили пересобрать портфель инвестора на российский лад, выбрав акции с нашего рынка.

Как выбираем

Согласно последнему отчету по форме 13F за III квартал 2022 г., в портфеле легенды было 50 наименований американских компаний. Иностранные и частные компании здесь не учтены, также портфель мог поменяться после отчетного период из-за 45-дневной задержки публикации формы.

Для нашего эксперимента мы возьмем бумаги, чья доля превышает 0,5%. Далее найдем максимально близкий и ликвидный аналог на российском рынке акций. Так мы получим «портфель Баффета по-русски» и посмотрим на его доходность.

На поиски

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал