российский фондовый рынок

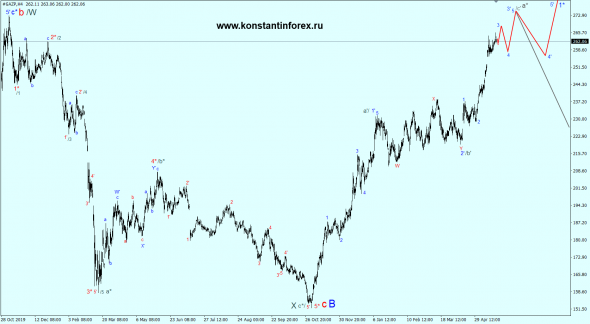

30.05.2021 — Газпром (GAZP)

- 30 мая 2021, 11:59

- |

h4. (детализация).

Красный вариант — развивается волна 3’of 1*of С

Серый вариант — развивается волна c’of a*of Y of b

Последние обновления и не только, это здесь: ПОСЛЕДНИЕ ОБНОВЛЕНИЯ

Прогноз:

В краткосрочной перспективе жду обновление локального максимума 265.81

- комментировать

- Комментарии ( 0 )

23.05.2021 — Сбербанк (SBER)

- 23 мая 2021, 12:39

- |

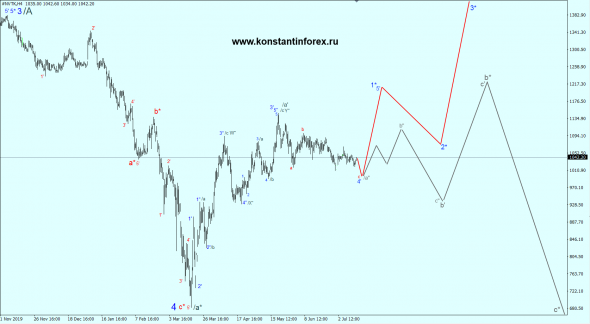

h4. (детализация)

Красный вариант — развивается волна 5*of 5 of A

Серый вариант — развивается волна 5’of 1*of 5 of A

Последние обновления и не только, это здесь: ПОСЛЕДНИЕ ОБНОВЛЕНИЯ

Прогноз:

В краткосрочной перспективе жду обновление локального максимума 302.98

В краткосрочно-среднесрочной перспективе жду обновление локального максимума 320.15

Основные события прошлой недели. Обзор от 06.04.2021

- 06 апреля 2021, 12:01

- |

- Куда направят инфраструктурный план Байдена на $2.25 трлн.

- Глобальный дефицит полупроводников — компании бенефициары

- Итоги заседания ОПЕК+

Первая неделя второго квартала 2021 года началась с достижения новых исторических максимумов по индексу S&P 500. Впервые в истории индекс 500 крупнейших компаний США превысил отметку в 4000 пунктов и завершил неделю на отметке 4019 пунктов, поднявшись на 2,82%. Для преодоления четвертой тысячи индексу понадобилось всего 434 торговых дня, в то время как для роста с 2000 до 3000 пунктов потребовалось 1227 торговых дней.

Рынки позитивно оценили перспективы принятия нового плана развития инфраструктуры США, подразумевающего расходы в 2,25 трлн. долл. в течение 8 лет, представленного президентом США Джо Байденом в среду, 31 марта. Большая часть средств будет направлена на модернизацию транспортной инфраструктуры, соц. проекты, а также строительство и ремонт жилья. С другой стороны, покрыть инвестиции в инфраструктуру планируется за счет увеличения корпоративного налога с 21% до 28%, а также увеличения налогообложения на зарубежную прибыль корпораций с 11% до 21%. По подсчетам Goldman Sachs, повышение налогов может вызвать снижение прибыли на акцию компаний из индекса S&P 500 на 9%. Значительнее всего (до 10% прибыли на акцию) повышение двух видов налогов может сказаться на коммуникационном и IT секторе за счет высокой доли зарубежной прибыли. Меньше всего новая программа может повлиять на энергетический сектор и сектор материалов. Однако участники рынка ожидают, что план повышения налогов встретит значительное сопротивление в Конгрессе со стороны республиканцев, и его окончательная версия может претерпеть изменения.

( Читать дальше )

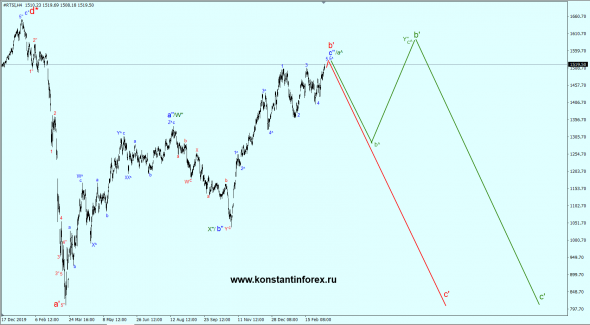

14.03.2021 — Индекс РТС (RTSI)

- 14 марта 2021, 10:58

- |

h4.

Красный вариант – близка к завершению волна 5^of c” of b’of e*of B or 2

Зеленый вариант – близка к завершению волна a^of Y” of b’of e*of B or 2

волна b’ здесь предполагается в виде сложной коррекции.

Внимание!!! День открытых дверей Клуба!

2 мая 2021 года пройдет День открытых дверей Клуба, который будет доступен только по подписке для кандидатов в члены Клуба. Подписаться можно здесь: ПОДПИСКА

Последние обновления и не только, это здесь: ПОСЛЕДНИЕ ОБНОВЛЕНИЯ

Прогноз:

В краткосрочной перспективе жду обновление локального максимум 1519.69

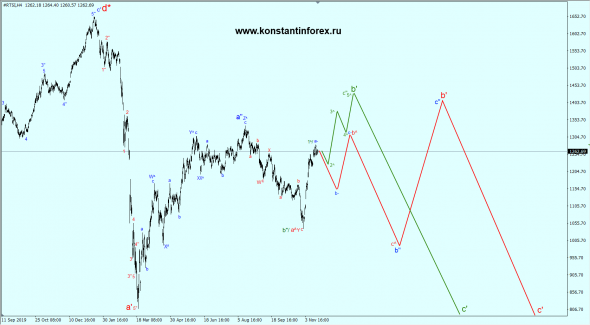

31.01.2021 — РТС (RTSI)

- 31 января 2021, 18:17

- |

h4.

Красный вариант – развивается волна 1” of c’of e*of B or 2

Зеленый вариант – развивается волна b^of Y” of b’of e*of B or 2

волна b’ здесь предполагается в виде сложной коррекции.

Все рекомендации по трейдингу даются в форме таблицы Воскресной рассылки, примеры которой можно посмотреть здесь: Воскресная рассылка

Рекомендации по трейдингу даются только членам Клуба и в закрытом режиме.

Последние обновления и не только, это здесь: ПОСЛЕДНИЕ ОБНОВЛЕНИЯ

Прогноз:

В краткосрочной перспективе жду обновление локального минимума 1361.73

22.11.2020 — Индекс РТС (RTSI)

- 22 ноября 2020, 20:18

- |

h4.

Красный вариант – развивается волна b^of b” of b’of e*of B or 2

волна а^ представлена здесь в виде сложной коррекции (двойной зиг-заг).

Зеленый вариант – развивается волна с” of b’of e*of B or 2

Результаты Дня открытых дверей Клуба: РЕЗУЛЬТАТЫ

Прогноз:

В краткосрочной перспективе жду обновление локального максимума 1282.07

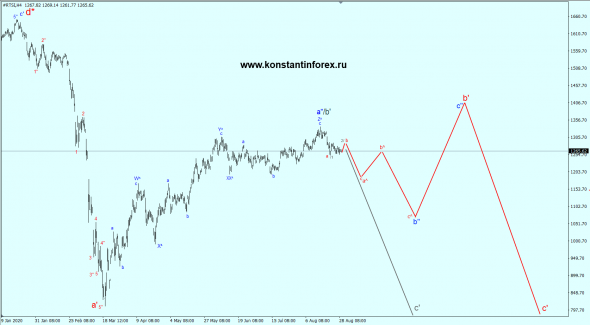

18.10.2020 — РТС (RTSI)

- 18 октября 2020, 12:32

- |

h4.

Красный вариант — развивается (близка к завершению) волна а^of b” of b’of e*of B or 2

Серый вариант – развивается волна 2”of с’of e*of B or 2

волна 2” предполагается в виде иррегуляра.

Только в этом месяце! Сверх СУПЕР СКИДКИ на КНИГУ!!!: КНИГА

Прогноз:В краткосрочной перспективе жду обновление локального минимума 1121.29

Подписаться на рассылку аналитики можно здесь: ПОДПИСКА

20.09.2020 — РТС (RTSI)

- 20 сентября 2020, 14:48

- |

h4.

Красный вариант — развивается волна b^of b” of b’of e*of B or 2

волна a” здесь представлена в виде сложной коррекции.

Зеленый вариант (подвариант красного) — развивается волна a^of b” of b’of e*of B or 2

Серый вариант – развивается волна с’of e*of B or 2

однако фундамент не дает пока повод к такому резкому падению рынка,

поэтому это скорее альтернативный сценарий.

Подписаться на рассылку аналитики можно здесь: ПОДПИСКА

Прогноз:

В краткосрочной перспективе жду обновление локального минимум 1281,41

В краткосрочно-среднесрочной перспективе жду обновление локального минимум 1183,78

30.08.2020 — РТС (RTSI)

- 30 августа 2020, 12:32

- |

h4.

Красный вариант — завершилась волна a” of b’of e*of B or 2

волна a” здесь представлена в виде сложной коррекции.

Серый вариант – завершилась волна b’of e*of B or 2

однако фундамент не дает пока повод к такому резкому падению рынка,

поэтому это скорее альтернативный сценарий.

Подписаться на рассылку аналитики можно здесь: ПОДПИСКА

Прогноз:

В краткосрочной перспективе жду обновление локального минимума 1252.91

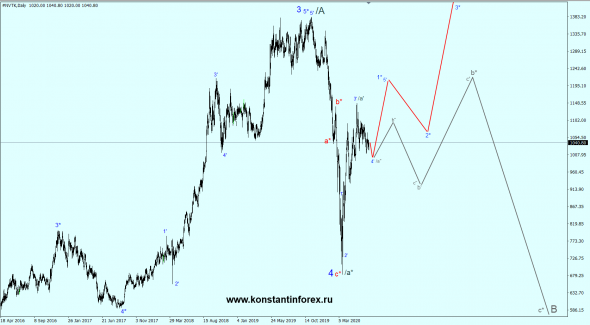

12.07.2020 — Новатек (NVTK)

- 12 июля 2020, 16:20

- |

Daily.

Красный вариант — развивается волна 1*of 5

Серый вариант (альтернативный) — развивается волна b*of B

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал