рост акций

ФР РФ, возможно, на пороге сильного роста

- 16 июня 2019, 15:44

- |

Последствием низкой инфляции, очевидно, станет политика ЦБ, направленная на снижение ключевой ставки. Пока ставка равна 7,5%, но с инфляцией в 4%, а, может быть, и ниже, и загинающейся экономикой, вероятно, она будет потихоньку падать. До коле? Никто не скажет, но за пару лет ЦБ РФ вполне способен её опустить на 1,5-2п.п., то есть до 5,5-6%.

Вместе со ставкой начнут приседать и доходности по ОФЗ с вкладами. Текущие доходности в 7-8% уйдут в диапазон 5,5-6%.

Хотя об этом не сильно говорят, но дивидендная доходность ммвб/ртс сейчас шикарна, особенно если вспомнить 2007г с её жалкими 1,3%. Для оценки прошлой див. доходности хорошо посмотреть вот эту статью:

www.finam.ru/analysis/forecasts/dividendy-v-ozhidanii-novogo-rekorda-20181218-154022/

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 25 )

Что движет котировку бездивидендных акции?

- 30 апреля 2019, 22:16

- |

Борьба с резким ростом котировок малоликвидных акций

- 26 апреля 2019, 07:14

- |

После ситуации с молниеносным ростом акций компании ОКС Московская Биржа ужесточает правило ограничения торгов акций третьего эшелона. Напомним, что в феврале бумаги «Объединенной кредитной системы» всего за пару недель выросли в 75 раз, в результате чего компания обогнала по капитализации таких гигантов, как ВТБ, Сургутнефтегаз и Яндекс. Такая динамика мгновенно привлекла внимание ЦБ и вынудила принять соответствующие меры.

Теперь помимо лимита колебаний цен будет учитываться период времени и обстоятельства, вызвавшие аномальный рост/спад. Безусловно, если произошло какое-то значимое корпоративное событие или изменились какие-либо яркие показатели, то цена будет явно отражать произошедшую новость. Но в том случае, когда нет никакой объективной базы для игры с ценами, начинается контроль со стороны регуляторов.

Сам механизм действует следующим образом: как только колебания начинают вызывать подозрения и выходят за рамки разумного, Московская биржа начинает мониторить ситуацию, и в зависимости от направления движения устанавливаются коридоры, в пределах которых можно выставлять заявки (40% вверх и вниз); затем в течение нескольких дней биржа следит за происходящим, и по восстановлении исходной активности на рынке начинает постепенно ослабевать тиски.

Данный механизм, по словам управляющего директора по фондовому рынку Московской биржи, уже был испробован на некоторых бумагах и показал хороший результат. Однако будет ли он объективен в других случаях – остается вопросом. Ведь в ситуации с ОКС так и не были установлены факторы, повлиявшие на такое ценообразование актива: был ли это инсайд, манипулирование или сбой торговых роботов. А как устранить проблему, не выявив ее причины?Ковровский механический завод, забытый актив на нашем рынке

- 31 января 2018, 13:16

- |

Всем привет. Рассматривая компании 3 эшелона, мне попался КМЗ (kmez).

Очень интересный актив, но забытый. smart-lab.ru/g/MOEX%3AKMEZ/60/

Текущая стоимость упала ниже 400 руб. Текущая капитализация 770 млн.руб. При цене в 400 руб капитализация будет 830 млн.руб.

Сколько компания стоила раньше? Стоимость акции доходила до 4000 руб, и компании соответственно до 8,3 млрд.руб.

Есть ли потенциал вернуться на уровни выше 1000 руб. за акцию? Или на 2000 руб.?

Я думаю, что есть. И есть в ближайшие 1-2 года.

Аргументы за:

1) У компании нет кредитного портфеля, При этом на 30.06.17 по отчетности было 426 млн.руб. на счетах и 400 млн.руб. в выданных займах. Итого компания стоит меньше, чем у нее денег.

2) Активы Компании составляют 4 млрд.руб. Из которых около 2 млрд – это Основные средства, 900 млн. – это запасы и 800 млн это денежные средства.

3) Пассив компании идеальный. В нем нераспределенная прибыль 1,12 млрд., капитал 2,4 млрд. и всего 430 млн.руб различных обязательств.

( Читать дальше )

Распадская

- 23 января 2018, 11:23

- |

Акции Распадской очень техничны. История колебаний подтверждает 3 очень сильных уровня, а сильное накопление позиций вблизи уровня 26, говорит о возможном пиковом росте и выходе из диапазона.

Считаю, что «фундаментально» рост связан с кризисом угольно добывающей промышленности на юго-востоке Украины.

Мой положительный прогноз предполагает:

- Вход при преодоление уровня 119.5 или на коррекции с этого уровня.

- S/L на уровне 79.5 рублей.

- По достижении цены 225.5, S/L передвигаем на 172.

- T/P 350 рублей за акцию.

- В случае мощного импульса T/P 550 рублей за акцию.

Когда (и КАК) закончится buyback (маструбация) на американской фонде..?

- 02 декабря 2017, 20:00

- |

= Массовое помешательство на выкупе собственных акций в чисто техническом (и законодательном) отношении стало возможным в начале «нулевых» годов, когда Комиссия по ценным бумагам и биржам апробировала так называемый Rule 10b-18, который повысил планку ежедневно разрешённых объёмов байбэка с 15 до 25% от среднего дневного объёма торгов. Цифра может показаться невыразительной, между тем произошла подлинная революция: компании, чьи бумаги обладают высокой ликвидностью (и, соответственно, огромными дневными оборотами), получили возможность выкупать ежедневно собственные акции на сотни миллионов долларов. Чем они с радостью и занялись.

( Читать дальше )

Чё за безудержный оптимизм на российских рынках?

- 21 апреля 2017, 13:03

- |

Санкции вот-вот уже...?

Трамп снова наш?

Выступление Дмитрия Анатольевича Медведева произвело на инвесторов позитивно оглушающее впечатление?

Исход французских выборов макрон-предрешен?

Чё случилось?

Или это кукловоды готовятся достойно встретить вечер пятницы накануне французских непоняток..?

Инвестиционная идея на Перспективу, покупка акций СБЕРБАНКА ✅

- 15 марта 2017, 20:28

- |

СБЕРБАНК — крупнейший банк на территории России и стран СНГ

( Читать дальше )

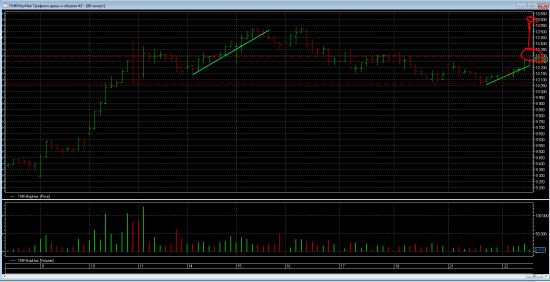

Норникель на подходе

- 22 ноября 2016, 14:20

- |

При прохождении уровня 10300 Норникель имеет все шансы наконец-то достичь своей цели 10600, или даже достичь хая осени 2015 (11284).

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал