русал

📰МК«ОК РУСАЛ» Созыв общего собрания участников (акционеров)

- 30 августа 2022, 19:24

- |

2.1. Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): Внеочередное.

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): Собрание (совместное присутствие)....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📰МК«ОК РУСАЛ» Решения совета директоров

- 30 августа 2022, 19:24

- |

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений, предусмотренных пунктом 15.1. Положения Банка России от 27.03.2020 № 714-П «О раскрытии информации эмитентами эмиссионных ценных бумаг»: Количественный состав Совета директоров – 14 членов....

( Читать дальше )

Дивидендная пружина для En+

- 30 августа 2022, 18:04

- |

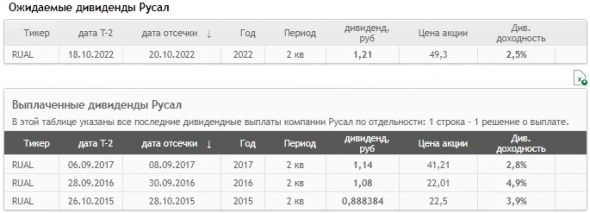

Компания Русал манипулирует котировками En+ через дивиденды. Это любимая пытка, которой Русал не пользовался аж с 2017 года.

Вот всё у компании Русал не как у других. Дивиденды она не платила с 2017 года и все к этому, вроде бы, привыкли. Никто не ожидал такой подлости радости. Вчера Совет директоров Русал рекомендовал утвердить к выплате 0,02$ дивидендов по результатам работы 1 полугодия 2022 года

( Читать дальше )

Дивиденды РУСАЛа рекомендованы, а что Эн+?

- 30 августа 2022, 17:31

- |

В масштабах Русала (от прибыли) — это немного. Другой вопрос, что это позволяет оценивать РУСАЛ и ЭН+ с точки зрения получения дивидендов, о чем уже все забыли и этого никто не ждал. При высоких ценах на алюминий и более слабом рубле процентная доходность может приятно удивить.

( Читать дальше )

Alcoa сократит мощность алюминиевого завода в Норвегии из-за высоких цен на электроэнергию

- 30 августа 2022, 17:14

- |

В настоящее время для завода действуют спотовые цены на энергию, которые выросли до 600 долларов за мегаватт-час. Ожидается, что в четвертом квартале 2022 года ситуация с ценами на электроэнергию улучшится из-за соглашения с энергетической компании Statkraft, которая предоставит более предсказуемые цены на оставшийся год и в 2023 году

Alcoa сократит на треть мощность норвежского алюминиевого завода — ПРАЙМ, 30.08.2022 (1prime.ru)

Рекомендация совета директоров Русала по дивидендам вызывает вопросы - Промсвязьбанк

- 30 августа 2022, 15:33

- |

Решение стало неожиданностью для рынка. Впереди ещё собрание акционеров, которые, как мы знаем, могут и отказать в дивидендной выплате. Однако вероятность этого крайне низкая, так как Sual Partners владеющий 25,52% акций давно выступает за возобновление дивидендных выплат.

Компания показала хорошие финансовые результаты за I полугодие. Но с точки зрения бизнеса рекомендация СД вызывает вопросы. Прежде всего опасения связаны с отрицательным денежным потоком, который вряд ли сможет полностью восстановиться, учитывая сильно возросшие затраты на покупку сырья необходимого для производства. Кроме этого, вероятное снижение доходов от дивидендов Норникеля только осложнит ситуацию. Не стоит забывать, что РУСАЛу необходимо достраивать завод в Тайшенте, а также модернизировать остальные активы.

( Читать дальше )

Сегодняшние торги Русал в Гонконге

- 30 августа 2022, 14:18

- |

United Company Rusal Plc

(HKG: 0486)

HK$3.95 +0.14 (+3.67%) = $0,5

Turnover HK$13,87M = Объем $1,77 млн = 106,91 млн руб

30 Aug 2022 16:08 HKT my-calend.ru/time-diff/gonkong_moskva

www.hkex.com.hk/Market-Data/Securities-Prices/Equities/Equities-Quote?sym=486&sc_lang=en

HK$3,95 = $0,5 х 60,4 руб = 30,2 руб

ru.coinmill.com/HKD_USD.html#HKD=1

Русал

Дивиденды 6 мес 2022г: U$0,02.

Объявлены 30.08.2022г.

Отсечка: 20 октября 2022г.

Выплата: 03 ноября 2022г.

www1.hkexnews.hk/listedco/listconews/sehk/2022/0830/2022083000103.pdf

( Читать дальше )

Стоит ли покупать Русал сейчас?

- 30 августа 2022, 13:21

- |

Внезапно для всех Русал, который не платил дивиденды с 2017 года, объявил о выплате промежуточных дивидендов за I полугодие 2022 года. Интересны ли акции к покупке по текущей цене? Давайте разбираться.

Первое полугодие для Русала выдалось непростым, даже несмотря на резкий рост алюминия в марте.

В первом полугодии производство алюминия выросло на 1% г/г, до 1 891 тыс. т, благодаря запуску Тайшетского завода в декабре 2021 года. Производство глинозема упало на 20% г/г из-за потери Николаевского глинозёмного завода, который находится на территории Украины, а также из-за прекращения австралийского совместного предприятия в Queensland Aluminia. Компании приходится закупать глинозём, что сказывается на себестоимости. Прочие затраты выросли на 42%, что неудивительно с учетом высоких цен на логистику, а также с учетом снижения доступности расходных материалов в условиях санкций.

( Читать дальше )

Главное на утро

- 30 августа 2022, 10:53

- |

Макроэкономика

США: индекс деловой активности в обрабатывающей промышленности от Федерального резервного банка Далласа в августе снизился до –12,9 б. п. Это говорит о существенном снижении загрузки фабрик.

Япония: уровень безработицы в июле составил 2,6%. Он не меняется третий месяц подряд.

Фондовый рынок США

🔻 S&P 500: 4 030,60 (–0,67%)

🔻NASDAQ 100: 12 484,32 (–0,96%)

⬆️ Euro Stoxx 50: 3 582,60 (+0,34%)

🔻 Shanghai Composite: 3 215,60 (–0,80%)

SolarEdge: против компании выдвинуты обвинения в нарушении патентных прав со стороны конкурирующей Ampt LLC.

Liberty Energy: генеральный директор компании заявил, что ископаемое топливо будет доминировать в энергетике еще как минимум 30 лет.

AMD: в сентябре компания планирует анонсировать «самый быстрый» игровой процессор в мире.

Honda и LG Energy: компании объявили о планах по инвестированию $4,4 млрд в строительство завода по производству литий-ионных аккумуляторов для электромобилей в США.

( Читать дальше )

📈EN+ растёт на 7% после рекомендации дивидендов Русалом и на активной поддержке инвест. сообщества

- 30 августа 2022, 10:16

- |

📈EN+ +7% «Русал» рекомендовал дивиденды за первое полугодие в размере $0,02 на акцию. Сам дивиденд минимальный, но инвесторов радует сам факт выплат, компания не платила дивиденды с 2017 года. По див. политике EN+ обещала распределять среди акционеров все дивиденды от Русала.

Дополнительную поддержу акциям оказала «Алёнка капитал», они считают, что En+ group недооценён относительно РУСАЛа.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал