SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

русгидро

Кто хотел цены 2008-2009 года? Получите, распишитесь

- 12 апреля 2013, 16:15

- |

Российская энергетика бьет рекорды с этом году.

А вернее сказать анти рекорды.

ФСК упал к уровням 2009 года.

Но цели падения еще не исполнены. При таких темпах падения как сегодня на след неделе мы все уровни потрогаем.

Осталось немного и я думаю стоит присмотреться к покупкам.

Закладываем квартиры машины дачи и тарим на все плечи, через два года о таких ценах можно будет мечтать.

Это конечно шутка.))) Но без фанатизма на уровне 10-9 копеек можно подбирать бумагу в долгосрочную перспективу.

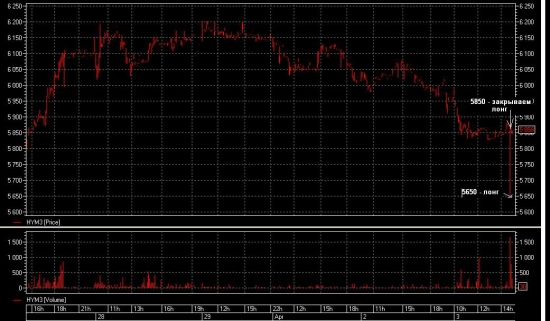

Русгидро.

Сегодня я закрыл шорт по этой бумаге

Не вижу дальше перспектив падения.

Можно конечно было еще немного посидеть и дождаться 45 копеек, но когда держишь позицию год, уже как то без разницы + или — 3 копейки

( Читать дальше )

А вернее сказать анти рекорды.

ФСК упал к уровням 2009 года.

Но цели падения еще не исполнены. При таких темпах падения как сегодня на след неделе мы все уровни потрогаем.

Осталось немного и я думаю стоит присмотреться к покупкам.

Закладываем квартиры машины дачи и тарим на все плечи, через два года о таких ценах можно будет мечтать.

Это конечно шутка.))) Но без фанатизма на уровне 10-9 копеек можно подбирать бумагу в долгосрочную перспективу.

Русгидро.

Сегодня я закрыл шорт по этой бумаге

Не вижу дальше перспектив падения.

Можно конечно было еще немного посидеть и дождаться 45 копеек, но когда держишь позицию год, уже как то без разницы + или — 3 копейки

( Читать дальше )

- комментировать

- Комментарии ( 46 )

Что с энергетикой?

- 12 апреля 2013, 15:42

- |

Народ, глянул и ужаснулся, что происходит, в частности с ФСК и Русгидро? какие-то допки? где это все ловить, хотелось бы пифов взять на полгодика, а то и год… вообще все видится как очередной передел собственности…

А может рискнуть и купить энергетику !!!!

- 12 апреля 2013, 15:38

- |

А вам не кажется, что текущая цена на «голубые» фишки энергетики (ФСК, Холдинг, Русгидро) находится на уровнях, когда вся балансовая стоимость компаний соотвествует котировкам в мониторе...

Понятно, что компания оценивается 3 методами

— затрат

— доходов

— аналогов

Понятно, что краткосрочная способность компаний генерить денежный поток пока ставиться рынком под сомнение ( котиры тому подтверждение)

Но, если оценить компании методом аналогов и методом затрат — таких лакомых кусков на нашем рынке да еще в энергетике стоить поискать...

Я этим постом не хочу ни с кем спорить, просто подумайте — почему не рискнуть и не купить бумаги на перспективу в 3-5 лет… ????

Понятно, что компания оценивается 3 методами

— затрат

— доходов

— аналогов

Понятно, что краткосрочная способность компаний генерить денежный поток пока ставиться рынком под сомнение ( котиры тому подтверждение)

Но, если оценить компании методом аналогов и методом затрат — таких лакомых кусков на нашем рынке да еще в энергетике стоить поискать...

Я этим постом не хочу ни с кем спорить, просто подумайте — почему не рискнуть и не купить бумаги на перспективу в 3-5 лет… ????

Финам Вебинар Дневной комментарий и обзор рыночных идей 12.04.2013

- 12 апреля 2013, 13:04

- |

ГП — пробиваем 125 цель 120.

Сбер-пр упал на ЕМА 200. Важн как закроется сегодня. Отскок на закрытие гепа к 72.

РН — дневка если 220 пробивается цель 210-214. Нисходящий канал. Плавное сползание. Возможный отскок 225-226.

Лукойл — ниже ЕМА 200. Цель 1880. Шорт предпочтителен. Если сегодня закрытие выше 1940 возможен 2000.

Русгидро — вероятность продолжение нисходящего движения с конца января. Если 2-3 дневные свечки на одном уровне консолидация, проторговка — закрытие шорта.

ФСК — нет откупок, объемы минимальны. Пробитие 12 цель 10.

ВТБ — продолжение снижение. цель 4.6.

Транснефть — широкий боковик. Краткосрочно — вниз.

Сбер-пр упал на ЕМА 200. Важн как закроется сегодня. Отскок на закрытие гепа к 72.

РН — дневка если 220 пробивается цель 210-214. Нисходящий канал. Плавное сползание. Возможный отскок 225-226.

Лукойл — ниже ЕМА 200. Цель 1880. Шорт предпочтителен. Если сегодня закрытие выше 1940 возможен 2000.

Русгидро — вероятность продолжение нисходящего движения с конца января. Если 2-3 дневные свечки на одном уровне консолидация, проторговка — закрытие шорта.

ФСК — нет откупок, объемы минимальны. Пробитие 12 цель 10.

ВТБ — продолжение снижение. цель 4.6.

Транснефть — широкий боковик. Краткосрочно — вниз.

Касательно убытков Русгидро. Ни те ли это векселя???

- 12 апреля 2013, 09:25

- |

Тут недавно вышель отчет русгидро с убытками 25 по моему ярдов

Дак вот часть списаний пришлось на векселя конторы Энерго -финанс.

И тут как раз статья в форбес по поводу Банка Открытие и участия Чубайса в его судьбе.

http://www.forbes.ru/finansy/igroki/237206-kak-sozdaetsya-vtoroi-chastnyi-bank-rossii-i-pri-chem-tut-chubais?page=0,1

«Открытие» не только проводило операции с векселями дочерних компаний РАО ЕЭС, но и продавало холдингу собственные долговые обязательства. По данным Счетной палаты (отчет по деятельности РАО за 2007 год), часть средств, полученных в ходе реформы РАО ЕЭС, — 5 млрд рублей — была вложена в векселя ФК «Открытие». Негашева говорит, что векселя «Открытия» приобретались из-за их высокой доходности.

Впоследствии векселя «Открытия» оказались у правопреемников РАО ЕЭС — ФСК (балансовой стоимостью 6 млрд рублей) и «Русгидро» (7,3 млрд рублей). Обе компании указали факт принятия векселей на баланс в своих отчетах по международным стандартам. Тогда же бывшие менеджеры РАО ЕЭС объясняли газете «Ведомости», что эти векселя достались от РАО ЕЭС в рамках финансирования инвестиционных программ. Эти векселя до сих пор находятся на балансах ФСК и «Русгидро», но должник по ним теперь совсем не финансовая корпорация «Открытие». Дело в том, что в 2009 году векселедатель «Открытие-Финанс» сначала сменил название на «Энерго-финанс», а потом и собственника — компания была продана Всероссийскому банку развития регионов (ВБРР, основной акционер — «Роснефть») и офшору Xerilda. «Если компания, выпустившая векселя, продана третьему лицу, «Открытие» больше ничего не должно по этой бумаге», — говорит глава Национального рейтингового агентства Виктор Четвериков.

Дак вот часть списаний пришлось на векселя конторы Энерго -финанс.

И тут как раз статья в форбес по поводу Банка Открытие и участия Чубайса в его судьбе.

http://www.forbes.ru/finansy/igroki/237206-kak-sozdaetsya-vtoroi-chastnyi-bank-rossii-i-pri-chem-tut-chubais?page=0,1

«Открытие» не только проводило операции с векселями дочерних компаний РАО ЕЭС, но и продавало холдингу собственные долговые обязательства. По данным Счетной палаты (отчет по деятельности РАО за 2007 год), часть средств, полученных в ходе реформы РАО ЕЭС, — 5 млрд рублей — была вложена в векселя ФК «Открытие». Негашева говорит, что векселя «Открытия» приобретались из-за их высокой доходности.

Впоследствии векселя «Открытия» оказались у правопреемников РАО ЕЭС — ФСК (балансовой стоимостью 6 млрд рублей) и «Русгидро» (7,3 млрд рублей). Обе компании указали факт принятия векселей на баланс в своих отчетах по международным стандартам. Тогда же бывшие менеджеры РАО ЕЭС объясняли газете «Ведомости», что эти векселя достались от РАО ЕЭС в рамках финансирования инвестиционных программ. Эти векселя до сих пор находятся на балансах ФСК и «Русгидро», но должник по ним теперь совсем не финансовая корпорация «Открытие». Дело в том, что в 2009 году векселедатель «Открытие-Финанс» сначала сменил название на «Энерго-финанс», а потом и собственника — компания была продана Всероссийскому банку развития регионов (ВБРР, основной акционер — «Роснефть») и офшору Xerilda. «Если компания, выпустившая векселя, продана третьему лицу, «Открытие» больше ничего не должно по этой бумаге», — говорит глава Национального рейтингового агентства Виктор Четвериков.

Русгидро! Скоро годовщина!

- 09 апреля 2013, 15:15

- |

Примерно 11 апреля, ну почти в День Космонавтики, компания Русгидро будет отмечать трехлетнюю годовщину подводника с того момента, как начался долгсрочный даун — тренд в акциях этой компании.

За это время совершили погружение вниз в абсолютном измерении с 1.88 до 0.535 или на 71 процент в относительном. Сегодня Международное рейтинговое агентство Standard & Poor's изменило прогноз по долгосрочным рейтингам дефолта эмитента ОАО «РусГидро» в иностранной и национальной валюте «BB+» с «негативного» на «стабильный». Когда же остановка?

За это время совершили погружение вниз в абсолютном измерении с 1.88 до 0.535 или на 71 процент в относительном. Сегодня Международное рейтинговое агентство Standard & Poor's изменило прогноз по долгосрочным рейтингам дефолта эмитента ОАО «РусГидро» в иностранной и национальной валюте «BB+» с «негативного» на «стабильный». Когда же остановка?

РусГидро, Газпром в Итогах 4 апреля

- 04 апреля 2013, 23:28

- |

Доброго времени – всем!

Приятно удивило сегодня, что на рухнувшую Америку наш рынок с открытия ответил ростом и не просто – закрывая гэп, например…

Итоги дня по Списку 55-ти…

Лидеры роста – Разгуляй – 4,03%, Аэрофлот – 2,20, Мечел – 2,14, ТГК-5 – 1,87, Северсталь – 1,83, Роснефть – 0,78, Возрождение – 0,76, Соллерс – 0,64, Газпром – 0,63, Транснефть ап. – 0,59 и НЛМК – 0,56. Остальные – меньше 0.5%.

Акции Газпрома сегодня отскочили белой сильной свечой от нижней стороны жёлтого нисходящего канала, но не вышли вверх из голубого нисходящего. Ближайший день два, определят, возможно, их динамику.

Лидеры падения — ИнтерРАОЕЭС – 3,81%, ТГК-6 – 3,77, Система – 2,44, ВТБ – 2,25, Сургутнефтегаз преф. – 2,19, Протек – 2,17, ТГК- 2,10, МТС – 2,03. Остальные – меньше 2%.

Дневной интервал

В покупке по трём средним

( Читать дальше )

Приятно удивило сегодня, что на рухнувшую Америку наш рынок с открытия ответил ростом и не просто – закрывая гэп, например…

Итоги дня по Списку 55-ти…

Лидеры роста – Разгуляй – 4,03%, Аэрофлот – 2,20, Мечел – 2,14, ТГК-5 – 1,87, Северсталь – 1,83, Роснефть – 0,78, Возрождение – 0,76, Соллерс – 0,64, Газпром – 0,63, Транснефть ап. – 0,59 и НЛМК – 0,56. Остальные – меньше 0.5%.

Акции Газпрома сегодня отскочили белой сильной свечой от нижней стороны жёлтого нисходящего канала, но не вышли вверх из голубого нисходящего. Ближайший день два, определят, возможно, их динамику.

Лидеры падения — ИнтерРАОЕЭС – 3,81%, ТГК-6 – 3,77, Система – 2,44, ВТБ – 2,25, Сургутнефтегаз преф. – 2,19, Протек – 2,17, ТГК- 2,10, МТС – 2,03. Остальные – меньше 2%.

Дневной интервал

В покупке по трём средним

( Читать дальше )

ПОХОЖЕ В РУСГИДРО РОСТ НЕ ИЗБЕЖЕН ОЧ СКОРО

- 04 апреля 2013, 16:32

- |

В РУСГИДРО РОСТ НЕ ИЗБЕЖЕН. СЕГОДНЯ ПЕРЕЛОМНЫЙ ДЕНЬ ))

ПОТОМУ ЧТО Я НЕ ВЫДЕРЖАЛ И ПРОДАЛ УТРОМ КУПИЛ ФЬЮЧ НА РИ ВМЕСТО АКЦИЙ .

ВСЕ С АКЦИЯМИ. ЗАВЯЗЫВАЮ В… ЭТИ КОРПОРАТИВНЫЕ РИСКИ.

ПОЗИЦИИ

ЛОНГ РИ

ЛОНГ СИ

ПОЧТИ ДЕЛЬТА НЕЙТРАЛЬНЫЙ ПОРТФЕЛЬ)))

ПОТОМУ ЧТО Я НЕ ВЫДЕРЖАЛ И ПРОДАЛ УТРОМ КУПИЛ ФЬЮЧ НА РИ ВМЕСТО АКЦИЙ .

ВСЕ С АКЦИЯМИ. ЗАВЯЗЫВАЮ В… ЭТИ КОРПОРАТИВНЫЕ РИСКИ.

ПОЗИЦИИ

ЛОНГ РИ

ЛОНГ СИ

ПОЧТИ ДЕЛЬТА НЕЙТРАЛЬНЫЙ ПОРТФЕЛЬ)))

А что у нас с РусГидрой?!?

- 04 апреля 2013, 13:46

- |

Кто нибудь может внятно изложить на счет РусГидры? Почему бумага себя ведет как умерший тюлень?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал