русская аквакультура

Инарктика: Финансовые результаты (FY23 МСФО)

- 20 марта 2024, 15:01

- |

18 марта группа Инарктика представила свои финансовые результаты за 2023 г., которые мы в целом считаем позитивными. Как ранее сообщалось в операционных итогах, выручка компании по итогам периода увеличилась на 21% г/г благодаря росту объема реализации и благоприятной ценовой конъюнктуре. Рынок в 2023 г. значительно увеличился в объемах по сравнению с предшествующим годом, и восстановление продолжается. Рентабельность скор. EBITDA в годовом исчислении снизилась на 10 п.п. и вернулась к более оправданным историческим уровням после рекордов прошлого года. Компания сохранила устойчивое финансовое положение с низкой долговой нагрузкой и увеличила свободный денежный поток. За 2023 г. Инарктика выплатила 3,9 млрд руб. дивидендов, что на 18% больше, чем в 2022 г. Как сообщил на звонке CEO группы, по итогам года планируется выплатить 30-50% чистой прибыли, которая составила 15,5 млрд руб., в виде дивидендов.

Наша рекомендация и целевая цена для акций Инарктики находятся на пересмотре.

Выручка Инарктики по итогам 2023 г.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инарктика (AQUA): Результаты за 2023. Рыба моей мечты

- 20 марта 2024, 08:53

- |

Самая важная рыба на Мосбирже — Инарктика - опубликовала финансовые результаты по МСФО (что это такое?) за 2023 год. Давайте посмотрим, куда приплыла компания и какими дивидендами она может нас порадовать.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Совкомфлота, Газпромнефти, Новабев, Тинькофф, Лукойла, Позитива, МТС, Полюса, Сбера, Ростелекома, Роснефти и других.

💼Я ждал выхода отчетности и внимательно ее изучил, чтобы как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🐟ПАО «Инарктика» — лидер на российском рынке товарной аквакультуры, специализируется на выращивании красной рыбы: атлантического лосося и радужной форели.

Компания была основана в 1997 году как импортер сельди и скумбрии из Норвегии и до февраля 2015 года называлась “Русское море”, затем — «Русская Аквакультура». В 2010 г. компания провела IPO на Московской бирже и с тех пор торгуется под тикером AQUA.

( Читать дальше )

Инарктика (AQUA): какие изменения мы внесли в модель оценки после отчета и как это повлияло на целевую цену?

- 19 марта 2024, 14:06

- |

Мы по-своему скорректировали все результаты, чтобы убрать из них бумажные и одноразовые статьи, и внесли изменения в модель оценки компании.

Наша цель по AQUA на уровне 800 рублей за акцию была установлена 15 сентября, и с тех пор акции показали динамику хуже рынка, что до настоящего момента подтверждало правильность нашей теории.

Как опубликованный отчет за 2023 год повлиял на наш взгляд?

( Читать дальше )

Финальный дивиденд Инарктики может быть больше 20 рублей на акцию - Промсвязьбанк

- 19 марта 2024, 11:44

- |

Выручка выросла на 21,2% г/г — до 28,5 млрд руб. BITDA- 12,9 млрд руб., на уровне прошлого года. Рентабельность по EBITDA — 45,2% (55% в 2022 г.). Чистая прибыль увеличилась на 29,7% г/г — до 15,5 млрд руб. Чистый долг/EBITDA — 1,1х (1,0х в 2022 г.).

Рост выручки обусловлен увеличением производства (компания приобрела два завода по выращиванию малька) и восстановлением спроса на лососевые на российском рынке: продажи основной продукции (лосося) выросли на 5,4% г/г., продажи форели — на 75,5% г/г (до 8,2 млрд руб.).

Показатель EBITDA не изменился ввиду высокой базы. В 2022 г. драйверы роста — резкое повышение цен реализации и исторически низкая себестоимость рыбы. Чистая прибыль выросла в основном за счёт переоценки биологических активов. Уровень долговой нагрузки остался комфортным. В 2023 г. ИНАРКТИКА направила на дивиденды 3,95 млрд руб., суммарно – 45 руб. на акцию.

Впереди у компании решение по финальным дивидендам за 2023 год, которые могут составить >20 руб.

( Читать дальше )

Обзор отчета Инарктики за 2023 год. Акции растут, НО не все гладко

- 18 марта 2024, 18:29

- |

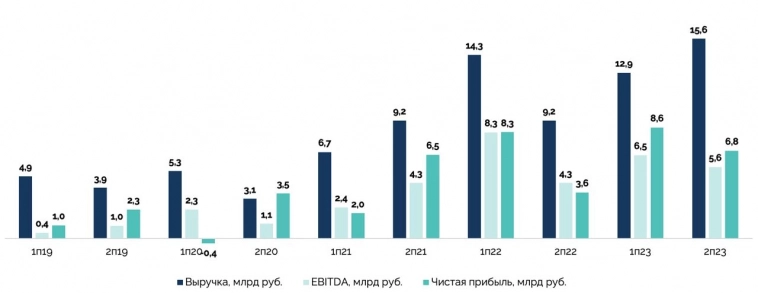

✔️ Выручка = 28,5 млрд руб. (за 1 п. = 12,9 млрд руб.; за 2 п. = 15,6 млрд руб.)

Это рекордная выручка, в 2022 году она составила 23,5 млрд руб. Причины — рост цен и увеличение объема продаж лосося с 25,6 до 28,2 тыс. тонн.

✔️❌ EBITDA (прибыль до вычета налогов, процентов и амортизации) = 12,9 млрд руб., за 2022 год тоже 12,9 млрд руб.

✔️❌ Чистая прибыль = 15,5 млрд руб., за 2022 год = 11,9 млрд руб.

НО: 6,2 млрд руб. – прибыль от переоценки биологических активов (это неденежная статья), в 2022 году — 1,7 млрд руб.

✔️❌ Скорректированная чистая прибыль = 9,3 млрд руб., за 2022 год = 10,3 млрд руб.

Влияние на чистую прибыль оказали в том числе несколько разовых факторов:

• Потери биологических активов (-1,5 млрд руб.)

• налог на сверхприбыль (-0,4 млрд руб.)

• обесценение судна «Александр Гусев» и снятие его с мели (-0,4 млрд руб.)

• Резервы по ожидаемым кредитным убыткам и резервы под обесценение авансов (-0,3 млрд руб.)

( Читать дальше )

Инарктика - одна из немногочисленных историй роста на российском рынке - Газпромбанк Инвестиции

- 18 марта 2024, 17:31

- |

Операционные показатели

▪️ Продажи рыбы в натуральном выражении в 2023 году выросли на 10,2% — до 28,2 тыс. тонн.

( Читать дальше )

Мы ориентируемся на выплату 35-50% чистой прибыли на дивиденды. Менеджмент будет рекомендовать выплату дивидендов по итогам 2023 года — СЕО Инарктики

- 18 марта 2024, 15:37

- |

Мы ждем сильный рынок и хороший ценник на рыбу в 2024 году — генеральный директор Инарктики

- 18 марта 2024, 15:34

- |

Актуальные инвестидеи: покупка акций «Инарктики» и Devon Energy

- 18 марта 2024, 14:42

- |

ПАО «Инарктика»

Тикер |

AQUA |

Идея |

Long |

Горизонт |

1 месяц |

Цель |

1080 руб. |

Потенциал идеи |

19,8% |

Объем входа |

5% |

Стоп-приказ |

830 руб. |

💰 Чистая прибыль компании по МСФО за 2023 год составила 15,47 млрд руб., увеличившись на 29,7% по сравнению с 11,93 млрд руб. в предыдущем году. Выручка увеличилась на 21,2% до 28,48 млрд руб. против 23,5 млрд руб. годом ранее.

📈 Цена находится в растущем тренде, отталкиваясь от уровня поддержки. При объеме позиции в 5% и выставлении стоп-заявки на уровне 830 руб. риск на портфель составит 0,39%. Соотношение прибыль/риск составляет 2,52.

Devon Energy Corporation

Тикер |

DVN |

Идея |

Long |

Срок идеи |

2-4 недели |

Цель |

$53,45 |

Потенциал идеи |

12,24% |

Объем входа |

5% |

Стоп-приказ |

$43,4 |

⚡ К факторам роста Devon Energy Corporation можно отнести низкую долговую нагрузку компании, а также позитивные данные последней отчетности, согласно которым ROE составляет 32,17%, а P/Bv — 2,51.

( Читать дальше )

🐟Инарктика — растет спрос на рыбку, растут и акции!

- 18 марта 2024, 14:16

- |

Инарктика — растет спрос на рыбку, растут и акции!

🐟 Что нужно знать о рынке рыбы?

Рынок продолжает восстановление. Пока все еще ниже уровней 2021 года. Сейчас Инарктика занимает 19% рынка лососевых в РФ в натуральном выражении и 29% в деньгах. Компания ожидает выход собственного завода в Карелии на полную мощность в 2025 году.

📈 Ключевые финансовые показатели за второе полугодие (г/г)

🔘Выручка прибавила 69,4% — впервые превысили 15 млрд рублей за полугодие.

🔘Валовая прибыль выросла в 2 раза почти — до 11 млрд руб.

🔘Чистая прибыль оказалась ниже уровня первого полугодия. Годовой результат составил 15,5 млрд руб.

❗️После SPO компания претендует на попадание в состав Индекса МосБиржи. Это может поддержать рост акций.

Как дела с долгами?

Процентные расходы увеличились на фоне размещения облигаций. Однако ND/EBITDA все еще на низком уровне 1,1х. Часть долга обслуживают по льготным ставкам — до 5%.

🧮 Мультипликаторы

P/E = 5,1x. P/S = 2,8x. EV/EBITDA = 7,7x.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал