северсталь

Долговая нагрузка ММК осталась минимальной - Велес Капитал

- 30 апреля 2019, 15:00

- |

EBITDA компании сократилась на 18% к/к до 440 млн долл. (консенсус-прогноз: 430 млн долл.) из-за роста цен на ресурсы и укрепления рубля. Чистая прибыль составила 225 млн долл. (консенсус-прогноз: 220 млн долл.), что на 8% ниже уровня предыдущего квартала.

Долговая нагрузка ММК осталась минимальной: на конец отчетного периода чистый долг бы составил минус 220 млн долл. Свободный денежный поток ММК увеличился на 8% к/к до 260 млн долл. Менеджмент ММК предложил направить на дивиденды за I квартал 100% этой суммы или 1,488 руб. на акцию, что соответствует квартальной доходности на уровне 3,3% (против 3,4% у «Северстали» и 4,2% у НЛМК), что соответствует несколько выше нашего прогноза дивидендной доходности по сектору в 2019 г. на уровне 12%.Сидоров Александр

ИК «Велес Капитал»

- комментировать

- Комментарии ( 0 )

Акции Сбербанка, БСПБ, МосБиржи обеспечат лучшую дивдоходность по итогам года - ITI Capital

- 30 апреля 2019, 14:31

- |

Обратите внимание, что приобрести акции НЛМК для получения дивидендов за 4К18 нужно не позднее 2 мая 2019 г. (дата закрытия реестра – 6 мая).Лакейчук Анна

ITI Capital

Мечел остается слишком рискованной инвестиционной идеей - Пермская фондовая компания

- 29 апреля 2019, 14:29

- |

За прошедший год выручка показала рост на 5%, отражая увеличение цен реализации. Операционная прибыль, одновременно с EBITDA снизились на 13% и 7% соответственно в связи с низким объемом продаж и ростом издержек, рентабельность EBITDA при этом снизилась с 27% до 24%. Чистая прибыль увеличилась на 9%.

При рассмотрении данной компании ключевым является вопрос долговой нагрузки. Единственным положительным фактором можно выделить преимущественно рублевую структуру заемных средств. В последнее время «Мечел» был вынужден произвести реструктуризацию займов (более 90% объема уже реструктурировано, 87% кредитного портфеля находится у российских государственных банков).

( Читать дальше )

Высокий FCF позволяет НЛМК объявить промежуточные дивиденды - Атон

- 24 апреля 2019, 11:25

- |

Как и в случае Северстали, финансовые результаты НЛМК за 1К19 продемонстрировали сильное снижение кв/кв (EBITDA -18% до $695 млн) и оказались чуть ниже прогнозов рынка.

Тем не менее FCF оказался неожиданно высоким — $678 млн — за счет значительного высвобождения оборотного капитала в размере $262 млн, и позволяет НЛМК объявить промежуточные дивиденды 7.34 руб. на акцию, что соответствует высокой доходности 4.2%. Мы имеем рейтинг НЕЙТРАЛЬНО по НЛМК, которая торгуется с консенсус-мультипликатором EV/EBITDA 2019П 6.0x — с премией в оценке 11% к Северстали. Производства стали НЛМК в 2019 должно снизиться до 12 млн т (13.3 млн т в 2018) на фоне реконструкции доменного и конвертерного производства в рамках программы по расширению мощностейАТОН

Восстановление цен на сталь во 2 квартале поддержит финрезультаты Северстали - Атон

- 24 апреля 2019, 11:18

- |

Финансовые результаты Северстали за 1К19 оказались в рамках наших прогнозов и прогнозов рынка — EBITDA ($663 млн) ожидаемо упала на 16% кв/кв из-за снижения цен на стальную продукцию на фоне падения продаж продукции с высокой добавленной стоимостью. Коэффициент выплаты дивидендов Северстали за 1К19 достиг 115% FCF (против 175% в 4К), что соответствует дивидендной доходности 3.3%.

Мы сохраняем наш рейтинг ВЫШЕ РЫНКА по Северстали, которая торгуется с мультипликатором EV/EBITDA 2019П 5.4x (-9% по сравнению с НЛМК), отмечая ее вертикальную интеграцию в контексте высоких цен на сырье, и ожидая, что ее финансовые результаты будут поддержаны восстановлением мировых стальных бенчмарков во 2К19.АТОН

Новости компаний — обзоры прессы перед открытием рынка

- 24 апреля 2019, 09:08

- |

«Новатэк» выплатит рекордные дивиденды за прошлый год

Во вторник, 23 апреля, акционеры «Новатэка» одобрили предложенный размер дивидендов за 2018 г., говорится в сообщении компании. На выплаты инвесторам будет направлено более 79 млрд руб или около 34% нормализованной прибыли по МСФО, которая составила по итогам 2018 г. почти 233 млрд руб. «Новатэк» также планирует пересмотреть планку по выплатам дивидендов после начала финансирования второго крупного проекта компании – «Арктик СПГ-2». «По выплате дивидендов мы самые плохие — 3% от текущей капитализации», — отметил Михельсон. Пересмотр дивидендной политики возможен после того, «когда окончательно будет открыто финансирование, понятно, по «Арктик СПГ-2» а это может произойти в следующем году».

( Читать дальше )

Позитивное влияние на результаты Северстали за 2 квартал окажет начало сезона строительства - Sberbank CIB

- 23 апреля 2019, 16:59

- |

EBITDA упала на 16,5% по сравнению с 4К18 до $663 млн. Как мы и ожидали, это произошло на фоне снижения цен на сталь и уменьшения продаж железорудных окатышей. Как и в прошлом году, «Северсталь» реализует программу, направленную на повышение EBITDA на $350 млн по сравнению с прошлым годом (при условии сохранения цен на тех же уровнях) за счет мер в области маркетинга и сокращения издержек, а также наращивания объемов. В 1К19 «Северсталь» показала рост EBITDA на $106 млн по сравнению с 1К18 благодаря этой программе, в основном за счет мер в сфере продаж и маркетинга.

Интегрированная денежная себестоимость слябов повысилась на 6% по сравнению с 4К18 до $220 на тонну вследствие 25%-го роста денежной себестоимости угля на Воркутауголь и 25%-го повышения денежной себестоимости железорудной продукции на Олконе. Это было вызвано сезонным снижением добычи угля и железной руды, и в 2К19 ситуация должна улучшиться.

( Читать дальше )

Северсталь направит на дивиденды 119% свободного денежного потока - Велес Капитал

- 23 апреля 2019, 14:44

- |

Основное негативное влияние оказали снижение цен на сталь в среднем на 5% к/к в рамках коррекции на мировом рынке стали, укрепление рубля к доллару и падение продаж железорудного сырья (-22% к/к). В результате стальной и ресурсный дивизионы примерно поровну внесли свой вклад в снижение EBITDA группы.

Чистый долг «Северстали» по-прежнему находится на низком уровне: на конец отчетного периода его значение составило $863 млн, снизившись за квартал на треть. Соотношение «Чистый долг/EBITDA» сократилось с 0,4 до 0,3.

Свободный денежный поток «Северстали» составил $389 млн против $233 млн кварталом ранее. Сильный рост был обусловлен изменением чистого оборотного капитала. Ранее компания сообщила, что дивиденды за I квартал составят 35,43 руб. на акцию. Таким образом, компания направит на дивиденды 119% свободного денежного потока за период, согласно нашим расчетам.

Мы подтверждаем целевую цену акций «Северстали» в 1 309 руб. и рекомендацию «Покупать» с потенциалом роста 25% от текущих котировок.Сидоров Александр

ИК «Велес Капитал»

Северсталь - одна из самых дешевых компаний сектора и рынка - Фридом Финанс

- 23 апреля 2019, 13:57

- |

Результаты «Северстали» оказались хуже нашего прогноза. Сокращение объемов продаж по сравнению с четвертым кварталом обусловлено отрицательной динамикой цен. Также обращает на себя внимание снижение показателя EBITDA и его рентабельности. Однако рентабельность EBITDA остается на уровне первого квартала 2018 года (32%). Прибыль на акцию опустилась до $0,52. Дивиденд сокращен до уровня прошлого года — 35,43 на акцию. Между тем увеличился денежный поток, а долговая нагрузка осталась на низком уровне 0,3х EBITDA.

Реакция инвесторов на отчетность «Северстали» слабонегативная, падение на открытии было преодолено. Это объясняется тем, что, несмотря на незначительное ухудшение основных финансовых показателей, прогнозы на второй квартал позитивны, так как ожидается рост цен на уголь и металлы. Также на выручку окажет позитивное влияние укрепление рубля. Мы рассчитываем на продажи в объеме $2165 млн и EBITDA на уровне $730 млн.

( Читать дальше )

Северсталь. Обзор финансовых показателей за 1-ый квартал 2019 года.

- 23 апреля 2019, 13:40

- |

Северсталь опубликовала финансовые результаты за 1-ый квартал 2019 года.

В обзоре операционных показателей я сделал прогноз финансовых результатов компании. В целом прогноз был близок к фактическим результатам, максимальное отклонение 7,7%.

Выручка снизилась на 2,6% к 4-му кварталу 2018 года и на 6,5% к 1-му кварталу 2018 года. Снижение выручки в основном связано со снижением цен реализации продукции, а также уменьшением объема продаж.

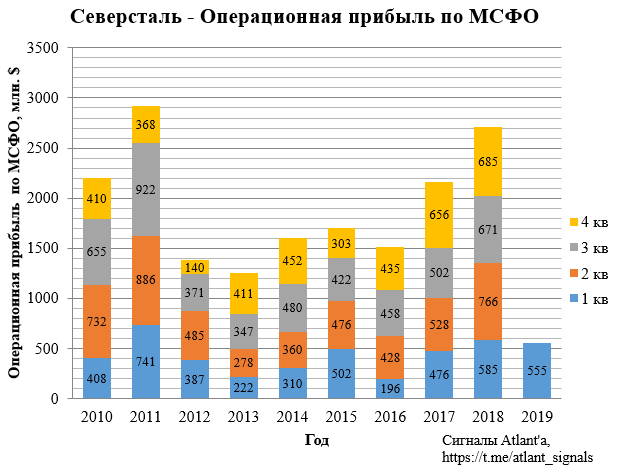

В связи с этим операционная прибыль снизилась на 19,0% к 4-му кварталу 2018 года и на 5,1% к 1-му кварталу 2018 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал