SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сектор

MSCI Russia - что это такое и для чего это нужно?

- 02 ноября 2017, 16:36

- |

Финансовые индексы MSCI, что является сокращением от Morgan Stanley Capital International, являются одними из самых уважаемых в мире индикаторов. Они делятся на множество подкатегорий (включая MSCI Russia) и демонстрируют экономическое состояние государств, секторов экономики и компаний. Расчеты ведутся в долларах, евро и валютах стран-участников. Фундаментальное значение MSCI привлекает внимание различных хэдж-фондов, а также институциональных межгосударственных инвесторов, инвестиционных фондов и ETF. Однако за счет сильной привязки экономик друг к другу снижение показателей неизменно бьет по всем индексам разом, что влечет неизбежный спад котировок. И напротив: успехи даже одной страны никакого серьезного эффекта не несут.

Что такое индекс MSCI Russia MSCI Russia (код в Reuters. MIRU00000PUS, в Bloomberg MXRU)— фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. Индекс рассчитывается международной аналитической компанией Morgan Stanley Capital International Inc. Провайдером индекса является агентство MSCI Barra, образованное в 2004 году MSCI и Barra.

( Читать дальше )

Что такое индекс MSCI Russia MSCI Russia (код в Reuters. MIRU00000PUS, в Bloomberg MXRU)— фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. Индекс рассчитывается международной аналитической компанией Morgan Stanley Capital International Inc. Провайдером индекса является агентство MSCI Barra, образованное в 2004 году MSCI и Barra.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 10 )

Как быстро узнать, кто является конкурентом компании

- 25 мая 2017, 11:55

- |

Вопрос от Андрея: Добрый день, Оксана. Хотел бы спросить, как вы при анализе компании находите ее конкурентов? Просто по сектору смотрите с примерно одинаковой капитализацией? Заранее спасибо.

Андрей, спасибо за интересный вопрос. При определения конкурентов анализ по сектору может давать большой разброс (т. к. в секторе и подгруппе может быть много компаний), поэтому я редко использую данный подход. Если же я хочу узнать, кто является «публичным», то есть торгующимся на бирже, конкурентом компании, то делаю это одним из следующих способов.

( Читать дальше )

Как быстро определить расстановку сил внутри секторов S&P 500

- 19 мая 2017, 10:26

- |

Все познается в сравнении, и биржевые фонды ETF — не исключение. Поэтому в этом посте мы научимся определять, как чувствует себя сектор относительно других секторов, и завершим серию обзоров по выбору секторов для торговли. Напомню, что в предыдущих частях (часть 1 и часть 2) мы выявляли тренд сектора, определяли его силу и сигналы на разворот.

( Читать дальше )

Макро обзор: XLK в аптренде по всем фронтам

- 29 октября 2015, 03:52

- |

XLK — ETF от SPDR по технологическому сектору экономики США находится в уверенном аптренде как на макро, так и на микро перспективе. Это наиболее позитивно выглядищий секторальный ETF от SPDR по США.

На долгосрочной основе цена вышла вверх относительно границ 5-летнего и 10-летнего трендов, торгуясь выше 1-х стандартных отклонений от 5-летней и 10-летней средних соответственно.

На долгосрочной перспективе цена недавно вошла в квартальный и 1-годичные аптренды, торуясь сейчас выше 1-х стандартных отклонений от квартальной и 1-годичной средних соответственно.

Вероятно, это похоже на пузырь, но пока музыка играет — можно плясать!=)

Аналитика в реальном времени: ru.tradingview.com/chart/XLK/hmhtFYTd/

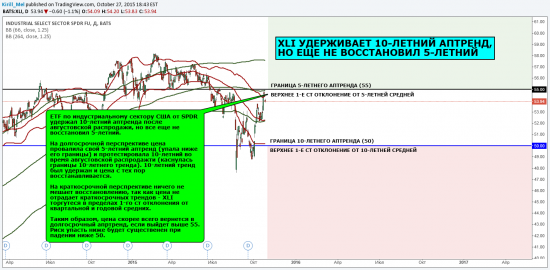

Макро обзор: XLI удержал 10-летний аптренд, еще не в 5-летнем

- 28 октября 2015, 02:57

- |

ETF по индустриальному сектору США от SPDR удержал 10-летний аптренда после августовской распродажи, но все еще не восстановил 5-летний.

На долгосрочной перспрективе цена провалила свой 5-летний аптренд (упала ниже его границы) и протестировала 10-летний во время августовской распродажти (каснулась границы 10-летнего тренда). 10-летний тренд был удержан и цена с тех пор восстанавливается.

На краткосрочной перспрективе ничего не мешает восстановлению, так как цена не отрадает краткосрочных трендов — XLI торгутеся в пределах 1-го ст отклонения от квартальной и годовой средних.

Таким образом, цена скорее всего вернется в долгосрочный апртренд, если выйдет выше 55. Риск упасть ниже будет существенен при падении ниже 50.

Аналитика в реальном времени: ru.tradingview.com/chart/XLI/Oiv6LrZh/

Финансиализация является причиной проблем в экономике?

- 13 июня 2013, 19:24

- |

Экономисты до сих пор ищут ответы почему происходит столь медленный рост экономики США. Некоторые из них сегодня начинают рассматривать такую проблему как «финансиализация» – т.е. рост финансового сектора как доли в валовом внутреннем продукте. Финансиализация также является важным фактором роста неравенства доходов, который в свою очередь может быть одной из причин медленного роста. Недавние исследования улучшили наши знания о финансиализации, но они еще не являются предметом широкого политического обсуждения.

Согласно новой статьи в журнале Economic Perspectives профессоров Гарвардской школы бизнеса Робина Гринвуда и Дэвида Шарфсфейна, доля финансовых услуг в ВВП выросла до 8,3 процента в 2006 году с 2,8 процента в 1950 году и 4,9 процента в 1980 году. Следующий рисунок взят из этой статьи:

( Читать дальше )

Согласно новой статьи в журнале Economic Perspectives профессоров Гарвардской школы бизнеса Робина Гринвуда и Дэвида Шарфсфейна, доля финансовых услуг в ВВП выросла до 8,3 процента в 2006 году с 2,8 процента в 1950 году и 4,9 процента в 1980 году. Следующий рисунок взят из этой статьи:

( Читать дальше )

Анализ секторов и финансовых показателей

- 14 ноября 2011, 20:59

- |

Аналитик компании United Traders, Рафаэль Григорян представляет Вашему вниманию свежий выпуск авторского аналитического обзора о фондовых рынках США. Выпуск от 14 ноября 2011. Специальный гость — трейдер United Traders, Сергей Майоров.

2010-11-19

- 19 ноября 2010, 00:00

- |

ИФК Метрополь:

Основная дивидендная игра 2010 в нефтяном секторе

Ожидаемая дивидендная доходность в 2010

2010-11-05

- 05 ноября 2010, 00:00

- |

22:48. Отчет по рынку труда США

В общем, все данные прекрасны и замечательны. Единственная неприятность — это укрепление доллара после выхода статистики

EUR/USD упал на 200 пунктов в пятницу.

dr-mart

- Занятость выросла впервые за 5 месяцев

- Занятость выросла на 151,000 — выше всех прогнозов

- Частный сектор прибавил 159,000.

- Август-сентябрь пересмотрены вверх на 110,000

- Безработица осталась на уровне 9.6%

- При этом общая численность рабочей силы сократилась на 254 тыс — плохой признак.

- Безработица U6 (underemloyment rate) составляет 17%.

- Сектор услуг +146,000

- Строительный сектор +5,000

- Производственный сектор -7,000

- Розница +27,900

- В общем, статистика такая, что инвесторы пока могут спать спокойно:)

В общем, все данные прекрасны и замечательны. Единственная неприятность — это укрепление доллара после выхода статистики

EUR/USD упал на 200 пунктов в пятницу.

dr-mart

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал