SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

сентимент

2/3 частных инвесторов считают, что дно рынка еще не пройдено

- 20 января 2022, 09:35

- |

Опросы частных инвесторов, проведенные вчера на смартлабе и в телеграм-канале, показали идентичные результаты:

2/3 инвесторов и трейдеров считают, что рынок продолжит падение, и только 1/3 считает, что худшее уже позади. В опросе на смартлабе приняло участие 1100 человек, в телеграм опросе, приняло участие 6100 человек.

Скриншот из телеграм-канала SMART-LAB

2/3 инвесторов и трейдеров считают, что рынок продолжит падение, и только 1/3 считает, что худшее уже позади. В опросе на смартлабе приняло участие 1100 человек, в телеграм опросе, приняло участие 6100 человек.

Скриншот из телеграм-канала SMART-LAB

- комментировать

- Комментарии ( 41 )

Какой новостной фон сегодня?

- 08 декабря 2021, 16:07

- |

Для любителей первого канала — мир стала интересовать Украина (России по прежнему нет):

У нас как всегда

( Читать дальше )

У нас как всегда

( Читать дальше )

Новогоднее ралли.

- 23 ноября 2021, 21:35

- |

Новогоднее ралли.

Сентимент Смартлаба от 13 ноября 2021.

- 13 ноября 2021, 15:38

- |

Сентимент Смартлаба от 13 ноября 2021.

А именно — Vtbg, vtbm, fxtb, sngsp.

Застрял в акциях и не смог с прибылью продать аэрофлот, лср и фск

Дефляция даёт отпор (перевод с deflation com)

- 04 октября 2021, 12:38

- |

Интересная разработка в сфере ETF. Я люблю ирландцев и их знаменитую логику. Когда я был молодым парнем в университете, у моего друга-ирландца (Энди) был роман с девушкой другого друга (Ника). Энди и Ник договорились встретиться в пабе, чтобы «поговорить». При встрече никто не сказал ни слова, и Энди (обидевшая сторона) сразу же ударил Ника правым хуком. Когда последовавшая драка в баре закончилась, я спросил Энди, почему он сразу ударил Ника, когда виноват был он сам. Со своим ирландским акцентом он сказал: «Видите ли, я хотел сначала нанести ответный удар».

Это воспоминание пришло мне в голову после того, как я прочитал, что только что был запущен торгуемый на бирже фонд (ETF), который стремится извлечь выгоду именно из дефляционных условий. Насколько нам известно, это первый ETF, ориентированный на дефляцию и имеющий отношение к экономике США. The Quadratic Deflation ETF (тикер BNDD) — это «ETF на фиксированный доход ESG, который стремится извлечь выгоду из более низкого роста, дефляции, более низких или отрицательных долгосрочных процентных ставок и/или сокращения спреда между краткосрочными и долгосрочными процентными ставками на инвестирование в казначейские облигации и опционы США», — говорится на сайте KFA Funds. (С нашей точки зрения, лучшей стратегией при дефляции был бы шорт акций и бросовых облигаций, когда придет время?). Нэнси Дэвис из Quadratic Capital LLC, которая будет управлять фондом, добилась успеха, запустив в 2019 году Quadratic Interest Rate Volatility and Inflation Hedge ETF (тикер IVOL). Поскольку она в основном инвестировала в казначейские ценные бумаги, защищенные от инфляции (TIPS), доходность была звездной по сравнению с отраслью, хотя на самом деле они почти ничего не сделали бы, чтобы защитить ее от повсеместного скачка цен. Но в институциональном мире нормально терять деньги, если ваш сосед теряет больше. Но я отвлекся. Так почему такой разворот?

( Читать дальше )

Это воспоминание пришло мне в голову после того, как я прочитал, что только что был запущен торгуемый на бирже фонд (ETF), который стремится извлечь выгоду именно из дефляционных условий. Насколько нам известно, это первый ETF, ориентированный на дефляцию и имеющий отношение к экономике США. The Quadratic Deflation ETF (тикер BNDD) — это «ETF на фиксированный доход ESG, который стремится извлечь выгоду из более низкого роста, дефляции, более низких или отрицательных долгосрочных процентных ставок и/или сокращения спреда между краткосрочными и долгосрочными процентными ставками на инвестирование в казначейские облигации и опционы США», — говорится на сайте KFA Funds. (С нашей точки зрения, лучшей стратегией при дефляции был бы шорт акций и бросовых облигаций, когда придет время?). Нэнси Дэвис из Quadratic Capital LLC, которая будет управлять фондом, добилась успеха, запустив в 2019 году Quadratic Interest Rate Volatility and Inflation Hedge ETF (тикер IVOL). Поскольку она в основном инвестировала в казначейские ценные бумаги, защищенные от инфляции (TIPS), доходность была звездной по сравнению с отраслью, хотя на самом деле они почти ничего не сделали бы, чтобы защитить ее от повсеместного скачка цен. Но в институциональном мире нормально терять деньги, если ваш сосед теряет больше. Но я отвлекся. Так почему такой разворот?

( Читать дальше )

Как волны социального настроения создают и разрушают богатство: Индия (перевод с elliottwave com)

- 28 сентября 2021, 19:11

- |

Когда в 1947 году Индия добилась независимости от Великобритании, она ввела централизованное экономическое планирование. Выбор политики дирижизма соответствовал социономической гипотезе, учитывая, что цены на акции не достигли чистого роста с 1920 по 1977 год, как раз перед запуском Sensex в 1979 году, согласно долгосрочному индексу индийских акций. В рамках этой длинной чистой боковой тенденции независимость Индии произошла как раз в середине падения на 61% с июля 1946 года по июнь 1949 года.

Учитывая негативные настроения того времени, новые политические лидеры Индии построили сильно протекционистскую экономическую систему, управляемую бюрократами и закрытую для внешнего мира. Она стала известна как лицензионная власть, система, в которой до 80 государственных учреждений должны были быть удовлетворены, прежде чем частные компании могли что-либо производить, и даже если бы лицензия была выдана, правительство все равно регулировало бы производство. По мере взлета бычьего рынка 1980-х сменяющие друг друга правительства приступили к либерализации экономики, но эти усилия в основном ограничивались технологическим сектором. Чтобы действительно встряхнуть систему, потребуется кризис: после коррекции вниз в 1991 году Индия столкнулась с кризисом платежного баланса, когда рупия упала по отношению к доллару США почти на 30% в этом году. В период кризиса и после него правительство ускорило отмену лицензионной власти, создало систему поощрения иностранных инвестиций и начало процесс приватизации публичных компаний посредством размещения акций на фондовом рынке. Политика невмешательства в жизнь сейчас набирала силу. Результатом стало ошеломляющее улучшение основных показателей Индии, которое стало особенно очевидным к концу бычьего движения вверх с 2003 по 2008 год. Например, в своей аналитической записке от октября 2007 года Организация экономического сотрудничества и развития отметила, что в Индии «Годовой рост ВВП на душу населения ускорился с 1¼ процента за три десятилетия после обретения независимости до 7½ процента в настоящее время», и что «ускоренный экономический рост помог сократить бедность, которая начала сокращаться в абсолютном выражении». Самую высокую оценку организация удостоила «секторов инфраструктуры, открытых для конкуренции, таких как телекоммуникации и гражданская авиация, [где] частный сектор оказался чрезвычайно эффективным, а рост был феноменальным».

Учитывая негативные настроения того времени, новые политические лидеры Индии построили сильно протекционистскую экономическую систему, управляемую бюрократами и закрытую для внешнего мира. Она стала известна как лицензионная власть, система, в которой до 80 государственных учреждений должны были быть удовлетворены, прежде чем частные компании могли что-либо производить, и даже если бы лицензия была выдана, правительство все равно регулировало бы производство. По мере взлета бычьего рынка 1980-х сменяющие друг друга правительства приступили к либерализации экономики, но эти усилия в основном ограничивались технологическим сектором. Чтобы действительно встряхнуть систему, потребуется кризис: после коррекции вниз в 1991 году Индия столкнулась с кризисом платежного баланса, когда рупия упала по отношению к доллару США почти на 30% в этом году. В период кризиса и после него правительство ускорило отмену лицензионной власти, создало систему поощрения иностранных инвестиций и начало процесс приватизации публичных компаний посредством размещения акций на фондовом рынке. Политика невмешательства в жизнь сейчас набирала силу. Результатом стало ошеломляющее улучшение основных показателей Индии, которое стало особенно очевидным к концу бычьего движения вверх с 2003 по 2008 год. Например, в своей аналитической записке от октября 2007 года Организация экономического сотрудничества и развития отметила, что в Индии «Годовой рост ВВП на душу населения ускорился с 1¼ процента за три десятилетия после обретения независимости до 7½ процента в настоящее время», и что «ускоренный экономический рост помог сократить бедность, которая начала сокращаться в абсолютном выражении». Самую высокую оценку организация удостоила «секторов инфраструктуры, открытых для конкуренции, таких как телекоммуникации и гражданская авиация, [где] частный сектор оказался чрезвычайно эффективным, а рост был феноменальным».

Этот успех, казалось, застопорился в течение нескольких лет после мирового финансового кризиса, но к всеобщим выборам 2014 года стало ясно, что был достигнут политический консенсус лидеров трех ведущих политических кругов в пользу снижения экономической роли государства. Похоже, что все партии согласились с необходимостью экономической либерализации. Отмечая консенсус, 1 марта 2014 г. журнал Economist задался вопросом: «Не прячется ли призрак Маргарет Тэтчер в индийской политике?». В конце концов, индийские избиратели выбрали из трех наибольшего сторонника бизнеса, Нарендру Моди, который ускорил усилия по либерализации, поскольку бычий рынок третьей волны пошел полным ходом. За последние пять лет правительство упростило процесс объявления несостоятельности и банкротства; упростило систему налогообложения товаров и услуг; понизила корпоративные налоги; провело мучительные реформы по либерализации сельскохозяйственного сектора; отобрало четыре государственных банка для приватизации; и совсем недавно, в августе 2021 года, объявило, что в течение четырех лет будут монетизированы государственные активы на сумму 81 миллиард долларов. Общее впечатление таково, что правительство серьезно относится к реформам сейчас на последних этапах волны III роста, как и на последних этапах волны роста в начале 1990-х годов.

Как и в начале 1990-х, государство выходит из экономики, потому что у него нет другого выхода. Это потому, что государственные субсидии стали огромным бременем, и обществу необходимо создавать миллионы новых рабочих мест каждый год для растущего населения. Но отчаяние, движущее экономической либерализацией, в конечном итоге приведет к росту и благосостоянию — точно так же, как Китай испытал на себе бычий рынок, закончившийся в 2007 году. Фактически, недавняя приватизация в Индии кажется нам похожей на усилия Китая в 1990-х годах по снижению роли, которую государственные предприятия играли в экономике в разгар бычьей волны роста по Shanghai Composite. На данный момент мы сохраняем наш волновой прогноз для индийских акций, но относительно небольшое снижение в 2020 году и недавний сдвиг в сторону невмешательства в Индии могут фактически поддержать альтернативный подсчет, который предполагает, что Sensex теперь может расти.

Заключение

В соответствии с нашими социономическими наблюдениями о тенденциях позитивного и негативного социального настроения, недавние изменения в политике в Китае и Индии подтверждают наши волновые подсчеты для соответствующих фондовых рынков. Погрязший в медвежьем рынке Shanghai Composite, Китай атакует его самые успешные компании и отдельных лиц, таких как коррумпированные чиновники, успешные предприниматели и сверхбогатые знаменитости, в рамках кампании по перераспределению огромного богатства, накопленного этими людьми за предыдущие десятилетия. Напротив, поскольку индекс Nifty 50 достиг рекордных максимумов за последние годы, Индия предприняла шаги по снижению роли государства в экономике с целью создания благосостояния и увеличения занятости. Кроме того, наши волновые подсчеты показывают, что доминирующие тенденции настроения в каждой стране должны сохраняться как минимум еще несколько лет, что подразумевает продолжающееся разрушение богатства в Китае и продолжающееся создание богатства в Индии.

( Читать дальше )

Учитывая негативные настроения того времени, новые политические лидеры Индии построили сильно протекционистскую экономическую систему, управляемую бюрократами и закрытую для внешнего мира. Она стала известна как лицензионная власть, система, в которой до 80 государственных учреждений должны были быть удовлетворены, прежде чем частные компании могли что-либо производить, и даже если бы лицензия была выдана, правительство все равно регулировало бы производство. По мере взлета бычьего рынка 1980-х сменяющие друг друга правительства приступили к либерализации экономики, но эти усилия в основном ограничивались технологическим сектором. Чтобы действительно встряхнуть систему, потребуется кризис: после коррекции вниз в 1991 году Индия столкнулась с кризисом платежного баланса, когда рупия упала по отношению к доллару США почти на 30% в этом году. В период кризиса и после него правительство ускорило отмену лицензионной власти, создало систему поощрения иностранных инвестиций и начало процесс приватизации публичных компаний посредством размещения акций на фондовом рынке. Политика невмешательства в жизнь сейчас набирала силу. Результатом стало ошеломляющее улучшение основных показателей Индии, которое стало особенно очевидным к концу бычьего движения вверх с 2003 по 2008 год. Например, в своей аналитической записке от октября 2007 года Организация экономического сотрудничества и развития отметила, что в Индии «Годовой рост ВВП на душу населения ускорился с 1¼ процента за три десятилетия после обретения независимости до 7½ процента в настоящее время», и что «ускоренный экономический рост помог сократить бедность, которая начала сокращаться в абсолютном выражении». Самую высокую оценку организация удостоила «секторов инфраструктуры, открытых для конкуренции, таких как телекоммуникации и гражданская авиация, [где] частный сектор оказался чрезвычайно эффективным, а рост был феноменальным».

Учитывая негативные настроения того времени, новые политические лидеры Индии построили сильно протекционистскую экономическую систему, управляемую бюрократами и закрытую для внешнего мира. Она стала известна как лицензионная власть, система, в которой до 80 государственных учреждений должны были быть удовлетворены, прежде чем частные компании могли что-либо производить, и даже если бы лицензия была выдана, правительство все равно регулировало бы производство. По мере взлета бычьего рынка 1980-х сменяющие друг друга правительства приступили к либерализации экономики, но эти усилия в основном ограничивались технологическим сектором. Чтобы действительно встряхнуть систему, потребуется кризис: после коррекции вниз в 1991 году Индия столкнулась с кризисом платежного баланса, когда рупия упала по отношению к доллару США почти на 30% в этом году. В период кризиса и после него правительство ускорило отмену лицензионной власти, создало систему поощрения иностранных инвестиций и начало процесс приватизации публичных компаний посредством размещения акций на фондовом рынке. Политика невмешательства в жизнь сейчас набирала силу. Результатом стало ошеломляющее улучшение основных показателей Индии, которое стало особенно очевидным к концу бычьего движения вверх с 2003 по 2008 год. Например, в своей аналитической записке от октября 2007 года Организация экономического сотрудничества и развития отметила, что в Индии «Годовой рост ВВП на душу населения ускорился с 1¼ процента за три десятилетия после обретения независимости до 7½ процента в настоящее время», и что «ускоренный экономический рост помог сократить бедность, которая начала сокращаться в абсолютном выражении». Самую высокую оценку организация удостоила «секторов инфраструктуры, открытых для конкуренции, таких как телекоммуникации и гражданская авиация, [где] частный сектор оказался чрезвычайно эффективным, а рост был феноменальным».Этот успех, казалось, застопорился в течение нескольких лет после мирового финансового кризиса, но к всеобщим выборам 2014 года стало ясно, что был достигнут политический консенсус лидеров трех ведущих политических кругов в пользу снижения экономической роли государства. Похоже, что все партии согласились с необходимостью экономической либерализации. Отмечая консенсус, 1 марта 2014 г. журнал Economist задался вопросом: «Не прячется ли призрак Маргарет Тэтчер в индийской политике?». В конце концов, индийские избиратели выбрали из трех наибольшего сторонника бизнеса, Нарендру Моди, который ускорил усилия по либерализации, поскольку бычий рынок третьей волны пошел полным ходом. За последние пять лет правительство упростило процесс объявления несостоятельности и банкротства; упростило систему налогообложения товаров и услуг; понизила корпоративные налоги; провело мучительные реформы по либерализации сельскохозяйственного сектора; отобрало четыре государственных банка для приватизации; и совсем недавно, в августе 2021 года, объявило, что в течение четырех лет будут монетизированы государственные активы на сумму 81 миллиард долларов. Общее впечатление таково, что правительство серьезно относится к реформам сейчас на последних этапах волны III роста, как и на последних этапах волны роста в начале 1990-х годов.

Как и в начале 1990-х, государство выходит из экономики, потому что у него нет другого выхода. Это потому, что государственные субсидии стали огромным бременем, и обществу необходимо создавать миллионы новых рабочих мест каждый год для растущего населения. Но отчаяние, движущее экономической либерализацией, в конечном итоге приведет к росту и благосостоянию — точно так же, как Китай испытал на себе бычий рынок, закончившийся в 2007 году. Фактически, недавняя приватизация в Индии кажется нам похожей на усилия Китая в 1990-х годах по снижению роли, которую государственные предприятия играли в экономике в разгар бычьей волны роста по Shanghai Composite. На данный момент мы сохраняем наш волновой прогноз для индийских акций, но относительно небольшое снижение в 2020 году и недавний сдвиг в сторону невмешательства в Индии могут фактически поддержать альтернативный подсчет, который предполагает, что Sensex теперь может расти.

Заключение

В соответствии с нашими социономическими наблюдениями о тенденциях позитивного и негативного социального настроения, недавние изменения в политике в Китае и Индии подтверждают наши волновые подсчеты для соответствующих фондовых рынков. Погрязший в медвежьем рынке Shanghai Composite, Китай атакует его самые успешные компании и отдельных лиц, таких как коррумпированные чиновники, успешные предприниматели и сверхбогатые знаменитости, в рамках кампании по перераспределению огромного богатства, накопленного этими людьми за предыдущие десятилетия. Напротив, поскольку индекс Nifty 50 достиг рекордных максимумов за последние годы, Индия предприняла шаги по снижению роли государства в экономике с целью создания благосостояния и увеличения занятости. Кроме того, наши волновые подсчеты показывают, что доминирующие тенденции настроения в каждой стране должны сохраняться как минимум еще несколько лет, что подразумевает продолжающееся разрушение богатства в Китае и продолжающееся создание богатства в Индии.

( Читать дальше )

Как волны социального настроения создают и разрушают богатство: Китай (перевод с elliottwave com)

- 28 сентября 2021, 12:26

- |

Социономика предполагает, что волны позитивного социального настроения, которые создают крупные бычьи рынки, также порождают стремление к достижениям, что приводит к политике невмешательства (что означает меньшее вмешательство государства), более высокому экономическому неравенству и созданию богатства; аналогично, волны негативного социального настроения, которые создают крупные медвежьи рынки, также порождают недовольство достижениями, что приводит к политике дирижизма (что означает усиление государственного вмешательства), снижению экономического неравенства и разрушению богатства. В этом специальном разделе мы покажем, что основные политические и экономические сдвиги, которые произошли в Китае и Индии за последние десятилетия, согласуются с социономической гипотезой. Мы также обсудим, как недавние изменения в политике Китая и Индии поддерживают наши долгосрочные волновые оценки их фондовых рынков.

Первый график обновляет наши долгосрочные волновые данные для Shanghai Composite. Он включает в себя основанные на истории, предлагаемые волны за годы между началом Культурной революции в 1966 году и началом торговли на фондовом рынке в Китае в 1990 году. Чтобы рассчитать этот подсчет, мы рассмотрели основные изменения гонконгского индекса Hang Seng, который достиг рекордно низкого уровня в 1967 году, и другие глобальные индексы, а также ключевые события в истории Китая. Хотя коммунистическая революция в Китае 1946-1949 гг. не показана на графике, мы полагаем, что, как и культурная революция, она произошла во время большого медвежьего рынка, поскольку многие глобальные фондовые рынки закончили крупные медвежьи рынки в конце 1940-х годов.

( Читать дальше )

Первый график обновляет наши долгосрочные волновые данные для Shanghai Composite. Он включает в себя основанные на истории, предлагаемые волны за годы между началом Культурной революции в 1966 году и началом торговли на фондовом рынке в Китае в 1990 году. Чтобы рассчитать этот подсчет, мы рассмотрели основные изменения гонконгского индекса Hang Seng, который достиг рекордно низкого уровня в 1967 году, и другие глобальные индексы, а также ключевые события в истории Китая. Хотя коммунистическая революция в Китае 1946-1949 гг. не показана на графике, мы полагаем, что, как и культурная революция, она произошла во время большого медвежьего рынка, поскольку многие глобальные фондовые рынки закончили крупные медвежьи рынки в конце 1940-х годов.

( Читать дальше )

Настроения профессиональных инвесторов самые медвежьи с октября прошлого года

- 22 сентября 2021, 12:31

- |

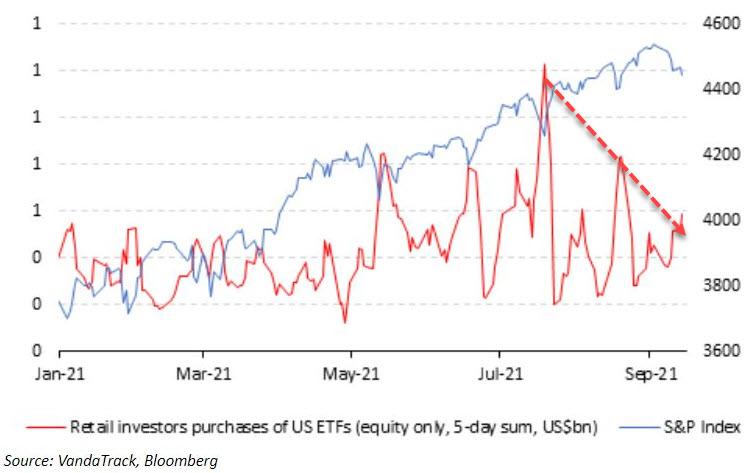

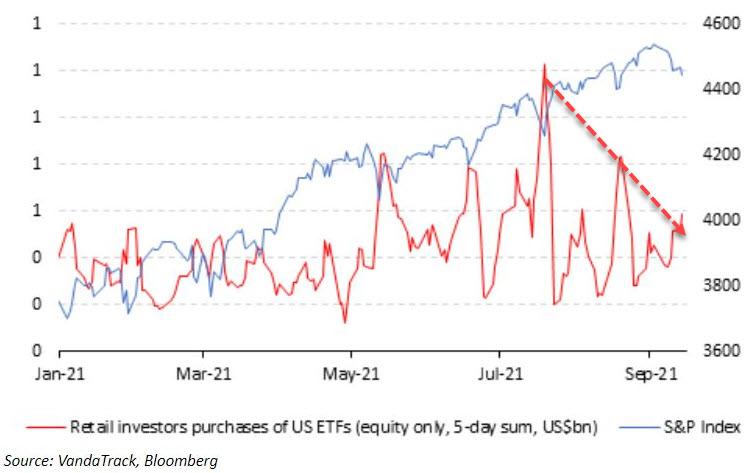

Неделю назад в иссдедовании Vanda Research говорилось, что эта тенденция повышает шансы на более серьезное снижение, если крупные инвесторы продолжат отступать.

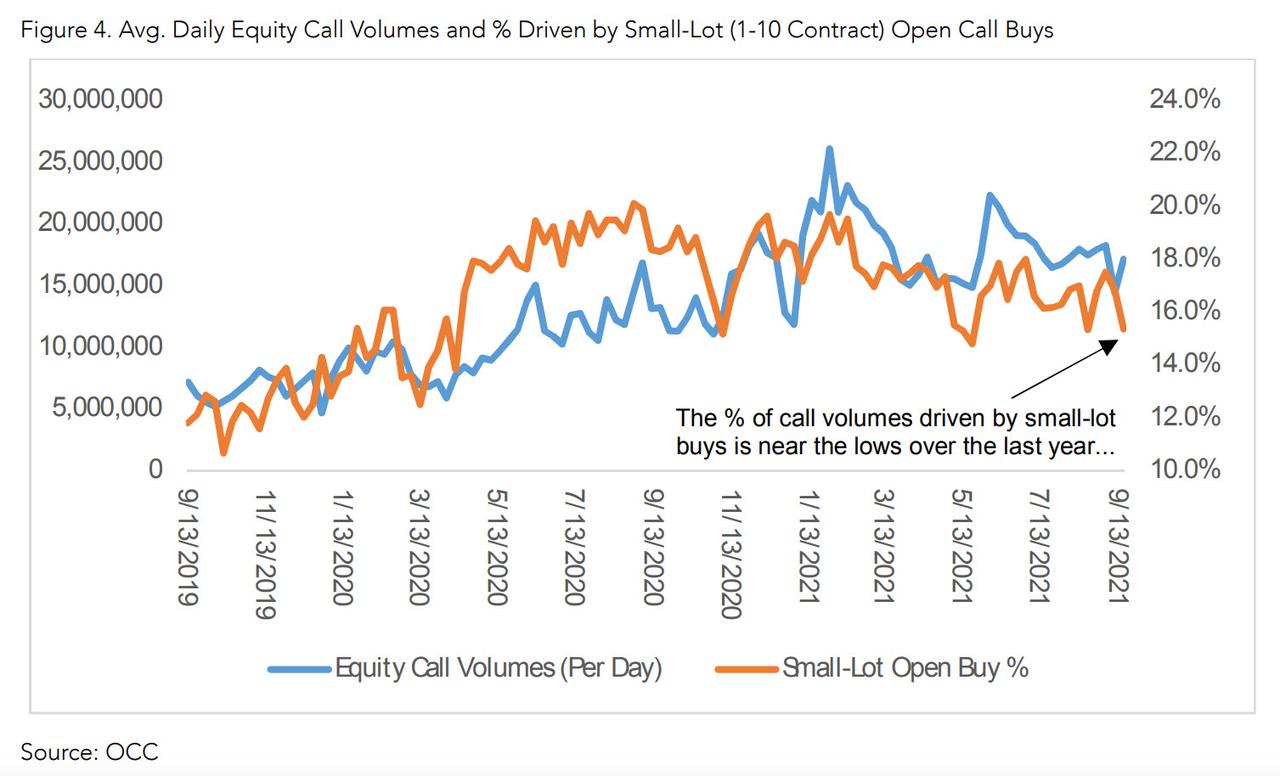

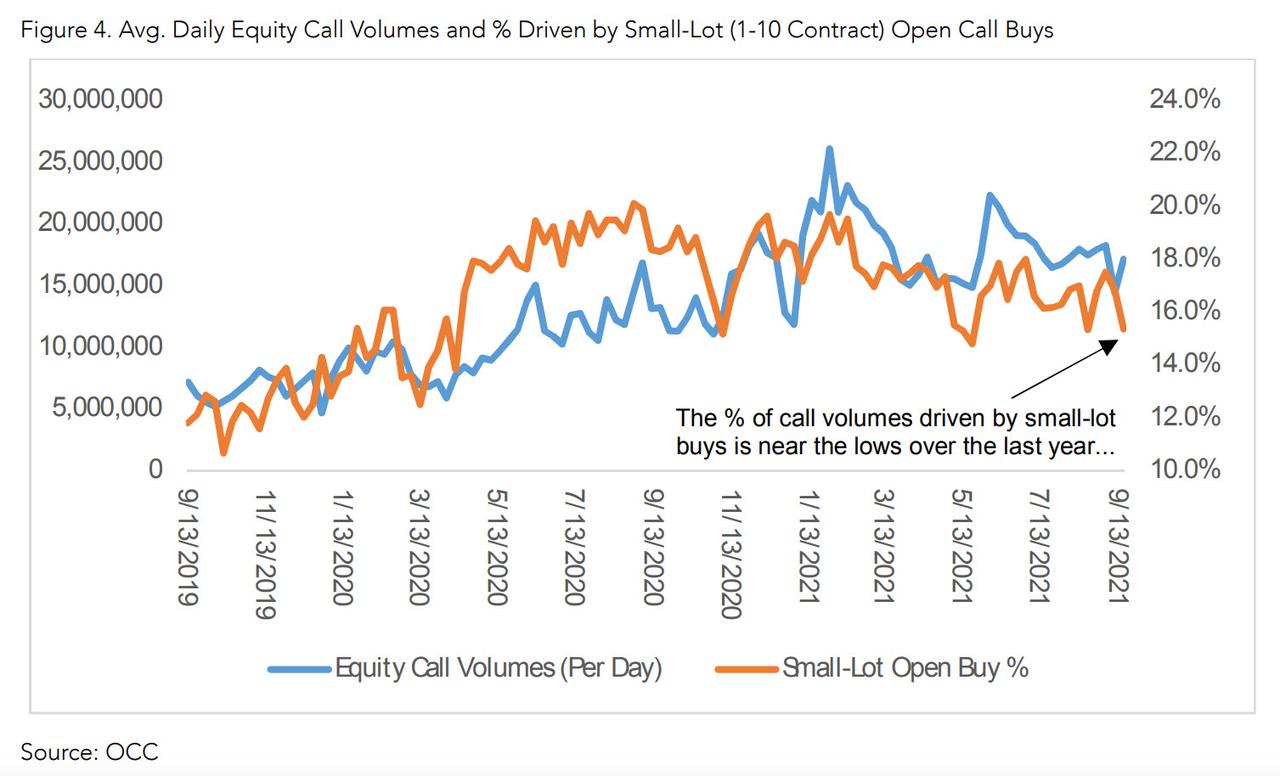

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

( Читать дальше )

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

«Несмотря на то, что на этой неделе мы наблюдаем рост покупок ETF, их масштабы были немного неутешительными по сравнению с предыдущими распродажами», — написали Бен Онатибия и Джакомо Пьерантони. «Этот снижающийся аппетит к поддержке ралли акций увеличивает шансы на более крупную распродажу, если институциональные инвесторы продолжат продавать». Пока вместо полномасштабной 10%-ной коррекции мы получили в S&P первую 5%-ную просадку с 2020 года. Так называемые трейдеры-новички — те, кто покупает или продает 10 контрактов или меньше за раз, — продолжают сокращать свои покупки колл-опционов на акции почти до 17-месячного минимума.

( Читать дальше )

Как поведение цен акций противоречит «общепринятому мнению» (перевод с elliottwave com)

- 17 сентября 2021, 19:15

- |

Вот факторы, которые «фактически влияют на цены акций»

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

( Читать дальше )

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

Давайте начнем с шокирующих новостей почти 60-летней давности, которые имеют отношение к рассматриваемой теме, а именно, как фондовый рынок бросает вызов общепринятым предположениям. Знаменитая книга Роберта Пректера «Социономическая теория финансов» показала этот график и гласила:

( Читать дальше )

Взгляните на исторический «кошмар покупателей просадок» (перевод с elliottwave com)

- 17 сентября 2021, 15:45

- |

Почему фондовые инвесторы должны с осторожностью относиться к мышлению «покупайте просадки»

На бычьем рынке 1990-х годов психология оптимизма настолько укоренилась, что большинство финансовых консультантов рассматривали любое снижение цен как оппортунистический «откат». «Покупайте просадки» стало стандартным советом. Эта психология сохранилась даже после больших медвежьих рынков 2000–2002 и 2007–2009 годов. И это все еще примерно так в 2021 году. Действительно, статья Bloomberg от 25 августа цитирует портфельного менеджера: «Если мы действительно увидим откат в сентябре, я определенно скажу клиентам:« Воспринимайте это как возможность для покупки»». Как отмечается в нашем сентябрьском финансовом прогнозе волн Эллиотта: «Во всяком случае, мышление „купи просадку“ усилилось по мере роста [августа]. В этот момент это приобретает форму пенистого возбуждения, когда акции падают, пусть даже и скудно».

На бычьем рынке 1990-х годов психология оптимизма настолько укоренилась, что большинство финансовых консультантов рассматривали любое снижение цен как оппортунистический «откат». «Покупайте просадки» стало стандартным советом. Эта психология сохранилась даже после больших медвежьих рынков 2000–2002 и 2007–2009 годов. И это все еще примерно так в 2021 году. Действительно, статья Bloomberg от 25 августа цитирует портфельного менеджера: «Если мы действительно увидим откат в сентябре, я определенно скажу клиентам:« Воспринимайте это как возможность для покупки»». Как отмечается в нашем сентябрьском финансовом прогнозе волн Эллиотта: «Во всяком случае, мышление „купи просадку“ усилилось по мере роста [августа]. В этот момент это приобретает форму пенистого возбуждения, когда акции падают, пусть даже и скудно».

( Читать дальше )

На бычьем рынке 1990-х годов психология оптимизма настолько укоренилась, что большинство финансовых консультантов рассматривали любое снижение цен как оппортунистический «откат». «Покупайте просадки» стало стандартным советом. Эта психология сохранилась даже после больших медвежьих рынков 2000–2002 и 2007–2009 годов. И это все еще примерно так в 2021 году. Действительно, статья Bloomberg от 25 августа цитирует портфельного менеджера: «Если мы действительно увидим откат в сентябре, я определенно скажу клиентам:« Воспринимайте это как возможность для покупки»». Как отмечается в нашем сентябрьском финансовом прогнозе волн Эллиотта: «Во всяком случае, мышление „купи просадку“ усилилось по мере роста [августа]. В этот момент это приобретает форму пенистого возбуждения, когда акции падают, пусть даже и скудно».

На бычьем рынке 1990-х годов психология оптимизма настолько укоренилась, что большинство финансовых консультантов рассматривали любое снижение цен как оппортунистический «откат». «Покупайте просадки» стало стандартным советом. Эта психология сохранилась даже после больших медвежьих рынков 2000–2002 и 2007–2009 годов. И это все еще примерно так в 2021 году. Действительно, статья Bloomberg от 25 августа цитирует портфельного менеджера: «Если мы действительно увидим откат в сентябре, я определенно скажу клиентам:« Воспринимайте это как возможность для покупки»». Как отмечается в нашем сентябрьском финансовом прогнозе волн Эллиотта: «Во всяком случае, мышление „купи просадку“ усилилось по мере роста [августа]. В этот момент это приобретает форму пенистого возбуждения, когда акции падают, пусть даже и скудно».( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал