сибстекло

«Сибстекло» рассчитывает увеличить поток стеклобоя, сотрудничая с HoReCa

- 11 февраля 2021, 14:27

- |

В рамках создания собственной системы рециклинга отходов стекла ООО «Сибирское стекло» (актив РАТМ Холдинга) организует раздельный сбор использованной стеклотары на предприятиях сектора HoReCa.

Выпускать стеклотару без стеклобоя технологически сложнее, его применение улучшает качество стекла. Одна тонна стеклобоя замещает 1-2 тонны природных компонентов, тем самым «Сибстекло» оптимизирует расходы на доставку полезных ископаемых из других регионов. Поскольку стекло подлежит переработке неограниченное количество раз, замедляются темпы истощения запасов минеральных образований земной коры. Кроме того, температура плавления стеклобоя не столь высока, как смеси из песка, соды и доломита: каждые 10% вторсырья в шихте сокращают энергопотребление на 3%. С уменьшением энергозатрат снижаются выбросы углекислого газа в окружающую среду, а стекловаренные печи выгорают не через 7-10 лет, а через 10-15.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Коротко о главном на 09.02.2021

- 09 февраля 2021, 10:18

- |

ПИР паевого фонда и начало размещений:

- ГК «Самолет» планирует 11 февраля с 11:00 до 15:00 МСК провести сбор заявок инвесторов на облигации серии БО-П09 объемом 6 млрд рублей. Ориентир ставки купона установлен на уровне 9,25-9,50% годовых.

- Московская биржа включила инвестиционные паи «Фонда ВДО развивающихся российских компаний» в Третий уровень списка ценных бумаг, допущенных к торгам, в Сектор компаний повышенного инвестиционного риска.

- Сегодня, 9 февраля, «ЛайфСтрим» начинает размещение дебютного выпуска трехлетних биржевых облигаций серии БО-П01 объемом 300 млн рублей Ставка купона установлена на уровне 10% годовых, купоны ежеквартальные.

- Сегодня, 9 февраля, ТФН начинает размещение трехлетних облигаций серии 01 на 1 млрд рублей. Ставка купона установлена на уровне 12% годовых и зафиксирована на весь период обращения, купоны ежеквартальные. По выпуску предусмотрена амортизация.

( Читать дальше )

ООО «Сибстекло» перечислило 4-ю купонную выплату

- 02 февраля 2021, 11:42

- |

Ставка по выпуску серии БО-П02 (RU000A1026R9) установлена на весь период обращения облигаций и составляет 12,5% годовых. Общий объем выплат инвесторам в месяц — 1 284 250 руб. из расчета 102,74 руб. за одну бумагу номиналом 10 тысяч.

Общий объем выпуска — 125 миллионов рублей. Компания планирует использовать частные инвестиции в течение пяти лет. Начиная с 41-го купона начнется амортизационное погашение займа путем ежемесячного перечисления инвесторам 5% номинальной стоимости бумаг.

В январе объем торгов с участием облигаций ООО «Сибстекло» за 19 активных дней составил свыше 17,8 млн руб., что, впрочем, на 10,4 млн руб. меньше, чем месяцем ранее. Средневзвешенная цена прибавила за месяц 0,77 пункта и достигла значения 103,86% от номинала бондов.

Напомним, что компания входит в пятерку крупнейших стекловаренных заводов России. Облигации «Сибстекла» включены в Сектор Роста Московской биржи. Средства, привлеченные с помощью выпуска бондов, были направлены на пополнение оборотных средств и расширение производства.

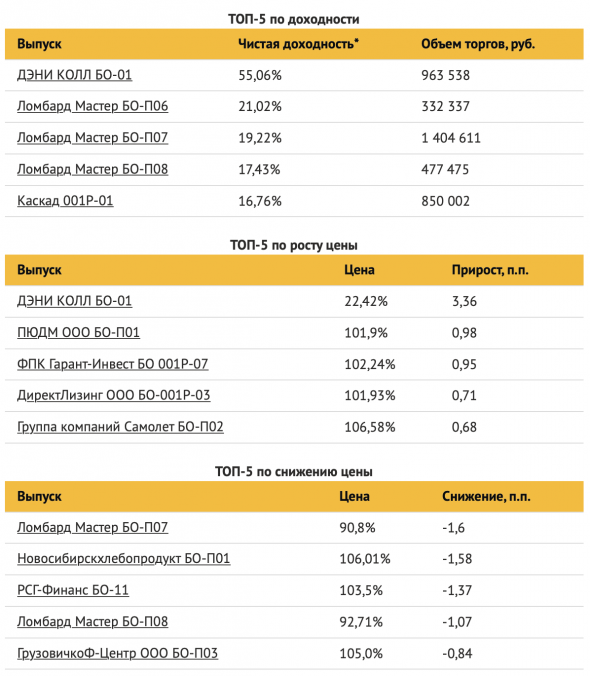

Итоги торгов января: неторопливое начало года

- 02 февраля 2021, 08:19

- |

Несмотря на то, что биржа продолжала работать в новогодние каникулы, и в январе было аж 19 торговых дней, по большинству выпусков наблюдается снижение оборотов.

Общий объем сделок по двадцати нашим выпускам за январь составил без малого 197 млн руб., что на 113 млн скромнее, чем в декабре.

По девяти эмиссиям средневзвешенная цена показала отрицательную динамику, еще одиннадцать — подорожали. Самый высокий рост в прошлом месяце продемонстрировали облигации второго выпуска «Нафтатранс плюс», а 4-йвыпуск «Грузовичкоф-Центра» по-прежнему держит первенство по самой высокой средневзвешенной цене.

Не поменялся лидер и по сформированному обороту за месяц — бумаги «Юниметрикса» снова опередили все остальные серии, хоть и не с таким значительным разрывом, как в декабре. А облигации «Новосибирскхлебопродукта» торгуются хоть и дорого, но сдержанно. Более подробная информация по каждому выпуску представлена ниже.

( Читать дальше )

Выплата купонов

- 11 января 2021, 18:04

- |

В этом году из-за длинных праздников сразу 8 наших эмитентов расплатились со своими инвесторами. Чтобы не утомлять читателей лишними подробностями, публикуем список компаний и ссылки на более подробный материал.

32 купон по 1 выпуску перечислил «Дядя Дёнер»

Выплата 10 купона по 2 выпуску «Дяди Дёнера»

Выплачен 3-й купон по облигациям «Сибстекла»

Состоялась выплата 18 купона по бондам «Ламбумиза»

Инвесторы «Кузины» получили 16-ю купонную выплату

«Юниметрикс» выплатил 16 купон

5 купон по 2 выпуску облигаций «ПЮДМ» выплачен сегодня

Инвесторам «ГрузовичкоФ» выплачен 19 купон по 3 выпуску бондов

EBITDA стеклотарного бизнеса РАТМ Холдинга, в который входит ООО «Сибстекло», вырастет до 1 млрд рублей

- 18 декабря 2020, 11:21

- |

По итогам 2020 года выпуск продукции в стекольных комплексах РАТМ Холдинга, в структуру которого входит ООО «Сибстекло», должен увеличиться на 8%, что выше планового значения. Согласно прогнозам, EBITDA стеклотарного бизнеса достигнет не менее 1 млрд рублей — это больше, чем в 2019 году на 58%, а по отношению к 2017 году в два раза.

Как сообщает компания, результаты работы за 9 месяцев 2020 года демонстрируют положительную динамику, позволяющую добиться заданных показателей. Коэффициент использования стекломассы поднялся на два процентных пункта — до 0,86 — уровня передовых стеклотарных заводов Европы. За счет внедрения новых технических решений производство стеклотары в сравнении с аналогичным периодом прошлого года выросло: на 6% в тоннах — со 133,2 тыс. до 141,7 тыс., на 10% в штуках — с 437 млн до 480 млн.

Причем 57% продукции изготовили методом NNPB (бутылка получается легче стандартной на 90 г с сохранением тех же геометрических параметров), тогда как в январе-сентябре 2019 года — 53%. Благодаря данной технологии средний вес стеклоизделия снизился на 3%, что позволяет предприятию, помимо прочего, сдерживать отпускные цены.

( Читать дальше )

По бондам ООО «Сибстекло» выплачен 2 купон

- 04 декабря 2020, 12:22

- |

На одну облигацию номинальной стоимостью 10 тысяч рублей начислено по 102,74 руб. купонного дохода. Общая сумма купонных выплат за весь выпуск в этом месяце составляет 1 284 250 руб.

Доход облигационеров начисляется по ставке 12,5% годовых, зафиксированной на весь срок обращения бондов. Компания выпустила заем на 5 лет, разделенных на 60 купонных периодов по 30 дней. Начиная с 41-го купона начнется амортизационное погашение бумаг.

Также может быть осуществлено досрочное погашение облигаций по усмотрению эмитента в дату окончания 18-го, 30-го и 42-го купонных периодов.

Объем эмиссии составляет 125 млн руб. Размещение бумаг серии БО-П02 (RU000A1026R9) состоялось 5 октября 2020 года в течение одного дня.

Во время ноябрьских торгов за 20 активных дней облигации эмитента сформировали оборот в пределах 13,7 млн руб., в то время как за первый неполный месяц обращения зафиксированный объем составил 65,3 млн. Средневзвешенная цена продолжает активный рост и составляет по итогам ноября 103,45% (+2,23%).

Итоги торгов ноября: сбавляем обороты

- 02 декабря 2020, 11:13

- |

В прошлом месяце было 20 торговых дней, на протяжении которых облигационные выпуски наших эмитентов набрали объем порядка 263,5 млн рублей. Неплохой показатель, но все же, почти на 70 млн меньше, чем в октябре.

Из 20 выпусков в обращении, 8 — подешевели, а 12 продемонстрировали рост или сохранение котировок. Лидером роста стал 4-й выпуск «Грузовичкоф-центра» — его бумаги подорожали сразу на 3,31 шага, заодно побив рекорд и по средневзвешенной цене — 113,86% от номинала.

Первенство по самому большому объему сделок снова держит ООО «Юниметрикс». Как и в прошлом месяце, обороты с участием этих бумаг шагнули далеко за отметку в 100 млн руб. Подробно обо всех выпусках «ЮСК» расскажем далее.

Бумаги первой серии ООО «ПЮДМ» (RU000A0ZZ8A2) торговались 15 дней с итогом в 4,1 млн руб., что почти на 0,9 млн меньше октябрьских данных. Средневзвешенная цена выросла на 0,75 пункта и была зафиксирована на уровне 102,74% от номинальной.

( Читать дальше )

Выплачен 1-й купон по облигациям ООО «Сибирское стекло»

- 05 ноября 2020, 15:07

- |

Купонный доход по выпуску ежемесячный, зафиксированный на уровне 12,5% на весь срок обращения бондов. Для выплат инвесторам компания направила в НРД 1 284 250 руб. — по 102,74 руб. на одну бумагу номиналом 10 тыс.

Выпуск серии БО-П02 (RU000A1026R9) на общую сумму 125 млн руб. был размещен в рамках зарегистрированной эмитентом облигационной программы объемом до 750 миллионов рублей. Срок обращения займа — 5 лет. Начиная с 41-го купонного периода (февраль 2024г.) эмитент начнет ежемесячное амортизационное погашение бумаг в размере 5% от номинала.

За первый месяц вторичного обращения бумаги ООО «Сибстекло» участвовали в торгах 20 дней. Общий объем сделок с участием бондов данной серии — 65,28 млн руб. Средневзвешенная цена сформировалась на уровне 101,22% от номинала.

Если вы еще не успели ознакомиться с итогами размещения биржевых облигаций ООО «Сибирское стекло», можете сделать это прямо сейчас, перейдя по активной ссылке.

Коротко о главном на 06.10.2020

- 06 октября 2020, 10:34

- |

Оферта, итоги размещения и книга заявок:

- «Элемент-лизинг» выставил оферту по приобретению облигаций серии 001Р-02. Эмитент выкупит до 5 млрд рублей по 100% от непогашенной части номинальной стоимости

- «Сибстекло» завершило размещение выпуска пятилетних облигаций серии БО-П02 объемом 125 млн рублей за один день торгов

- «Киви Финанс» 8 октября откроет книгу заявок по трехлетним облигациям серии 001Р-01 на 3 млрд рублей

- Денис Козлов (ИК «Септем Капитал») сегодня проведет вебинар по итогам третьего квартала на рынке ВДО на площадке «Красный циркуль»

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал