скальпинг

Нефть

- 07 октября 2019, 09:54

- |

Необходимо авторизоваться.

- комментировать

- ★1

- Комментарии ( 179 )

Итоги месяца

- 06 октября 2019, 20:41

- |

Нефть

- 04 октября 2019, 09:57

- |

Пректер ведет так же 3-ю

В витьке есть не добитая цель 50.50

В Бренте все сделали

Сделки по торговой стратегии «Охота на РТС» Владислава Ардашева 26.09.19-02.10.19

- 03 октября 2019, 08:57

- |

Ждем падения BTC

- 02 октября 2019, 14:23

- |

Обзор рынка на 2 октября 2019

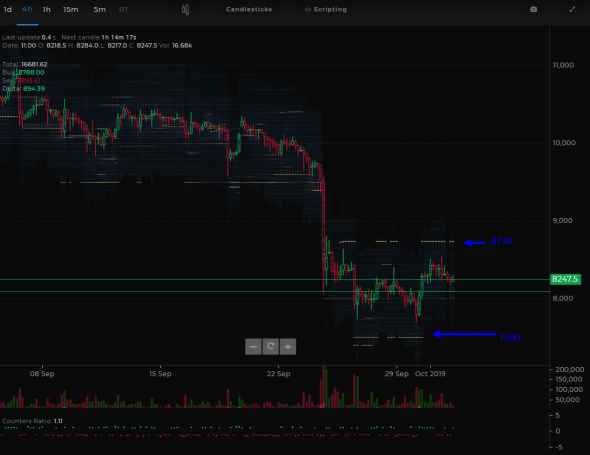

#BTCUSD

Анализ ликвидности на фьючерсном рынке биткоина подсказывает о дальнейшем снижении, однако согласно последним данным возможен рост цены до уровня 8730

Крупные сделки в течении последних 8 часов идут на продажу

( Читать дальше )

Нефть, скальпинг

- 02 октября 2019, 10:02

- |

Сегодня думаю будут на месте +-50п болтать, и даже возможно после статы особо никуда не сходим.

Наше дело малое взять 30-50п и в норку)

Нефть

- 30 сентября 2019, 09:59

- |

Что вполне подкрепляется дивером на дельте объемов:

( Читать дальше )

Падение или рост SP500?

- 27 сентября 2019, 13:43

- |

Обзор рынка на 27 сентября 2019

#SP500

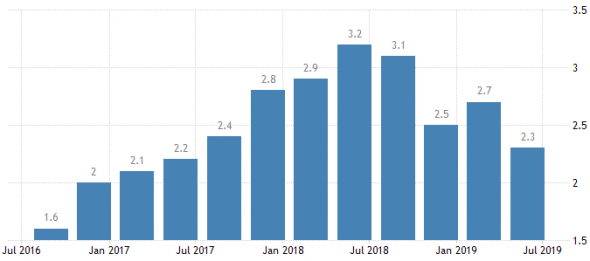

Эта неделя была ознаменована публикацией в четверг данных за второй квартал годового темпа роста ВВП США и показатели снизились с 2.7% до 2.3%, что вызвало снижение индекса SP500 на 0.8%.

( Читать дальше )

Будет ли падение индекса SP500 на этой неделе при снижении ВВП?

- 23 сентября 2019, 10:59

- |

Обзор рынка на 23 сентября 2019

#SP500

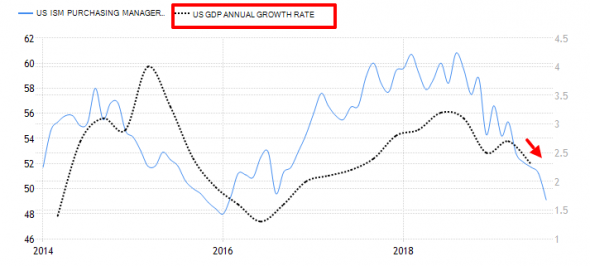

Прошлая неделя была ознаменована снижением процентной ставки в США с 2.25% до 2%, однако смягчение монетарной политики США не привело к росту фондового рынка и соответственно индексов. На этой неделе в четверг будет опубликован ВВП США, на котором по поведению опережающего индикатора PMI от ISM можно сделать заключение, что показатели темпов роста будут ниже предыдущих и это способствует снижению цен на акции и как следует также снижение цен на индексы. Однако это событие произойдет в четверг и пока можно воспользоваться моментом, чтобы собрать позиции на понижение еще до публикации данных.

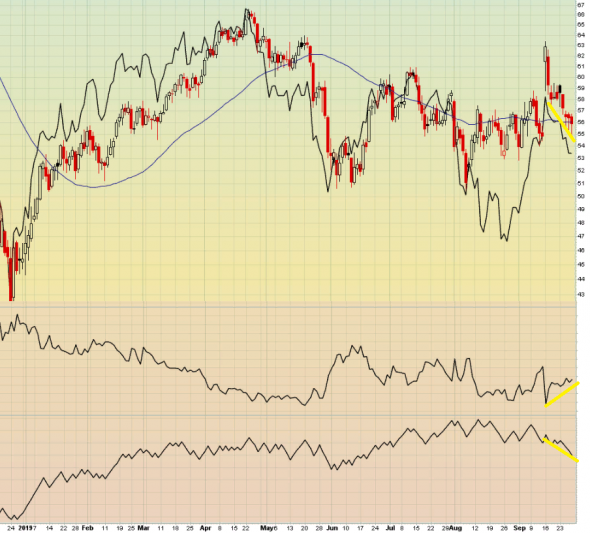

Технический анализ подсказывает о не преодолении сопротивления в районе месячной волатильности 3004, а совокупная понижающаяся ежедневная динамика по Stock Exchange Delta Volume с фондовых бирж NYSE, NASDAQ и AMEX подсказывает падение индексов к зонам дневной, недельной и месячной волатильности. А также открытие европейских фондовых бирж с понижением подсказывает о дальнейшем снижении индекса SP500

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал