смартлаб премиум

Изменение целевой цены акций Диасофт + подробный разбор опубликованной отчетности

- 10 марта 2025, 11:22

- |

Хочу чтобы вы понимали мое отношение к Диасофт.

Год назад, когда компания размещалась, мне понравились собственники-менеджеры компании. Я счел, что в отличие от Астры и Позитива, планы роста этой компании (+30% в год) выглядят более чем реалистично, а ее оценка более разумна.

Бизнес показался мне понятным и предсказуемым.

Я купил на IPO, потом, когда изменился мой взгляд на рынок, продал, и в конце лета, на фоне общей коррекции, я снова начал покупать эти акции.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 36 )

Конспект Mozgovik за прошедшую неделю (03 марта - 09 марта 2025 г.)

- 10 марта 2025, 01:31

- |

Отчет Ozon за 2024г. Финтех сгладил все углы — Владимир Каминский.

Пост от 03.03.2025

Рекордный убыток в размере 60 млрд рублей. Замедление темпов роста GMV в 2025 году. Высокие процентные расходы (рост с 6,9 млрд рублей в первом квартале до 17,2 млрд рублей в четвертом).

Рост GMV выше ожиданий на 64% в 2024 году. Рекордная EBITDA в 40 млрд рублей. Быстрый рост выручки в сегменте финтеха (+190%).

Целевая цена (ставка дисконтирования 20%) выросла с 2550 до 3050 из-за растущего вклада Финтеха.

АЛРОСА: отчетность за 2024 год показывает не дестокинг, а резкое снижение прибыли (но возможно все же это наконец-таки ДНО цикла?) — Олег Кузьмичёв

Пост от 03.03.2025

Компания заработала 21,2 млрд рублей чистой прибыли при текущей рыночной капитализации около 442 млрд рублей, что соответствует коэффициенту P/E примерно 22.

АЛРОСА сталкивается с падением спроса на алмазы, что является частью циклического кризиса в отрасли. Кризис длится уже третий год, начиная с 2022-го, и точные сроки восстановления предсказать невозможно.

( Читать дальше )

Банк Санкт-Петербург 4Q24 МСФО. Обзор отчёта и оценка банка.

- 09 марта 2025, 21:08

- |

Банк три года подряд демонстрирует высокий показатель чистой прибыли. Если в 2022 году ключевой вклад вносили «прочие доходы» (куда, вероятно, «зашиты» транзакционные платежи), то со второй половины 2023 года из-за тенденций в денежно-кредитной политике существенно вырос чистый процентный доход.

( Читать дальше )

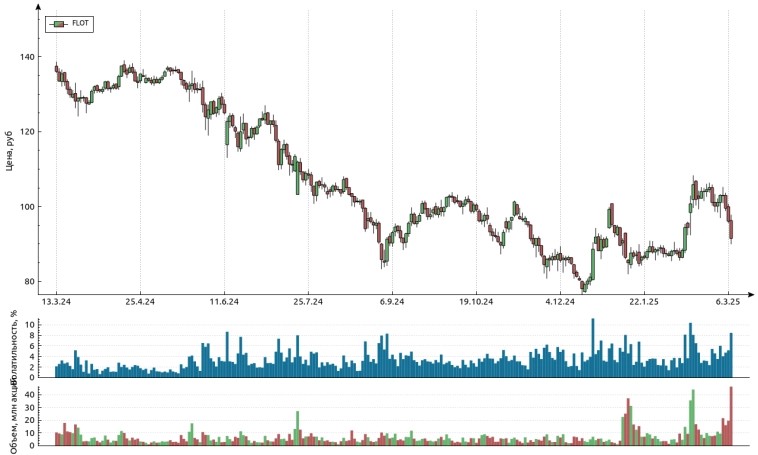

Совкомфлот: отчетность за 4-й квартал показывает, что компания попала в идеальный SDN шторм заранее

- 09 марта 2025, 19:44

- |

Совкомфлот в пятницу отчитался за 2024 год — отчет вышел хуже всяких ожиданий и акции грохнулись на 5% к цене 91,5 рублей на рекордных объемах

В целом предупреждал, о плохой динамике Совкомфлота в этом посте smart-lab.ru/company/mozgovik/blog/1121418.php — правда думал это будет уже после 1-го квартала 2025 года (из-за SDN санкций), но отчетность эту историю “отфронтраннила”.

Сам продал акции по 105 рублей зафиксировал убыток (~15 руб с акции) и честно писал об этом тут smart-lab.ru/company/mozgovik/blog/1118198.php

Возвращаемся к отчету — есть и положительные моменты (о них в конце), дивиденды в целом возможны, но в текущих условиях это игра в орлянку (50 на 50)

На первый взгляд кажется, что отчет “караул”, компания стала убыточной ДО SDN санкций в 2025 году — убыток 75 млн $ против прибыли в 232 млн $ годом ранее

Хотя и падение выручки на 33% г/г отметить стоит (корабли стоят и не генерируют выручку, а только амортизацию + убыток)

( Читать дальше )

Разбор отчёта МТС Банка 4Q24. Оценка возможных дивидендов.

- 07 марта 2025, 23:07

- |

МТС Банк представил финансовые результаты за 4-й квартал и весь 2024 год. Рассмотрим основные тенденции в банке, который торгуется с одним из самых низких мультипликаторов P/BV.

Ниже диаграмма с визуализацией доходных и расходных частей для лучшего понимания финансовых потоков. По итогам 2024 года Банк заработал по МСФО 12.37 млрд рублей. Отмечал в последнем посте с обзором РСБУ, что квартального убытка в МСФО не будет. Дополнительно банк приводит скорректированный показатель чистой прибыли – 15.8 млрд рублей. Я всегда очень критически смотрю на любые корректировки, но в данном случае скорректированный показатель вполне можно рассматривать, т.к. расходы в размере 3.353 млрд рублей связаны с привлечением капитала. Достаточно существенная one-off вещь в контексте МТС Банка.

( Читать дальше )

Мосбиржа МСФО 2024 г. - рекорд прибыли, который будет трудно превзойти

- 07 марта 2025, 15:45

- |

Мосбиржа опубликовала финансовые результаты за 2024 г.

Чистая прибыль в 2024 году выросла на 34% до 79 млрд руб. В 4-ом квартале прибыль сократилась на 13% до 17,4 млрд руб. Рентабельность капитала в 2024 году составила 33%. Рентабельность чистой прибыли составила 55%.

Комиссионные доходы выросли на 20% до 62,9 млрд руб. В 4-ом квартале рост составил 13% до 18 млрд руб.

Чистый процентный доход составил 82 млрд руб. (+62% к прошлому году), в 4-ом квартале 16,6 млрд руб. (-7% к прошлому году).

( Читать дальше )

Европлан 2024 г. - кратный рост резервов и переоценка налоговых обязательств давят на прибыль

- 07 марта 2025, 03:01

- |

Европлан опубликовал финансовые результаты за 2024 г.

Чистая прибыль осталась примерно на уровне 2023 года и составила 14,9 млрд руб. За 4-ый квартал прибыль снизилась на 13% до 3,6 млрд руб.

Частично это связано с переоценкой налоговых обязательств. Доналоговая прибыль за 2024 год выросла на 14% до 21,5 млрд руб. В 4-ом квартале показатель снизился на 10% до 4,7 млрд руб.

Портфель прибавил 11% до 256 млрд руб.

( Читать дальше )

Хэдхантер отчитался за 2024г.! Но что его ждет в 2025г.???

- 06 марта 2025, 19:15

- |

Вышли финансовые результаты по МСФО за 2024г. от компании Хэдхантер:

👉Выручка — 39,62 млрд руб. (+34,5% г/г)

👉Операционные расходы — 19,32 млрд руб. (+41,5% г/г)

👉Операционная прибыль — 20,30 млрд руб. (+28,5% г/г)

👉EBITDA скор. — 23,22 млрд руб. (+33,7% г/г)

👉Чистая прибыль скор. — 24,44 млрд руб. (+95,9% г/г)

( Читать дальше )

Как изменился мой взгляд после выхода отчетности Диасофт и что рассказал топ-менежмент?

- 06 марта 2025, 17:49

- |

Доброго дня. По Диасофту я планирую сделать 2 заметки:

👉Сейчас: быструю и оперативную, чтобы рассказать вам основные моменты, которые были озвучены менеджментом

👉8-12 марта — с полным обновлением модели и целевой цены акций

***

Для компании роста самое важное — выполнять план по темпам роста.

Отчет показал, что выручка самого жирного 3 финансового квартала оказалась ниже прогнозов и составила 4 млрд (мой прогноз был 4,3 млрд), темп роста +18,5% г/г. За 9 мес темп роста 20% г/г вместо обещанных +30%г/г.

Гайденс на полный 2024 год был снижен с 12 до 11 млрд.

Это явное разочарование относительно прогнозов брокеров (ГПБ ждал 12,15, Сбер ждал 12,4 млрд, мы ждали 11,8 млрд руб). С другой стороны Атон попадает в точку с прогнозом 11 млрд.

https://smart-lab.ru/q/DIAS/MSFO/revenue/

Почему так произошло?

( Читать дальше )

Сделка по портфелю. Оперативный комментарий.

- 06 марта 2025, 17:34

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал