ставка ЦБ

На сколько ЦБ РФ поднимет ставку на заседании 10 сентября

- 06 сентября 2021, 06:40

- |

сделал опрос на telegram.

Мнение людей:

ИТОГО:

+0,25%, станет 6,75%.

Заседание можно не проводить, добавить 0,25% и всё?

Пишите Ваше мнение в комментариях.

С уважением,

Олег.

- комментировать

- Комментарии ( 6 )

Облигации и зависимости Ruonia - ставки ЦБ Russia - 10-Year Bond Yield на примере ОФЗ-26234

- 17 августа 2021, 00:38

- |

За пример для сравнения берем ОФЗ-ПД 26234.

За расчет взяты данные с 13.08.2021 по 09.01.2019.

Данные:

— Данные по Russia 10-Year Bond Yield

— Ставка ЦБ

— Данные ОФЗ-ПД 26234 по выгрузке из Quik. Годовая доходность рассчитана к сроку погашения, с учетом налогов по купонам 13%.

По вычислению финальной доходности на 13.08.2021 у меня получилась 6,33%, Quik (биржа) выдает 6,86, в целом точность тут не важна, т.к формула одна на всем периоде, зависимости должны быть видны и так.

Что мне непонятно, почему рассогласованность с Июля 2021? разнонаправленные движения Ставки и ОФЗ?

Подскажите начинающему

Ну опять у вас "безумцы из ЦБ"

- 23 июля 2021, 19:11

- |

Как не заседание ЦБ, так прям сразу критика. Когда понижали, мол процент по депозитам падает, теперь, когда повышают, мол из-за этого цены вырастут, ибо процентная ставка в цене, и вообще экономического роста не будет. Повторю, ЦБ РФ последние 5 лет ничего особенного не делает, просто следует за рынком. Ценовая инфляция тут вообще ни при чём, хотя о ней любят поговорить. Если ЦБ держит ставку ниже рынка, он раздувает денежное отношение, то есть проводит инфляционистскую политику, поскольку, чтобы её удержать, ему придётся увеличить денежное предложение, иными словами, печатать деньги. И наоборот, если ЦБ держит ставку выше рынка, он снижает денежное отношение, то есть проводит редукционистскую политику. В последнее время ЦБ РФ проводит относительно нейтральную политику. Смотрим доходность по коротким облигациям.

Ставки по коротким облигациям — 11.06 (предыдущее заседание) — 5.38, вчера — 6.16, то есть ставки на рынке выросли на 78бп. Сооотвественно, подъём на 75-100бп логичен. Почему 100, а не 75 — это всё подробности, может в тот раз недоподняли.

( Читать дальше )

ЦБ РФ сахипзадовна VS инфляция

- 22 июля 2021, 22:40

- |

Вангую на полпроцента ставку повысят. На процент вряд ли.

Инфляция намекает на переход к жесткой ДКП

- 08 июля 2021, 13:53

- |

Вчера Минэкономразвития опубликовал данные по инфляции в России за июнь 2021 года. По их данным в июне цены выросли на 6,5% г/г, что является локальным максимумом за несколько последних лет.

Понятное дело, что у каждого инфляция своя, и действительно, цены на товары народного потребления выросли куда больше 6,5%. Так курица подорожала за год на 18,4%, яйца на 20,8%, подсолнечное масло на 27,4%, а сахар аж на 43,86%. Однако, 6,5% служит для нас ориентиром по действиям ЦБ РФ на ближайшем заседании по ставке.

Ранее в ЦБ ожидали, что пик по инфляции будет пройден в марте, когда значение было 5,79%. Однако, уже в мае хай был обновлен, и инфляция тогда составила 6,02%. Это привело к тому, что ЦБ повысил ключевую ставку на 0,5% до 5,5%.

Недавно Набиуллина заявила, что на ближайшем заседании ЦБ РФ по ставке, которое пройдет 23 июля, будет рассматриваться вопрос о поднятии на 25-100 процентных пунктов. Ее заместитель также отметил, что к концу года, вероятно, ставка будет 6,5% или выше.

В связи с последними данными по инфляции, логично ожидать, что на июльском заседании ЦБ поднимет ставку на 50-75 процентных пунктов. Ранее в ЦБ отмечали, что диапазон 5-6% является признаком нейтральной ДКП, но как мы видим, выход за верхнюю границу данного диапазона уже не за горами.

( Читать дальше )

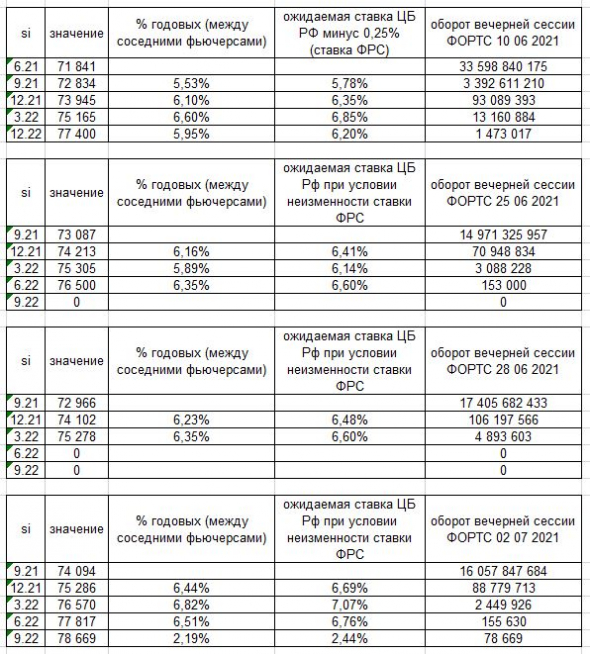

Какая будет ставка ЦБ России: что считает крупняк и что считает большинство участников рынка.

- 03 июля 2021, 08:23

- |

Si (пара usd/rub): ставя на usd, Вы теряете 5,25% годовых (разницу % ставок в России (5,50%) и в США (0,25%)).

Ставя на рубль, Вы, соответственно, выигрываете разницу % ставок = 5,25 годовых.

Если SI не меняется (теоретически, только для расчёта), то по SI рассчитал % годовых между соседними фьючерсами

(называется квартальные спреды, т.к. экспирация SI на Мосбирже — квартальная).

Важно, на что ставят (а не что говорят) крупные участники рынка.

Важно, на что ставит крупняк, а не просто слова.

На этой неделе рынок считает, что ставка ЦБ России поднимется до конца 2021г. на 1,50%,

10 июня рынок считал, что ЦБ России увеличит ставку на 0,25% — 0,50% до конца 2021г.

То есть рынок настраивается на всё более агрессивное поднятие ставки ЦБ России.

В 2021г. осталось 4 заседания ЦБ России:

23 июля 2021 года

10 сентября 2021 года

22 октября 2021 года

17 декабря 2021 года.

На telegram https://t.me/OlegTrading

предложил участвовать в опросе:

( Читать дальше )

Выступление Набиуллиной на Международном финансовом конгрессе: Главное

- 30 июня 2021, 13:00

- |

- повышение ставки необходимо для борьбы с инфляцией

- чтобы не допустить инфляционной спирали в России, Центробанк должен реагировать на растущие инфляционные ожидания

- адаптивная денежно-кредитная политика глобальных центральных банков приближается к своему пределу

- если ускорение инфляции будет не временным, то мировым ЦБ придется реагировать. Ужесточение их политики приведет к оттоку капитала с развивающихся рынков

- рост ставок ЦБ в мире на фоне непомерных долгов может привести к новым финансовым проблемам, волне банкротств и волатильности рынков

- опасность перегрева в потребительском кредитовании также реален, в этом году рост может достичь 20%, а доходы людей восстанавливаются не так быстро. Поэтому мы снова вводим в действие макропруденциальные меры — мы возвращаем на допандемический уровень надбавки к коэффициентам риска. Если рост в этом сегменте не замедлится, мы будем увеличивать надбавки

- важно не упустить импульс изменений и поддерживать цифровизацию

- переход к «зеленой» экономике может снизить потенциал части экспорта РФ

- общий объем активов банков, который может попасть под новое регулирование экосистем, составляет уже более 2 трлн руб

Дюрация облигаций и движение ставок ЦБ

- 30 июня 2021, 06:24

- |

Не все знают, что такое дюрация облигаций, и как ей пользоваться при имеющемся предположении о движении ставок ЦБ РФ.

Попытаюсь написать простыми словами

Дюрация — это эффективный срок до погашения облигации. Эффективный срок учитывает все купонные платежи, выплаченные в разное время, и различные особенности облигации, такие как амортизация или оферта. Если купонных платежей, амортизации и оферты нет, то дюрация совпадает со сроком до погашения облигации.

Дюрация помогает измерить срок возврата инвестиций и измеряется в днях или годах. Чем меньше показатель — тем быстрее инвестор вернет вложенные средства.

Дюрация купонных облигаций меньше времени до погашения, потому что инвестор регулярно получает купонные платежи.

Дюрация дисконтных облигаций равна времени до погашения, потому что по дисконтным облигациям инвесторы не получают купоны. Если купон один и выплачивается при погашении, дюрация также будет равна сроку до погашения.

Также дюрация показывает зависимость стоимости облигации от изменения процентных ставок. Чем выше дюрация, тем больше вероятность, что при изменении процентных ставок изменится цена облигаций. И наоборот, чем ниже дюрация, тем меньше вероятность, что цена облигаций изменится. Дюрацию не обязательно высчитывать самостоятельно, ее значение можно узнать с помощью( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал