ставка фрс

Моя стратегия поведения перед финансовым кризисом. А у тебя есть стратегия?

- 03 октября 2019, 17:51

- |

Ситуация на фондовых рынках накалена. Отовсюду слышны опережающие друг друга по степени накала прогнозы приближающегося финансового урагана.

Поневоле многие из нас начали за этим следить. Инвесторы, в этом смысле, наиболее уязвимая и подверженная влиянию категория. И я не исключение. Я инвестирую давно. И мне есть что терять, поэтому тема финансового кризиса для меня актуальна. Оцените мою стратегию. С удовольствием ознакомлюсь с дополнениями и критикой.

Активы моей российской части инвестиционного портфеля на сегодня около 11 млн. рублей и вы можете посмотреть обзор в этом ролике:

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 9 )

NPF <50К уже вышли? Новые тарифы анонсированы?

- 02 октября 2019, 21:02

- |

Бодрое начало нового финансового года, начиная с выхода ISM вчера.

Даже не знаю что лучше: нейтральные NPF (+без изменений по уровню безработицы + без роста по средней почасовой зп) или «все в гавно»?)))

В первом случае ФРС со своим «будем посмотреть» утопят все в крови посредством сильного доллара и, возможно, спровоцируют Донни на новые инициативы в отношениях с Китаем.

Во втором случае тоже будет весело, ибо будет очевидно уже всем, что последний «остров какого-никакого роста» медленно (или быстро) начинает погружаться. И тут снижение ставок еще на 25-50бп. как мертвому припарка. Зато начнется новая newnormal, ибо в старых учебниках только очень страшные истории))

Объём РЕПО ФРС сегодня $42 млрд., спрос на финансирование ослабевает

- 02 октября 2019, 19:10

- |

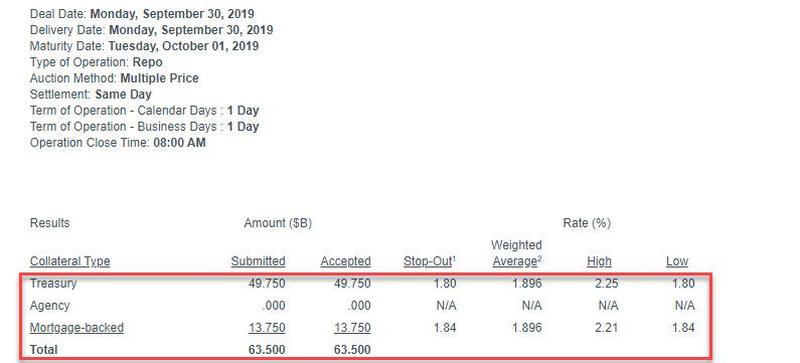

Структура репо показала, что, в то время как залоговое обеспечение в казначейских облигациях сократилось с 50 млрд. до 35 млрд. долл. США, MBS немного выросло с 4,75 млрд. долл. США до 7,05 млрд. долл. США.

Структура репо показала, что, в то время как залоговое обеспечение в казначейских облигациях сократилось с 50 млрд. до 35 млрд. долл. США, MBS немного выросло с 4,75 млрд. долл. США до 7,05 млрд. долл. США.( Читать дальше )

На рекордном уровне доллара Трамп разнёс ФРС в твиттере

- 01 октября 2019, 19:19

- |

На фоне мрачных производственных данных и стремительного роста курса доллара по отношению к мировым фиатным валютам президент Трамп обрушился на тех, кто, по его мнению, несет ответственность ...

«Как я и предсказывал, Джей Пауэлл и Федеральная резервная система позволили доллару стать настолько сильным, особенно по отношению ко ВСЕМ другим валютам, что это негативно сказалось на наших производителях. Ставка ФРС слишком высока. Они являются худшими врагами, они не отдают себе отчёт. Ничтожества!

Естественно, с широким индексом доллара на рекордно высоком уровне ...

( Читать дальше )

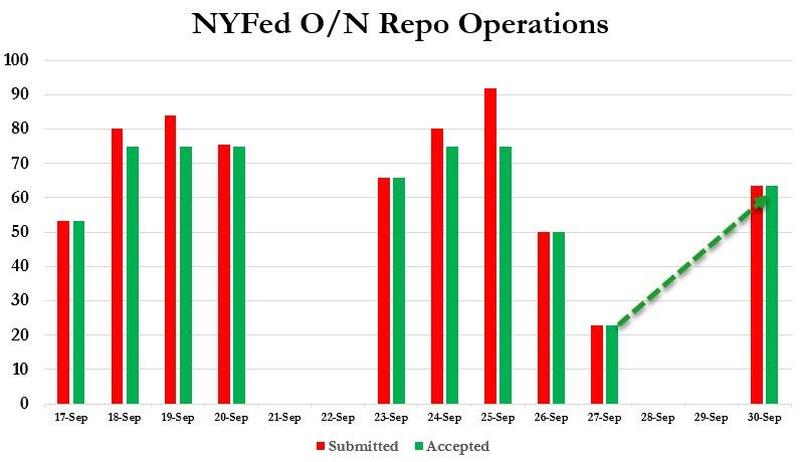

Ставка РЕПО выросла, когда ФРС приняла $63,5 млрд в обеспечение в последний день третьего квартала

- 30 сентября 2019, 19:09

- |

… которое было третьим подряд недодписанным репо «овернайт», но в котором участвовало значительно больше, чем в пятницу $ 22,7 млрд.

… которое было третьим подряд недодписанным репо «овернайт», но в котором участвовало значительно больше, чем в пятницу $ 22,7 млрд.

( Читать дальше )

ФРС снизила ставку второй раз / Прогноз по Доллару на октябрь / Трамп ждем ставку ниже / Ютуб Канал 10 000!

- 23 сентября 2019, 18:27

- |

Немного мыслей о ставке США от 18.09.2019.

- 20 сентября 2019, 09:10

- |

В трейдинге надо быть немного «роботом», и в нем много философских моментов. Все это видится не совместимым, но это тоже «мираж»… наверное когда я сажусь за экран с графиками (10-15 мин в день) в этот момент я робот))), когда прихожу сюда — я философ :smile:

Итоги недели 19.09.2019. Трамп vs ФРС. Курс доллара и нефть

- 19 сентября 2019, 19:09

- |

Немного теории (происхождение денег и процентной ставки, откуда взялась ФРС и является ли она и другие ЦБ независимыми)

Доллар, рубль, нефть, индекс РТС, евро, ОФЗ, биткоин, золото, индекс S&P. Волны и циклы

( Читать дальше )

Падение газа и снижение ставки ФРС

- 19 сентября 2019, 17:50

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал