стратегии

Кто в теме, ОТЗОВИТЕСЬ!

- 20 июня 2021, 04:45

- |

Когда один из них её не знает»

В. Шекспир

Нашла в интернете один фонд, который приглашает трейдеров. Но есть условие: у тебя должен быть свой паттерн или какое-нибудь другое ноу-хау, с которым ты можешь извлекать прибыль с рынка. Типа того, что они собирают трейдеров со своими разработками и сколачивают команду. Но вот у меня вопрос: а как они держат в секрете свои новые разработки? Ведь если кто уволится с их конторы, то может раструбить про все их секретики и это будут уже нерабочие стратегии. Каким образом они охраняют свои разработки?

Слышала, даже, что какой-то фонд даже собрал математиков и они постоянно там что-то разрабатывают. И фонд в постоянной прибыли. Как им удаётся сохранить секреты внутри фонда. Что за секрет по сохранению секретов?

Кто в теме, отзовитесь!

- комментировать

- Комментарии ( 25 )

Зачем X5 Retail Group меняет концепцию своих магазинов

- 03 июня 2021, 11:12

- |

X5 Retail Group продолжает активно реконструировать «Пятерочки» и «Перекрестки» в соответствии с новыми форматами. У таких магазинов более приятный дизайн и понятная навигация, есть зоны с кофе, свежевыжатым соком и горячим хлебом, кассы самообслуживания. Это современные и удобные магазины — судите сами по фотографиям и виртуальному туру по новой «Пятерочке»:

( Читать дальше )

📈Активный портфель_май 2021📈

- 21 мая 2021, 11:42

- |

По активному портфелю я сторонник концентрированных инвестиций. На данный момент 6-8 компаний вполне устраивает. Если портфель существенно вырастет, то возможно это будет 9-12 компаний, не более.

Мне не нравится подход, где в портфеле по 30-40 бумаг, на мой взгляд проще купить индекс. Есть исключения, например когда мы отбираем на каком-то одном или нескольких факторах (низкий Р/Е и одновременно инвестиционный рейтинг ). Тогда да, допускаю что можно купить много компаний по этим факторам. Тема интересная, но все же я пока не вижу использования этого подхода в своём активном портфеле.

✔️На данный момент сложился такой состав:

РусАгро — доля 28,47%.Держу уже больше года, планирую ещё как минимум год. За 1 квартал выручка + 50%, прибыль +100%. Ждём хорошие дивиденды 2021.

( Читать дальше )

Стратегия Дэвида Свесена

- 13 мая 2021, 17:13

- |

Интересные мысли Джона Рекенталера из Morningstar об особенностях инвестиционных стратегий Дэвида Свесена, управлявшего в течение 35 лет портфелем эндаумент-фонда Йельского университета. Они позволяют лучше понять в чем состоят преимущества лидеров.

На рис.1 приводятся 30-летние данные о годовой доходности Yale Endowment по состоянию на 30 июня 2020 г. в сравнении с: 1) Berkshire Hathaway Уоррена Баффета (BRK.),2) Vanguard 500 (VFINX), 3) крупнейшим взаимным фондом смешанных инвестиций Vanguard Wellington (VWELX) и 4) средний крупный фонд пожертвований на образование, по данным Национальной ассоциации руководителей колледжей и университетов, или NACUBO.

( Читать дальше )

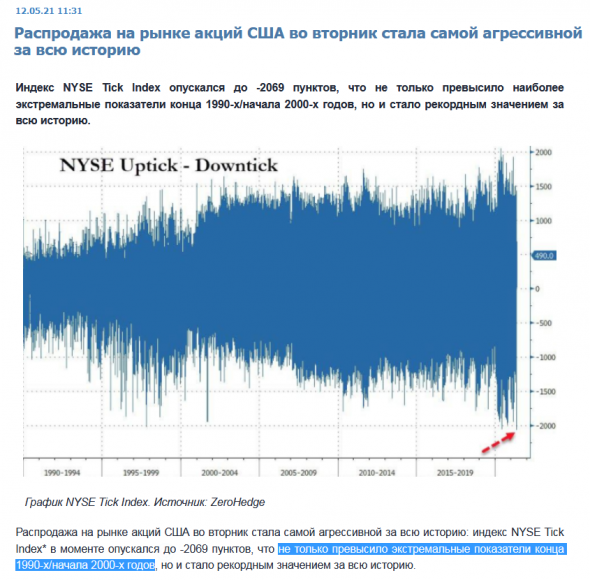

АСТРО прогнозы рынков. Эпицентр супер распродажи акций 10-12 мая подтвержден.

- 12 мая 2021, 12:53

- |

Для начала факты в студию.

А теперь мое секретное ASTRO видео, которое записано в конце апреля.

Можете сверять факты, заодно обучайтесь опционной стратегии «бабочка».

( Читать дальше )

Стратегии игры на бирже. Если разобраться.

- 03 мая 2021, 22:27

- |

Расшифровываем:

— изучаем отчеты компании. Отчеты хорошие, прибыль выросла, стало быть, в следующем году еще вырастет. Покупаем. Это инвестиции.,

— сегодня росло, и завтра будет расти. Это интердей.,

— 5 минут росло, и следующие 5 минут будет расти — это интрадей.

Какие еще варианты? ИМХО, а других-то вариантов, если разобраться, не существует.)

В чём хранить доллары?

- 27 апреля 2021, 17:10

- |

В чём хранить доллары?

Сработало! Грааль торговли, точенный веками.

- 22 апреля 2021, 15:25

- |

А именно я купил доллар.

Результат покупки не заставил себя ждать — наблюдаю усиление падения курса доллара и его удешевление к рублю.

Доллар подешевел.

А всё почему?

Хочешь доллар подешевле -КУПИ ЕГО!

Никакие срачные индикаторы и прочая брехня от аналитоты! Только ЖЕсть — только твоими сделками ты получишь желаемое, а именно если хочешь что-то подешевле — покупай немедля и наблюдай.

Хотел даже степенным мартингейлом сыграть, но вовремя одумался. Иначе падение было бы ого-го.

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

10 ошибок которые нельзя делать начиная работать на фондовом рынке

- 16 апреля 2021, 04:49

- |

Вы знаете, в чем разница между новичком и профессиональным трейдером? Ответ прост: опыт. Действительно, прежде чем стать опытным, каждый трейдер совершал много ошибок, снова и снова, пока не перестал их повторять. Вот некоторые из ошибок, с которыми мне пришлось иметь дело.

Нет тренировки

Мы склонны пренебрегать обучением на фондовом рынке, потому что у нас мало времени или мы торопимся быстрее зарабатывать деньги. Однако это плохая идея. Нужно хотя бы владеть основами, включая технический анализ, управление капиталом и существующие стратегии.

Игнорирование важности выбора брокера

Это также распространенная ошибка, которую совершают многие новички. Действительно, многих легко соблазнить рекламой в интернете. Но чтобы выбрать надежного брокера, нет ничего эффективнее, чем сравнение нескольких предложений услуг. Какие критерии следует учитывать? Комиссии за транзакции, предлагаемые советы, безопасность и так далее. Чем больше времени вы потратите на изучение этих моментов, тем больше вероятность того, что вы найдете брокера, который соответствует вашим целям.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал