стратегия

Как создать Безрисковую Стратегию для Трейдера? / Трейдинг + Инвестиции без риска?

- 10 февраля 2023, 17:51

- |

Друзья, сегодня обсудим с вами, как построить простую и безрисковую (при ряде условий) стратегию управления капиталом, которая позволит вам торговать и инвестировать спокойно, совершая более обдуманные сделки на рынке. Успехов!

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Идеальный портфель в 2023 году

- 10 февраля 2023, 11:40

- |

Исходные данные

2022 год выдался непростым для инвесторов всего мира. В 2023-м ориентироваться на финансовых рынках, кажется, будет проще, но ненамного. Дело в том, что ключевое влияние на рынки будут оказывать изменения геополитического ландшафта. Их прогнозировать сложнее, в отличие от более привычных факторов, таких как динамика инфляции, действия ФРС или темпы роста компаний. Сейчас геополитические изменения происходят намного быстрее, чем последние несколько лет, и мир поляризуется в ускоренном режиме. Это неизбежно повлечет за собой нарушения мировой торговли и новые движения капитала.

Ситуация осложняется еще и тем, что многие экономики мира находятся в рецессии или на грани нее. Историй роста мало, куда больше пузырей, которые сдуваются. Первым был пузырь из акций убыточных технологических компаний. Затем на рынке криптовалют. На очереди пузыри на рынке недвижимости и, возможно, на сырьевых рынках. В условиях высокой неопределенности и большого количества рисков гуру инвестиций Рэй Далио даже отказался от своего легендарного выражения «cash is trash» («наличные — это мусор»), подразумевая, что сейчас этот скучный актив может быть безопаснее и полезнее для портфеля.

( Читать дальше )

Weekly#35: Как растущая бюджетная дыра может повлиять на рынки?

- 07 февраля 2023, 13:55

- |

Вы спрашивали — почему я не рекомендую долгосрочные ОФЗ, вот и ответ: посмотрите, что происходит с дефицитом бюджета РФ в декабре-январе. Растущая дыра бюджета означает, что занимать Минфину придется очень много, а когда ОФЗ становится слишком много, ставки по ним должны начать расти (а цены на длинные выпуски при этом могут сильно снизиться).

В этой заметке:

✅коротко разобрал последствия ситуации с бюджетом

✅обозначил возможные долгосрочные последствия для рынка

✅рассказал о своих действиях по портфелю

✅список предыдущих статей Mozgovik, где мы указывали на проблемы с бюджетом

( Читать дальше )

«Лента» тестирует новый формат гипермаркетов

- 07 февраля 2023, 10:00

- |

Лента запустила пилот, в рамках которого планирует протестировать новую модель гипермаркета.

Мы планируем выстроить оптимальную ассортиментную матрицу и предложить покупателям более выгодную ценовую модель за счёт снижения операционных затрат.

Выкладка будет осуществляться в транспортных упаковках, в магазинах сократят количество дополнительных сервисов, изменят частоту смены ценников и штатное расписание.

Пилот запущен в гипермаркете «Лента» в Санкт-Петербурге на проспекте Энергетиков. В рамках первой волны уже внедрены изменения в цены, ассортимент и планограммы 35 категорий, в феврале – апреле компания продолжит реализацию ряда изменений, опираясь на обратную связь от покупателей и показатели плотности продаж.

Генеральный директор компании «Лента» Владимир Сорокин отметил:

«Мы тестируем ряд нововведений в магазинах с низкими операционными показателями, чтобы найти оптимальные варианты снижения операционных затрат и увеличить объём продаж с квадратного метра. Запуск пилота – это наш ответ на потребности покупателя, склонного к экономии и выбору товаров в более низких ценовых сегментах».

То, что делают большинство трейдеров, на самом деле не работает

- 01 февраля 2023, 21:18

- |

Всем привет!

За то время, что я в трейдинге, я протестировал сотни торговых систем на десятах тысяч лет* разных котировок (это, кстати, не так уж и много), а так же ознакомился с результатами десятков исследований по этой теме, и какие-то выводы смог из всего этого вынести. Некоторыми из них готов поделиться.

Какие приёмы работают в трейдинге, т.е. позволяют относительно стабильно получать прибыль практически на любом рынке, рассказывать не буду, о них и так всем известно (другое дело, что никто их в серьёз не воспринимает), но зато скажу, что скорее всего не принесёт прибыли на длительной дистанции.

1. Классический теханализ (всякие фигуры, паттерны, индикаторы), если он не учитывает изменения волатильности и не способен отличить флет от тренда.

2. Торговля без стопов (у 99% трейдеров).

3. Так называемые усреднения, когда при нарастании убытка открываются позиции в прежнем направлении б0льшим объёмом.

4. Портфели из небольшого количества акций, даже «перспективных».

5. Фундаментальный анализ (у 99% трейдеров)

С последним утверждением многие, я уверен, готовы будут поспорить, считая аргументом серию своих прибыльных сделок (либо серию с перевесом прибыльных сделок), но, к сожалению, это нельзя считать статистикой (как говорят учёные, это нерепрезентативная выборка), это всего лишь серия сделок, при всем уважении к спорящим.

( Читать дальше )

weekly #34: Стратегия📉 vs Тактика📈. Кто победит?

- 01 февраля 2023, 14:46

- |

Мы ясно видим как на рынке происходит разнонаправленное действие наших двух гипотез:

📈тактическая: много денег, мало качественных объектов инвестирования, расширение денежной массы и инфляция — все это должно толкать качественные акции наверх

📉стратегическая: геополитические и бюджетные тренды продолжают развиваться в негативном ключе и это вопрос времени, когда фондовый рынок получит очередной удар с этого направления.

отсюда быстрый вывод:

📈краткосрочная покупка хороших качественных идей и не медлить с фиксацией прибыли. Собственно рынок так и работает сейчас

Далее в этой заметке:

📌Стратегический негатив

📌Тактический позитив

📌Почему опасно брать долгосрочные ОФЗ

📌Портфель, изменение позиций, потенциалы акций

( Читать дальше )

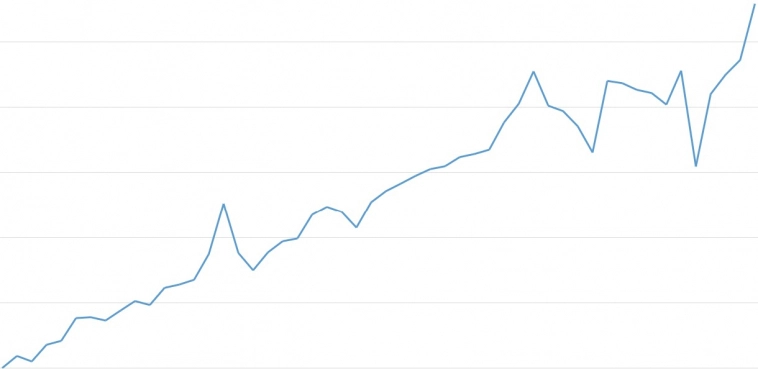

ПРОДОЛЖАЕМ НАГИБАТЬ МАМБУ

- 31 января 2023, 22:37

- |

И по традиции индекс ММВБ для сравнения за тот-же период.

( Читать дальше )

Амбициозные планы Аэрофлота позитивны, но инвесторам важнее вопросы акционерной стоимости и выплаты дивидендов - БКС Мир инвестиций

- 31 января 2023, 15:59

- |

— Увеличить пассажиропоток почти на 60%;

— Довести долю рынка до 50% с текущих уровней (чуть ниже 40%);

( Читать дальше )

Аэрофлот адаптирует стратегию к новой реальности - Синара

- 30 января 2023, 18:39

- |

В новой стратегии Аэрофлот ставит целью достичь 50%-ной доли рынка к 2030 г. Целевой размер парка теперь не 600 воздушных судов в 2028 г., а 500 в 2030 г. Компания ожидает, что 70% ее парка будет судами российского производства. К 2030 г. Аэрофлот рассчитывает достичь пассажиропотока в 65 млн чел., что на 50% ниже по сравнению с целью предыдущей стратегией в 2028 г. В текущем году авиаперевозчик ожидает 7%-ного роста показателя в годовом сопоставлении до 43,5 млн пасс.Тайц Матвей

ИБ «Синара»

На текущий момент в парке Аэрофлота 354 самолета, включая 78 SSJ-100. В следующие семь лет компания планирует получить 339 российских самолетов, включая 89 «суперджетов», 210 МС-21 и 40 Ту-214. Неясно, станет ли получать отечественные самолеты Победа и изменит ли она бизнес-модель. Первые самолеты SSJ-100 полностью российского производства ожидаются к поставке в декабре 2023 г., но контракты, имеющие обязательную силу, еще не подписаны. Авиакомпания планирует получить 6 самолетов МС-21 к концу 2024 г. Аэрофлот может увеличить долю зарубежных ВС в своем парке и, соответственно, увеличить долю рынка в большей мере, чем предполагается новой стратегией.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал