страхование

Три способа заработать в страховом бизнесе

- 03 марта 2020, 01:33

- |

ПЕРВЫЙ СПОСОБ- это самый низкодоходный, но и самый безопасный. Этот метод практически всегда в 95% случаев и очень быстро.

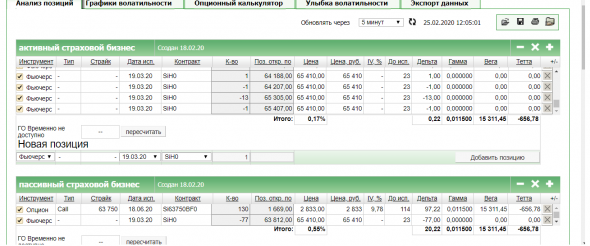

Мы просто под залог наших денег открываем две позиции в то время, когда есть большой шум на рынке или неясная экономическая ситуация. См. рисунок.

Откроем, к примеру, фунт против доллара или доллара против рубля.

В этой ситуации, мы можем при депозите в 130000 рублей, к примеру:

...1. купить 130 страховок от роста доллара против рубля выше 63750 рублей

....2. продать 77 фьючерсов по 63812

Первая позиция истекает 18.06.20-го, а вторая 19.03.20

Теперь, при малейшем удорожании первой позиции на 40 копеек или более (с 63812 до 63852) или удешевлении на 40 копеек- мы должны уравнивать силу (дельту) между двумя позициями каждые 5 или 10 минут. Это и приносит доход

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Прибыльный страховой бизнес на дому

- 25 февраля 2020, 12:14

- |

( Читать дальше )

активный страховой бизнес без знаний

- 15 февраля 2020, 00:43

- |

Суть проста- берем текущую реальность, когда заметил, что долларрубль (далее- сишка) имеет на сроке 19.03.20 айви- около 9%… Покупаем 75 фьючерсов по 63696 и 164 путов 63500 по 608 рублей… Работа нудная, но простая и прибыльная. Если итоговая дельта (красное) разнится на 1, то продаем один фьючерс… или, если -1, то покупаем один фьючерс

Природа- вы просто покупаете какой-то актив, например, акции и страхуете их полностью. Пример, купили 75 фьючерсов (обязательство с расчетом в оговоренном будущем) на 50 лучших акций России и полностью их страхуете. Тут пример с долларами и рублями. Возьму цены отсюда- купили 75 фьючерсов долларрубля по 63696 и дельта у этой позиции 75… Надо застраховать, что доллар против рубля падать не будет. Покупаем 164 страховки пут 63500 по 608 рублей. У такой позиции дельта (-75) и это значит, что у нас дельта на конкретный момент равна нулю или меньше 1/-1… Мы до 19.03.20- го застраховали свои доллары. Каждые пять минут смотрим, а не изменились ли наши риски через дельту. Если доллар подорожал на одну дельту и дельта показывает — 1, то мы продаем один фьючерс. Если фьючерс подешевел на одну дельту и видим “-1”, то покупаем один фьючерс. Активный страховой бизнес

( Читать дальше )

Bittrex застраховала криптоактивы пользователей на $300 млн!!!

- 31 января 2020, 14:01

- |

Американская криптовалютная биржа Bittrex застраховала на $300 млн криптоактивы своих клиентов, располагающиеся на холодных кошельках.

Американская криптовалютная биржа Bittrex застраховала на $300 млн криптоактивы своих клиентов, располагающиеся на холодных кошельках.«Согласно условиям договора, страховка покрывает до $300 млн в случае кражи криптоактивов извне или внутреннего тайного сговора», — говорится в пресс-релизе, который был опубликован в среду.

Страховщиком выступила компания Arch Syndicate 2012, которая работает на крупнейшем рынке страхования Lloyd’s of London. Посредником между Bittrex и Arch Syndicate 2012 выступила компания Marsh, ведущий мировой страховой брокер и консультант по рискам.

( Читать дальше )

Население кредитует страховщиков под минус 85% годовых

- 29 января 2020, 16:26

- |

В 2018 году он вернулся в Россию, чтобы изменить страховой рынок. Он считает, что российские страховые компании предоставляют некачественные услуги: выплачивают в среднем 15% от собранных средств, а чтобы получить деньги, требуется несколько месяцев и много документов.

То есть средний клиент Российских страховых по сути кредитует их под минус 85% годовых, да ещё и бегает несколько месяцев за/c бумажками.

( Читать дальше )

Как сберечь Удачу в торгах. Страхование психологических рисков.

- 05 января 2020, 11:43

- |

Большую часть написанного ниже успешный трейдер знает. Я лишь собрал в кучу, пропустил через свой опыт и кратко структурировал для удобства.

Итак,

Добрый день, уважаемые лучшие умы. Биржа- это турнир по миксфайту международного класса. Бои идут круглосуточно, круглый год. Тот, кто «выходит на ринг» так зарабатывать деньги, всегда на 250% уверен в себе. Уверен в себе больше, чем в любом другом- иначе бы не вышел.

Это, пожалуй, самая смешная хохма: говорить о взаимодействии таких людей с психологом. Это очень смешно. И правда, будет сидеть какая–нибудь симпатичная тетенька или, еще хуже, умноватый дяденька, понимающе-сочувственно смотреть Вам в глаза, слегка кивать, «оказывая вам эмоциональную поддержку» и ничего не понимать из того, что Вы говорите про рынок:

У Вас работает ТС, но проскальзывания сводят на нет норму прибыли или заводят в убыток. Брокер не вывел деньги, а Вам уже по плану вновь торговать. У Вас просадок в открытых сделках- ошиблись, сделку не закрыли, но именно сейчас выкуплены все ожидания, и наступила та самая точка на вход, а рабочий объем депозита уже выбран, и ТС не позволяет идти на этот дополнительный риск. И что делать: смотреть, как зарабатывают другие, как большой мешок хлопнул по рынку, создав себе эксклюзив еще минус 20 пунктов, и рынок шарашит еще вниз (или вверх), и надо входить, но вы уже в просадке… Да много всего еще.

( Читать дальше )

мысли о трейдинге(навеяно постом Рената Валеева))

- 20 ноября 2019, 22:25

- |

… тот кто приходит на рынок работать… тот зарабатывает… для меня трейдинг прежде всего инвестиции… и страхование своих инвестиций… и такой подход к рынку я бы сравнил с игрой в шахматы… где уже многое зависит от твоих знаний и умений просчитывать свои ходы на несколько шагов вперёд… как то так..)

Перееду в Москву и куплю Хаммер

- 09 октября 2019, 23:23

- |

Власти РФ будут делать все для того, чтобы жить на селе было также комфортно, как в городе, для этого со следующего года в России стартует новая госпрограмма по благоустройству сельских территорий, заявил премьер-министр РФ Дмитрий Медведев.

«Со следующего года стартует новая государственная программа, в которой мы продолжаем строить жилье, дороги, проводить газ, воду, благоустраивать сельские территории — в общем, стараться делать все, чтобы на селе жить было не менее комфортно, чем в городе, хотя это и требует больших затрат и серьезных усилий», — сказал Медведев на открытии агропромышленного форума «Золотая осень».

Как нельзя кстати сегодня он это заявил. На днях оформил страховку на машину. Несмотря на ежегодную скидку 5% от цены полиса за безаварийное вождение, в этом году я снова заплатил больше, чем в предыдущем. Переплата составила более 10%. Вроде как говорили, что тарифный коридор расширяют в обе стороны, и для безаварийных со стажем цена снизится, но шиш, он и в Африке шиш. Тут часто обсуждают автовопрос… какую тачку выбрать, сколько должна стоить от зарплаты… Я для себя этот вопрос решил. Это будет Хаммер. Перефразируя Марию-Антуанетту, если не хватает денег на 1,6л (120), покупай 6,0л (390)… А послушаешь Премьера и хочется уехать из комфорта в резиновую, ведь:

( Читать дальше )

Экономические последствия ураганов

- 30 августа 2019, 20:53

- |

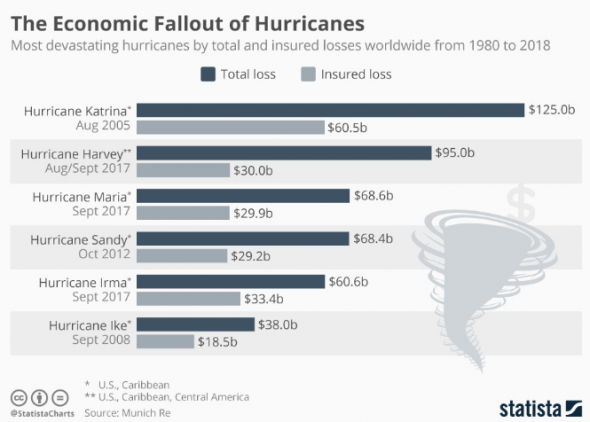

Ураганы могут вызвать ошеломляющее количество человеческих потерь, а также экономические трудности для пострадавших. Общие денежные потери обычно превышают страховые потери в случае ураганов, как показывает наш график с данными из Munich Re.

Из общей суммы ущерба в 125 миллиардов долларов США, вызванного ураганом «Катрина», который был самым сильным штормом в списке страховщиков, в 2005 году лишь более 60 миллиардов долларов были застрахованными убытками. Это соотношение хуже для урагана «Харви», который опустошил части США, Карибского бассейна и Центральной Америки в 2017 году. Здесь была застрахована только треть, 30 миллиардов долларов США из 95 миллиардов долларов США.

Рассматривая исключительно страховые убытки, ураганы и торнадо нанесли примерно одинаковый ущерб в период между 1997 и 2016 годами в США.

Хотя штормы, обрушивающиеся на тихоокеанское побережье Юго-Восточной Азии, называемые тайфунами, также являются жестокими, данные, предоставленные Munich Re, указывают на то, что потери, вызванные тайфунами, были меньше, чем потери, вызванные ураганами с 1980 года, в то время как показатели страхования в регионе еще хуже.

( Читать дальше )

Лицензии для инвестиционной деятельности

- 07 августа 2019, 16:00

- |

Помогите плиз, разобраться в ситуации. Ест некая компания, которая осуществляет страховые услуги в России. Среди прочих, имеются и услуги по инвестициям, а именно, услуги по структурным продуктам. Внутри этих продуктов — бумаги разных эмитентов, в том числе, зарубежных. Я затруднился, должна ли эта компания иметь соответствующие лицензии от ЦБ на такую деятельность? Потому что на сайте есть только лицензии на страховую деятельность, а не на брокерскую. Может там и бумаг никаких нет, а чисто как параметры, которые сравнивают с барьером...

Почему спрашиваю, мою знакомую окучивает человек-продажник оттуда, я ее отговорил, но вот в качестве своего железобетонного аргумента о лицензии не совсем уверен.

Спасибо заранее.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал