страх

Страх на фондовом рынке

- 08 февраля 2016, 20:38

- |

Читаю последние блоги наших уважаемых смартлабовцев — все в панике. И это хорошо, как индикатор. Проанализировав свое внутренне состояние, и почувствовав, что мне «сыкотно» — я понял, что верхи по валюте близки. Но когда еще и Вася Олейник подключился со своей статьей (Вася, без обид, я тебя уважаю) — тут уже верный признак — нужно шортить. Для меня это значит, что за неделю — две можно 50 тыр — соточку по легкому срубить, не пялясь в монитор. Плечо в 30% от депозита позволяет спокойно пересидеть возможную просадку. Сделал сделку по евро. Я подозревал, что в отсутствие Китая на рынке будет движуха. Как в воду глядел. Возможно не досидел, но уровни больно хорошие. Это мои любимые сделки, они называются «Не интрадей» ))). Сделку прилагаю, как закрою — сообщу. Всем профитов!

- комментировать

- ★1

- Комментарии ( 2 )

Что Делать?

- 02 февраля 2016, 02:01

- |

Когда страшно… и никто не верит и не поддержит тебя. Если сдашься — никто не увидит твоего провала, это никого не волнует. Ты никому не нужен со своими страхами и сомнениями. Им это не интересно.

Делай то, что делать не хочется… Ведь никто за тебя этого не сделает… Никому ничего не доказывай… У тебя только один враг.

Это ты.

Что такое страх и с чем его едят? И вообще как влияют смертные грехи на торговлю?

- 05 ноября 2015, 14:42

- |

Как я резал убытки...

- 30 сентября 2015, 06:49

- |

ПРЕДЫСТОРИЯ

«Убыткам нельзя давать разрастаться, убытки надо резать » — примерно с этих фраз началось мое знакомство с рынком. И я этому благодарен, хотя на начальном этапе мне это не очень-то и помогло, т.к. пару депозитов я все-таки умудрился слить (слава богу они были мизерные, не начинать с крупняка догада у меня сработала). Прочитав несколько книг и просмотрев довольно большое количество записей в интернете, я увидел, что каждый воспринимает убытки по-своему. Дабы не впасть в тильт или не разбить с психу монитор, некоторые (чтобы успокоить свое ЭГО) воспринимают убытки как вынужденные расходы, как то квартплата, проезд и т.п. Те же кто говорит, что трейдинг – это бизнес (и я с этим полностью согласен) считают убытки расходами необходимыми для закупки товара, оплаты рекламы, обучение персонала и все в этом духе.

Мне понравилось сравнение, которое привел Джеред Тендлер в своей книге «Игры Разума». Представьте, что вас предупредили о том, что сегодня будет дождь и вы выходите на улицу, а там реально дождь. Ну и какого фига психовать, вас же предупредили. Возьмите зонт – обрежьте убытки, поставьте СТОП. Мы не в силах остановить дождь. Не взяли зонт (не поставили стоп) – промкли, заболели, сдохли (слили депозит) и именно сдохли, а не умерли, потому что вас предупредили, а вам нас… ать. Некоторые работают через проп-компании, потому что не могут себя контролировать и признали это. Молодцы, орден им за честность перед самим собой. Пусть теперь компания бегает за ними с зонтиками.

( Читать дальше )

ЛЧИ 2015 : Хватит стонать и причитать......

- 16 сентября 2015, 22:26

- |

Заметка : Не пришей кобыле хвост или корреляция РИ и страшилок.

- 19 августа 2015, 17:16

- |

На рынке никогда нет определённости. Всегда в той или иной степени присутствует риск, разница лишь в его уровне. Существует множество методов измерения риска, каждый из которых имеет свои плюсы и минусы и ни один из них не является универсальным и чётко дающим оценку риска в текущей ситуации.

Существуют также разные мнения использования уровня риска. Одни утверждают, чем больше явный потенциальный риск(много страшилок), тем выше вероятность что рынок будет расти, а не снижаться, так как страх неотъемлемая составляющая у «дна». Другие же утверждают чем страшней, тем меньше потенциал рынка, так как никто не покупает, все боятся рисковать и спроса на активы нет. И те и другие по своему правы.

И, если перефразировать классика, риск – штука индивидуальная. И каждый сам для себя определяет его меру перед тем как войти в сделку, разница лишь в том, что тот кто определяет правильно тот достигает успеха, а иной терпит фиаско.

А как действуют инвестиционные фонды, где решение коллективное? Наверняка стараются учитывать совокупность множества факторов риска, там есть в штате и экономисты и математики пытающиеся строить математические модели(а значит рациональные модели) для оценки иррационального рынка.

( Читать дальше )

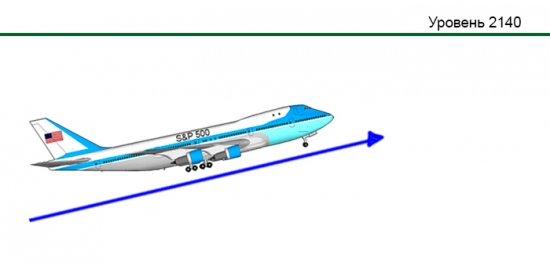

Индекс S&P 500 взлетит до уровня 2140

- 13 июля 2015, 18:20

- |

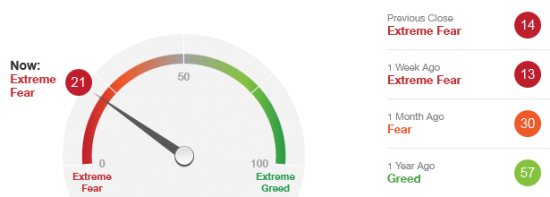

Для начала снова абстрагируемся от всех фундаментальных и технических данных и посмотрим на рыночные настроения. Если взглянуть на индекс страха и жадности “Fear & Greed Index”. То мы увидим, что страх находиться на экстремальной отметке (Extreme Fear).

( Читать дальше )

Михаил Давыдов, масоны и сверхискуственный интеллект. 2030 год

- 12 июля 2015, 10:46

- |

Наверное большинство читало пост человека, с красивой и романтичной русской фамилией Давыдов. Может быть это просто ник, как в старом анекдоте: «смотри Свинопуленко, як смешна фамилия — Шо пен». Конечно, манера подачи оставляет желать лучшего, сложно доказать что-то человеку, который считает, что самые важные в жизни технологии это ipad, что путь к процветанию лежит через наращивание пассивов (долгов), а все кому не нравится западная политика и западные ценности должны отказаться от интернета и компьютеров. Но сегодня утром я ехал и слушал в машине музыку и там была забавная фраза, а именно: «ты думаешь, что думаешь, а думаешь ли ты?». Я сразу вспомнил Михаила, объемные тексты, графики, цифры, а все мимо. И тут я понял одну простую вещь, он жертва либеральной пропаганды. Не знаю сколько ему лет, но если ему меньше 25 — то я бы сказал «забей, со временем поймешь», а если больше — то точно жертва. У человека просто дикий страх, который он маскирует агрессией по отношению к своей родине, это просто не укладывается ни в какие логические рамки — пытаться унизить, растоптать единственное, что у тебя есть. Страх заставляет действовать людей иррационально, если с детства тебе преподносят, что якобы твоя страна всегда догоняющая, что ты второго сорта, и что ты не относишься к цивилизованным странам, то далеко не все смогут выдержать такое давление. И вроде бы ты поверил в это, и вроде бы живешь в самоуничижении, и вроде бы потерял веру в себя и в людей, и появляются такие же друзья, и вроде это даже удобно — вроде не за что не отвечаешь, даже за себя, Путин во всем виноват, в общем как-то существуешь… привык… и тут вдруг… БАХ… нарушается привычный порядок, люди вокруг начинают поднимать голову, гордо заявляют «мы русские, нам чужди эти европейские ценности, пошли вон»… УЖАС… как же можно так дерзко с этими небожителями из «цивилизованных» стран, как же можно просто так посылать? Приходит страх, который проявляется в иррациональном поведении и доводах. Михаил, скажем страху «НЕТ», можно жить иначе, Россия на правильно пути и Вам очень повезло, что Вы гражданин России — не бойтесь, за более чем 1000 лет мы уже много раз решали проблемы гораздо серьезнее, всегда, без исключения.

( Читать дальше )

Страшно? Значит самое время покупать? А вы уверены, что - страшно?

- 07 июля 2015, 21:00

- |

Меня всегда умиляют конттрендовики, которые уговаривают себя и других, что именно тогда, когда они надумали покупать, у всех остальных поджилки дрожат купить. Не. У всех конттрендовиков в это время руки потеют от нетерпения, азарта и желания втариться. А трендовиков это время страх одолевает не покупки, а продажи — как следствия необходимости закрывать предыдущий лонг или открывать шорт.

Покупать дёшево и продавать дорого не боится никто и никогда. Все боятся покупать дорого и продавать дёшево. Но даже боясь, трендовики там это делают. На локальных экстремумах. А контртрендовики там делают обратное. И только время показывает, кто из них боялся зря.

И даже когда вам реально страшно, может быть страшно только вам, а остальные просто тупо, но эффективно делают свою работу?

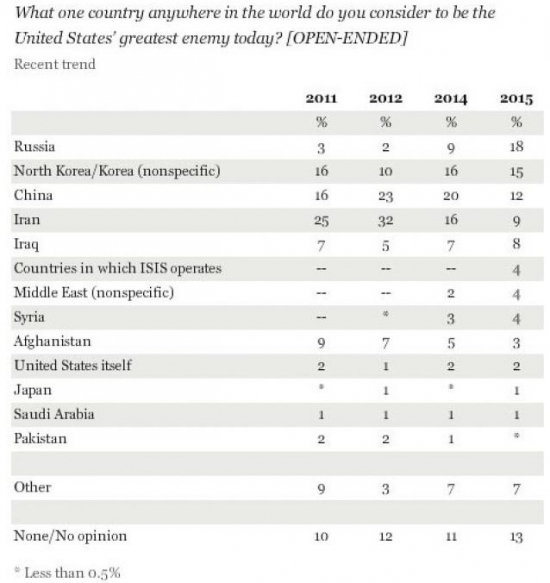

СТРАХ - антидрайвер и возможности для инвестиций

- 27 мая 2015, 22:14

- |

Когда грохочут пушки и льётся на улице кровь, что нужно делать? Правильно — набраться смелости, терпения и вперёд, господа. НО! С головой!

Оригинал: http://www.gallup.com/poll/181568/americans-increasingly-russia-threat-top-enemy.aspx?utm_source=alert&utm_medium=email&utm_content=morelink&utm_campaign=syndication

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал