SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

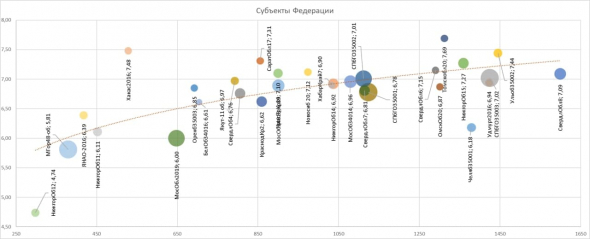

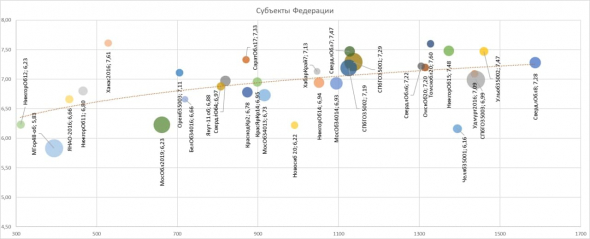

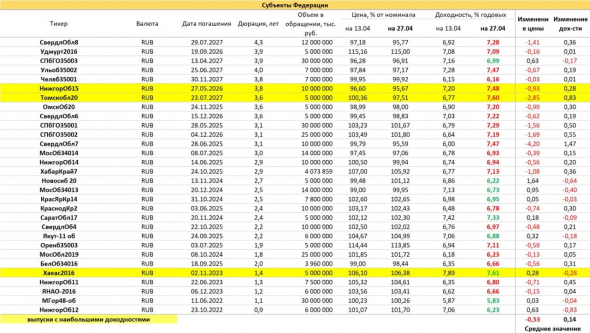

субфеды

PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон. Рынок в напряжении и рынок, думаю, подешевеет

- 08 сентября 2021, 06:52

- |

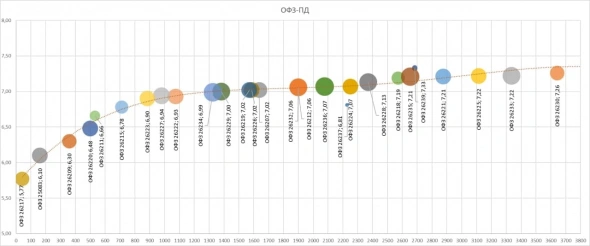

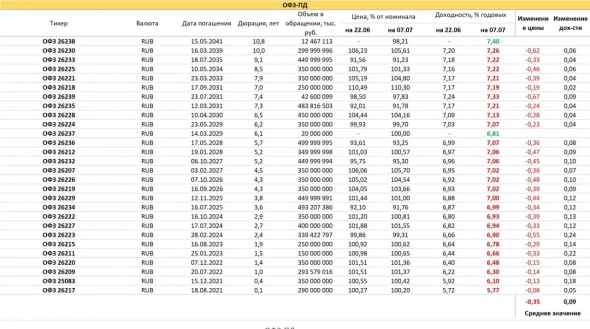

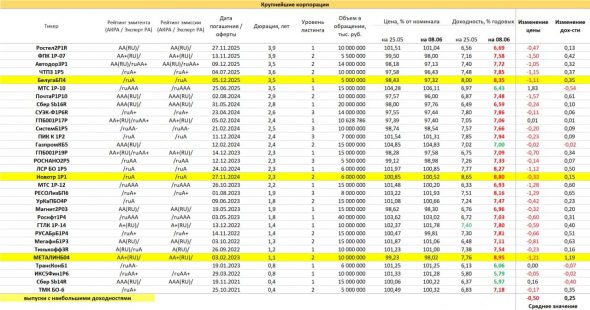

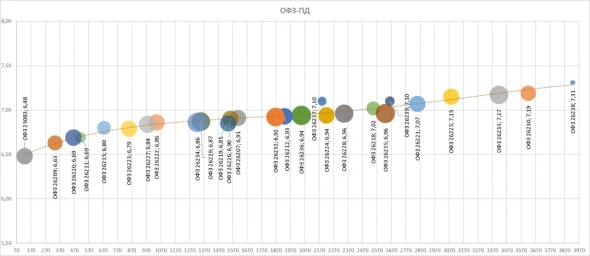

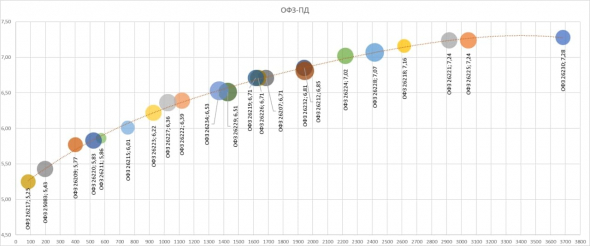

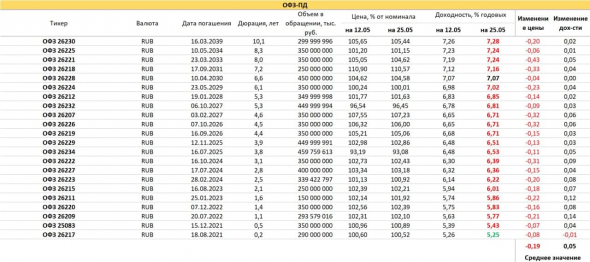

Рынок облигаций в напряжении. В ОФЗ очевидно ожидание роста ключевой ставки в эту пятницу. Средняя часть кривой доходности балансирует в районе 6,8-6,9%. При этом хвост этой кривой, длинные выпуски, все более отклоняется вверх, вероятно, в предположении, что ставка со временем окажется вблизи 7% или превысит это значение. Выше 7% ушли все выпуски региональных облигаций. Там же – основная часть корпоративных облигаций первого эшелона.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон. Жду котировки ниже

- 26 августа 2021, 06:46

- |

PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон. Плоские кривые доходностей - это риск.

- 11 августа 2021, 07:02

- |

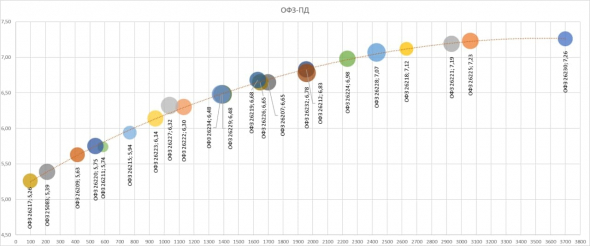

Давно не обновляли мониторинг облигационных доходностей. Казалось бы, с последнего их среза 21 июля ни в ОФЗ и облигациях регионов, ни в первом корпоративном эшелоне серьезных изменений не произошло. Более-менее заметное снижение доходностей только в субфедах, около 0,15%. ОФЗ и корпоративные бумаги, в среднем, топчутся на месте.

( Читать дальше )

PRObondsмонитор. Цены ОФЗ выросли, субфеды под давлением. Впереди - решение по ключевой ставке

- 22 июля 2021, 06:50

- |

PRObondsмонитор. Доходности ОФЗ снизились, доходности региональных облигаций выравниваются

- 23 июня 2021, 06:15

- |

PRObondsмонитор. Первый эшелон и облигации регионов. Под давлением инфляции и ключевой ставки

- 09 июня 2021, 06:33

- |

PRObondsмонитор. Доходности ОФЗ, субфедов, первого корпоративного эшелона, ВДО

- 26 мая 2021, 06:25

- |

2 недели назад, в тогдашнем срезе облигационных доходностей писал, что доходности эти, в общем, остановили рост. Однако за эти две недели доходности всех секторов рублевых облигаций выросли. Особенно заметно – у субфедов и в высокодоходном сегменте.

( Читать дальше )

PRObondsмонитор. Субфеды. 7-7,5%+ интересны сами по себе

- 29 апреля 2021, 06:28

- |

В противоположность госбумагам облигации регионов снижались в цене. Это соответствует общерыночной динамике, в корпоративном секторе облигаций то же. И корпоративные облигации, и субфеды движутся инерционно в сравнении с ОФЗ. Последние уже остановились в своем снижении, отстающие первый корпоративный эшелон и региональные облигации еще снижаются. Думаю, и субфеды стабилизируются. Аргументация не оригинальна: замедление роста инфляции, предсказуемость динамики ключевой ставки и уже просевший рубль. Однако не ждал бы спекулятивного интереса к сектору и, соответственного, спекулятивного же роста котировок. Хотя бумаги с доходностями выше 7%, а то и 7,5% при весьма коротких сроках до погашения интересны сами по себе, и без спекуляций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал