субфеды

PRObondsмонитор. Ажиотаж или паника в ОФЗ. Инерция корпоративных бумаг. Неожиданная стойкость ВДО

- 24 марта 2021, 07:06

- |

PRObondsмонитор. Облигации субъектов федерации и первый корпоративный эшелон. Соревнование с инфляцией

- 04 марта 2021, 07:00

- |

PRObondsмонитор. ОФЗ и субфеды. Российский госдолг интересен к покупке

- 05 февраля 2021, 06:49

- |

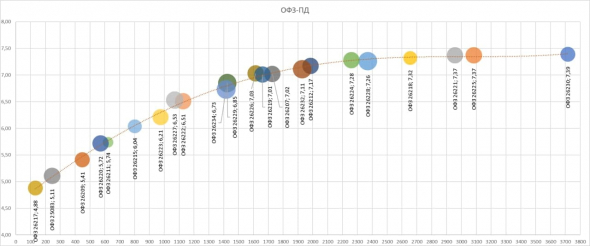

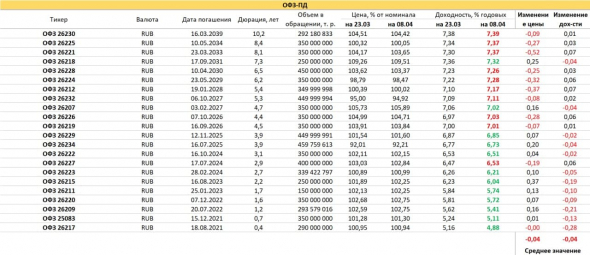

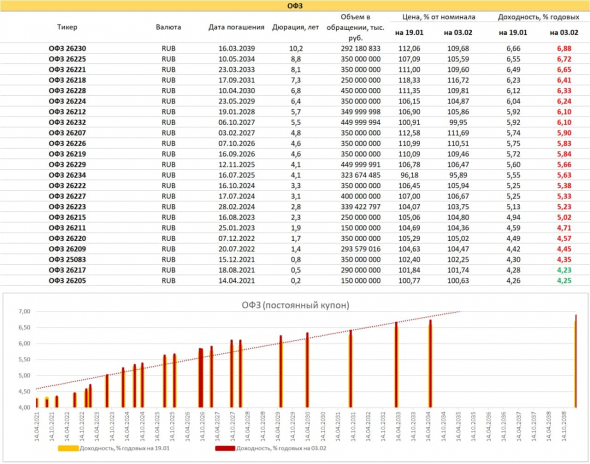

Доходности ОФЗ на экстремумах: так 10-летние бумаги превышают ключевую ставку на 2%. Даже над инфляцией (в декабре 4,9%) это превышение вполне заметно. Причем их рост (снижение цен) – тенденция уже 8,5 месяцев. Первым стимулом к коррекции ОФЗ можно назвать не волне удачное снижение ключевой ставки до 4,25%, последним – арест А. Навального и связанные с ним беспорядки.

Из положительного рынок не учитывает рост цен на нефть и стабилизацию рубля. Последний способен на укрепление.

С учетом накопленных негативных факторов и еще не отработанных положительных, думаю, ОФЗ вблизи своих локальных ценовых минимумов и к покупке интересны. Основной риск – инфляционный, и нельзя сказать, что он преодолен. Значительный отрезок кривой доходности сегодня до актуальной инфляции не дотягивает. Поэтому покупка «длинных» бумаг в расчете на рост их котировок может представлять интерес в первую очередь в качестве спекулятивной сделки.

( Читать дальше )

Probondsмонитор. Доходности ОФЗ, субфедов, первого корпоративного эшелона выросли, цены заметно упали

- 20 января 2021, 06:35

- |

Начало года выдалось удачным не для всех фондовых активов. Цены широкого спектра рублевых облигаций упали, причем на стабильном курсе нацвалюты. 2 недели назад писал о рискованности предыдущей волны облигационного роста. Правда, не ждал, что он сменится падением так быстро. В итоге, за последнюю пару недель ОФЗ в среднем потеряли 1,2% от цены (десятилетние бумаги — 2%), субфеды и первый корпоративный эшелон – около 0,7%. Надо сказать, наименьшие потери понес высокодоходный облигационный сегмент, средняя ценовой минус менее 0,5% (для бумаг, входящих в портфели PRObonds, он еще меньше, около 0,4%). О ВДО – отдельный материал завтра.

( Читать дальше )

PRObondsмонитор. Доходности ОФЗ, региональных облигаций, первого корпоративного эшелона

- 08 января 2021, 06:39

- |

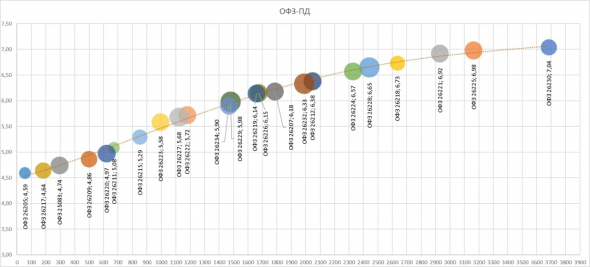

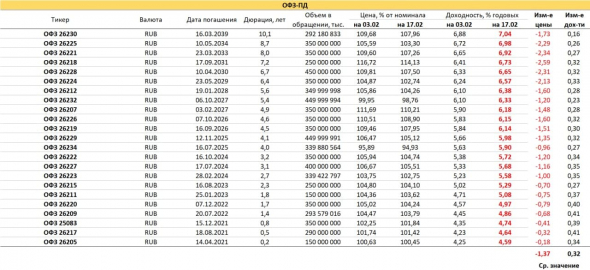

Первое, что бросается в глаза, при беглом взгляде на таблицу облигаций федерального займа – уход доходностей коротких выпусков ниже значения ключевой ставки (4,25%). Разница в доходностях коротких и длинных бумаг достигла или превысила 2% годовых. Что создает практическую ситуацию для покупки вторых. Будет интересный прецедент, если Банк России на общем положительном для рынков фоне все-таки снизит ставку до 4,0%. В общем, есть настрой на подъем. Хотя в ситуации низких доходностей при росте денежной массы, чем выше заберемся, тем больнее будет падать. Отследить момент разворота растущего рынка (в частности, и рынка ОФЗ) не так сложно, как кажется. Когда к Вам начинает приходить уверенность, что всё плохое позади, а причины для снижения рынка находятся с натяжкой, вот этот момент. Пока он не наступил.

( Читать дальше )

PRObondsмонитор. Доходности облигаций субъектов федерации и корпоративных облигаций первого эшелона

- 23 декабря 2020, 07:54

- |

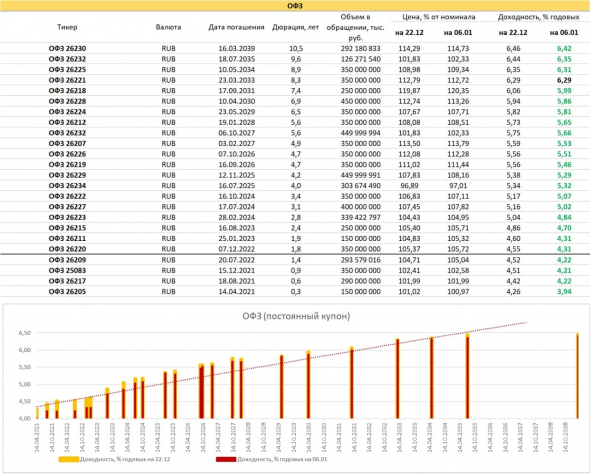

Интересно, что в секторе облигаций регионов роста доходностей нет (в ОФЗ доходности за 2 недели выросли в среднем на 0,15% годовых). Хотя субфеды как были крайне далеки от ОФЗ по масштабу и ликвидности, так и остались. В некотором смысле выгода от невостребованности. Продолжаю относиться к субфедеральным бумагам как к аналогу федерального долга, но с большей доходностью, меньшей ликвидностью и прозрачностью и меньшей волатильностью.

Первый эшелон корпоративных облигаций тоже стабилен, доходности традиционно чуть проигрывают субфедеральным. Наиболее высоки они для лизинга и строительной отрасли. Снова отдам предпочтение субфедам, все-таки это форма госдолга. Корпоративные облигации, с трудом покрывающие инфляцию, если, вообще, её покрывающие, несут больший риск просадки. А поскольку в отличие от ОФЗ они до сих пор этого риска счастливо избегали, риск накапливают.

( Читать дальше )

PRObondsмонитор. Доходности ОФЗ, субфедов, первого эшелона корпоративных облигаций, ВДО

- 08 декабря 2020, 07:45

- |

За 3 недели с момента последнего наблюдения изменений в котировках ОФЗ – минимум. Публичный госдолг зафиксировался на относительно высоких отметках доходностей для большей части их кривой. Два противоположных процесса обеспечивают ценовую стабильность гособлигаций: общий рост фондового рынка и растущая же инфляция. Рост фондового рынка может продолжиться еще в течение нескольких недель. Но инфляционное давление оценивал бы как более важное. В ноябре официальная инфляция превысила таргет Банка России (4%) и достигла 4,42% годовых. В декабре, судя по динамике последних месяцев, способна преодолеть 4,6%. В такой обстановке фондовая коррекция, которая однажды произойдет, вероятно, спровоцирует коррекцию и в ОФЗ. Покупка длинных бумаг, как и прежде, вряд ли оправдывает риск: выигрыш на росте тела бумаг более иллюзорен, чем проигрыш.

( Читать дальше )

PRObondsмонитор. ОФЗ, субфеды, корпоративные облигации. 4,5-7% более-менее разумной рублевой доходности

- 20 ноября 2020, 08:07

- |

Банк России не исключает дальнейшего понижение ключевой ставки (сейчас 4,25%). Ставки депозитов, инфляция, доходности ОФЗ, фактически, исключают такую возможность. Вся кривая доходности ОФЗ дает премию к ключевой ставке. И даже заметный рост котировок госбумаг в ноябре расклада не изменил.

Что касается самого роста котировок, я и не ждал его, и не исключал (бумаги падали с апреля). Но дальше, похоже, будем иметь дело с их боковой динамикой, либо новой, но меньше предыдущей, коррекцией. Факторы давления – инфляция, которая пока не замедляется (уровень октября 3,99%), в дальнейшем еще и вероятное снижение иностранных фондовых рыков. Фактор поддержки – просевший рубль. Как бы ни складывались события, рубль слишком много потерял и становится более устойчивым. Что положительно для ОФЗ.

Баланс факторов должен стабилизировать доходности госбумаг. Игра на длинном конце сродни подбрасыванию монетки. Максимум предсказуемой доходности – 4,5-5% годовых на бумагах 2-х – 4-х лет до погашения.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал