тактика адверза

Сбер...

- 23 сентября 2019, 19:00

- |

и отработка Сценариев и Протоформ Эксперта ТА :

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

Собрался на отдых? Посмотри акции туроператора!

- 23 сентября 2019, 09:03

- |

Здравствуйте, коллеги!

Печальная новость.

По Sky News сегодня такая картинка:

Thomas Cook has collapsed after last-minute negotiations aimed at saving the 178-year-old holiday firm failed.

В первых строфах стихотворного памфлета Маршака «Мистер Твистер» дается описание деятельности туристической компании Томаса Кука:

Есть за границей контора Кука.

Если вас одолеет скука

И вы захотите увидеть мир -

Остров Таити, Париж и Памир, -

Кук для вас в одну минуту

На корабле приготовит каюту,

Или прикажет подать самолёт,

Или верблюда за вами пришлёт,

Даст вам комнату в лучшем отеле,

Тёплую ванну и завтрак в постели.

Горы и недра, север и юг,

Пальмы и кедры покажет вам Кук…

С. Маршак «Мистер Твистер»

( Читать дальше )

Казаньоргсинтез: префы - внучатая племянница обычки

- 22 сентября 2019, 09:45

- |

Есть такая интересная компания Казаньоргсинтез, выпускающая в основном различного вида полиэтилены, входящая в группу ТАИФ. Компания тратит на выплату дивидендов не менее 70% от ЧП и при этом при выручке в 2 раза меньше чем в НКНХ имеет сопоставимую с НКНХ прибыль в районе 20 млрд. руб.

Компании посвящена отдельная ветка на mfd, в которой одним из центральных топиков является конвертация префы в обычку.

Не знаю всей подоплеки, но, вероятно, тема возникла в том числе и из-за п.7.3 Устава:

7.3. Привилегированные акции Общества могут конвертироваться в обыкновенные акции Общества. Решение о конвертации акций принимается Советом директоров Общества по требованию акционеров — их владельцев.

Не ставлю цели обсуждать глубоко применимо ли это к размещенным префам. Отмечу лишь, что в Уставе и в Решении о выпуске привилегированных акций в объеме 118, хх млн. шт. путем их распределения (при увеличении УК за счет добавочного капитала, образованного от переоценки активов) прав у текущих префов требовать их конвертации в обычку нет, поэтому до сих пор такие требования никто и не предъявил. Возможный механизм конвертации текущих префов выглядит как конвертация текущих префов вначале в суперпрефы с правами по конвертации, и далее суперпрефов в обычку. Процесс этот не быстрый

( Читать дальше )

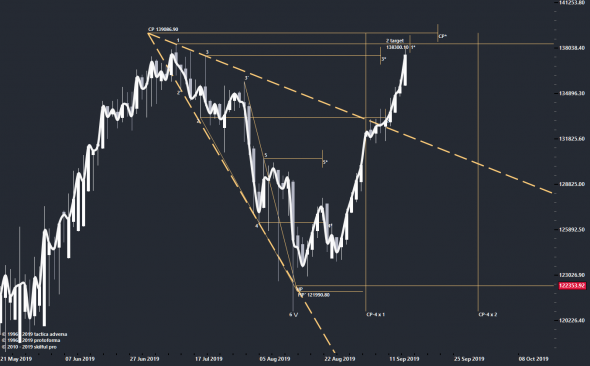

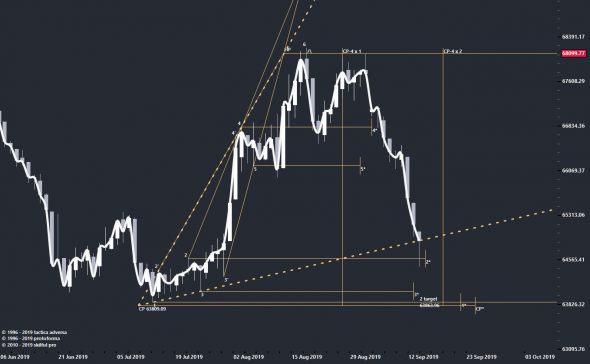

USOIL, модель от начала тренда

- 21 сентября 2019, 12:02

- |

Одной картинкой, построение модели расширения, часовой план:

( Читать дальше )

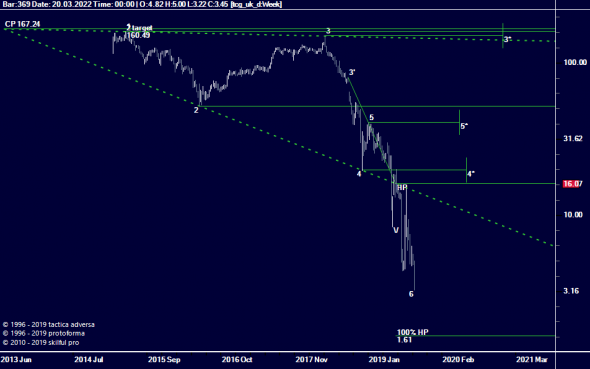

Татнефть преф: растут ли деревья до небес?

- 20 сентября 2019, 08:45

- |

Случай с Татнефть преф наглядно показывает, что таки да, растут!

За чуть более 10 лет рост с октября 2008 рост почти в 42 раза. Но сколько веревочки не виться, обвал все равно неизбежно случится.

На квартальной МР показаны интересные цели: 738 и 882, которые не могут быть не замечены ценой. Префа на вчера закрылась на 680. Всего 8,5% роста от текущих до первой цели.

Впереди держателей Татнефти ждет отсечка 25 сентября на полугодовые дивиденды. С трудом верится, что в оставшееся до отсечки время первая цель будет показана. Вероятнее, что бумага пойдет к высотам после исчерпания коррекции после отсечки.

( Читать дальше )

Диверсификация или профанация? Мнимая эффективность распыления капитала.(2)

- 18 сентября 2019, 20:05

- |

Здравствуйте, коллеги!

Сегодня в топике 2-й пункт саги «О чём молчат портфельные управляющие»

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

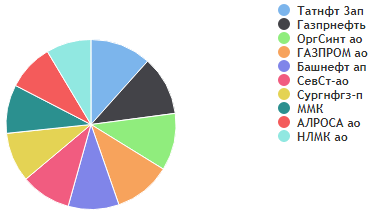

В качестве примера и только примера рассмотрим один из виртуальных портфелей нашего коллеги: ТОП-10, лучшие экспортеры (спасибо ему он за нас проделал работу отбора) и предположим что закончился отчётный период например год (в моём примере портфель собран с равномерным распределением капитала 03.06.2019 ).

( Читать дальше )

Будет ли конвертация Татн преф в обычку?

- 18 сентября 2019, 11:27

- |

За это последнее время топит телега РДВ и давало зуб, что это случится чуть ли не на годовом общем собрании акционеров. Однако ОСА уже прошло и ничего не случилось. с тех пор зазывалы там поумолкли на эту тему и лишь изредка подвякивают

Префы у Татки составляют всего 6,3% от размера УК и у них также, как у НКНХ, есть защитная оговорка в уставе — не ниже дивиденда на обычку. С другой стороны, в уставе есть фиксированный дивиденд на префу — номинальная стоимость х 100. Видно, что никак Татнефти префу не стать аналогом Сургута префы.

Корпоративное управление в Татнефти отличное и дивиденды просто шоколадные

Возникает вопрос для чего там префа вообще нужна? Но если префа все же есть, то есть и вопрос как долго она будет существовать и не собирается ли эмитент переходить на моноакцию? Что покупать в такой ситуации? Или когда перекладываться?

Ниже приведены квартальная и месячная модели пары Татнефть Обычка/Преф. Видно, что шпарит нисходящий тренд вниз с апреля 2009, когда был показан хай 3,47 префки за 1 обычку. Сейчас же обычка наполнена префой на 1,12 всего. Обесценение обычки через призму префы произошло более чем в 3 раза за 10 лет!

( Читать дальше )

О чём молчат портфельные управляющие (1). Бенчмарк, - как способ скрыть свои неудачи.

- 16 сентября 2019, 20:31

- |

На рынке есть успешные и качественные профессионалы своего дела, этот топик не о них.

Рассматривая портфельное инвестирование с позиции, как современных теорий так и здравого смысла я пришёл неутешительным выводам, что деньги вкладчиков часто, как минимум используются не эффективно. Будут рассмотрены следующие вопросы:

1. О чём молчат портфельные управляющие (1). Бенчмарк, — как способ скрыть свои недоработки.

2. О чём молчат портфельные управляющие (2). Диверсификация или профанация? Мнимая эффективность распыления капитала.

3. О чём молчат портфельные управляющие (3). Принцип портфеля от спекулянта до фонда.

Представим ситуацию закончился 2018 год. Вы обычный человек не сведущий в финансах, по условиям выбранный бенчмарк был Dow Jones Transportation Average (DJTA), возможно вы бывший работник этой отрасли и искали что-то с этим связанное, не суть.

Ваш управляющий в конце периода радостно объявляет вам, индекс упал на 14%

( Читать дальше )

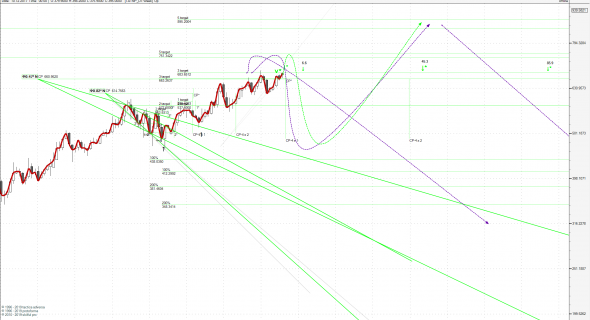

НКНХ: обычка vs. префы

- 15 сентября 2019, 22:03

- |

Очень полезная функция для построения графиков одной акции, измеренной в ценности другой акции. Полезно при принятияи решений для перекладки из одной бумаги в другую.

Ниже приведена серия графиков НКНХ О / НКНХ П

На графиках виден диапазон обычки vs. префы 3,59-0,99. Понятно, что поскольку дивиденд у них одинаковый (в уставе есть защитная оговорка для префдержателей — дивы не ниже обычки, равно и наоборот — для префы установлен фиксированный копеечный дивиденд и никоим образом префа не получит больше обычки), то спред между ними должен со временем снижаться.

Сам спред между обычкой и префой c одинаковым размером дивиденда, когда обычка находится в одних руках, объясним лишь качеством корпоративного управления в эмитенте, иными словами склонны ли хозяева компании кинуть префдержателей?

Выводы сделаны из предположения, что не кинут. Если так, то текущий всплеск обычки к префу ограничен коэффициентами 1,41/1,43 — 1,51. Далее обычка должна начать свой поход к паритету с префой. В особом запале «любви» к обычке последняя запросто может уходить ниже линии 1 — 0,9069 кольнуть может

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал