теханализ

Ri и Br. Взгляд на рынок. Trade Market

- 09 октября 2017, 16:12

- |

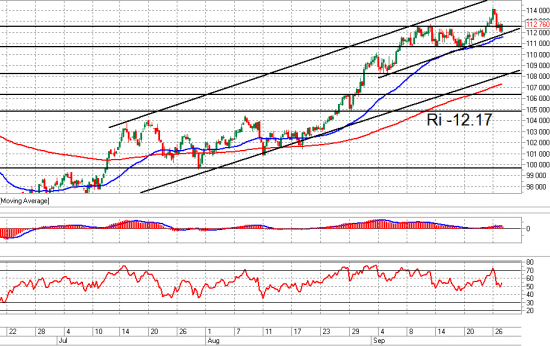

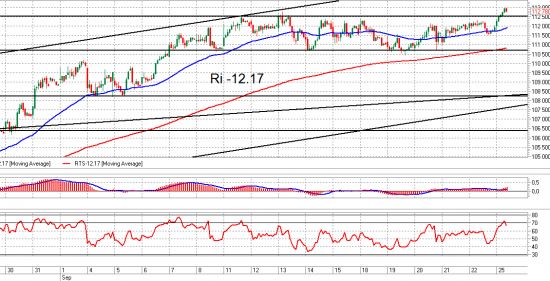

Ri

Коррекционный сценарий, который я описывал в четверг, исполнился в точности, а именно шип на дневном графике от 26 сентября выступал целью плюс минус 500 пунктов, и после отработки цели началось снижение.

Сейчас борьба идёт за важную локальную поддержку 112500 – 112700, и если удастся пройти её вниз, то картина окончательно примет коррекционный характер с потенциалом движения в район 110000 – 111000. До тех же пор вероятна консоладиция в диапазоне 12500 – 13500, от направления выхода из которого, по сути, и будет зависеть формирование дальнейшей картины.

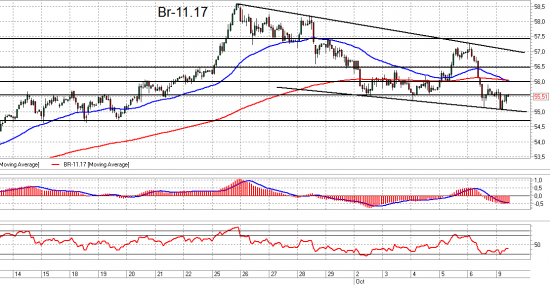

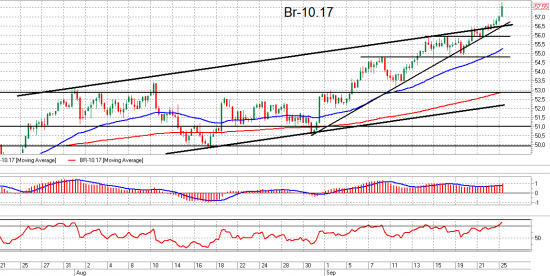

Br

В краткосрочном плане ФРТС фактически повторяет динамику нефти, при этом картина по Brent пока не выглядит падающей. После сентябрьской волны роста наблюдается консолидация в лёгком нисходящем канале с ключевой поддержкой в диапазоне 54,5 – 55.

Пока что я жду развития динамики в канале 55-57, при этом пристально нужно следить за отработкой граничных уровней. Пробои/отскоки можно будет удобно использовать для формирования спекулятивных позиций, т.к. подобные уровни по нефти отрабатываются, как правило, чётко, без ложняков.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Ri и Сбербанк. Взгляд на рынок. Trade Market

- 05 октября 2017, 16:23

- |

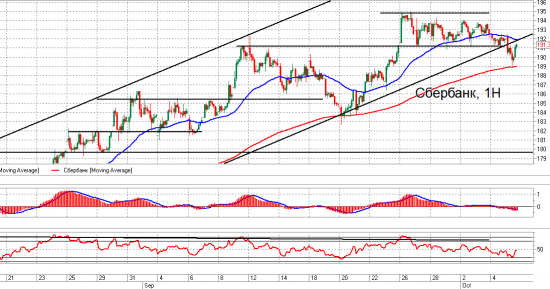

Сбербанк

По Сберу в прошлый раз писал, что пора корректироваться и ключевой диапазон на этом пути 189-190. Сегодня этот диапазон протестировали, давая немного заработать от шорта, и снова отскочили вверх, при этом общая картина остаётся прежней. Возможен ещё один рывок и обновление максимумов, но 40% рост нужно корректировать.

Еще одним сценарием, который стал актуален после формирования сегодняшней дневной свечи (на данный момент) — это выход в боковик, но, надеюсь, до этого не дойдёт.

Таким образом, выше 191,5 – 192 появится техническая возможность для продолжения отскока в сторону 195 с возможностью обновления максимумов, но снижение может возобновиться в любую минуту.

У нас сегодня по Сберу открывался шорт на 190,25, который был закрыт с символическим плюсом в 0,24 рубля на акцию. Скрин с смс рассылкой рекомендаций ниже.

Ri

( Читать дальше )

Кто-нибудь пробовал проверить теханализ на истории?

- 05 октября 2017, 10:49

- |

Что-то я не видел таких исследований. Есть ли они?

Исторические данные то ведь получить не проблема, они в открытом доступе есть.

Si и Ri. Взгляд на рынок. Trade Market

- 04 октября 2017, 16:37

- |

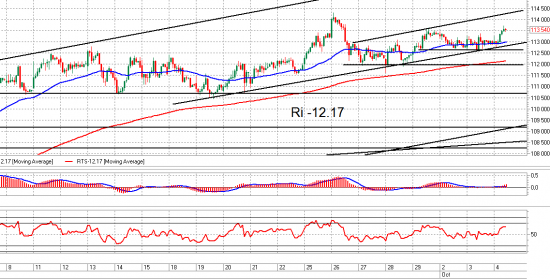

Ri

На рынке пока продолжается штиль, ММВБ наглухо залип в диапазоне 2070 – 2085, однако ФРТС сейчас пытается выйти вверх из своего бокового диапазона, но пока попытка выглядит слабой и основана в основном на укреплении рубля.

Тем не менее, чисто технически сейчас удобно покупать Ri, поскольку стоп можно поставить довольно близко, ниже 113300, а ближайшая цель находится в районе 114500. Так что по соотношению риск/доходность позиция интересная.

Si

Суету сейчас наводит только рубль, демонстрируя сегодня неплохую волатильность и давая заработать на спекулятивных шортах. На 58525 у нас сегодня сработал уровень на шорт, и буквально только что он был закрыт по 58380. Скрин с смс рассылкой ниже.

В целом же Си сидит в боковике ещё глубже, уже целый месяц без каких либо видимых попыток сформировать трендовую историю.

Как я уже говорил в понедельник, среднесрочно по рублю по-прежнему вижу разворот в сторону 60-61, так что игра от шорта только спекулятивная внутри дня. Стратегически более интересны лонги. Ключевая поддержка по-прежнему на 58000 – 58200, в случае пробоя которой возможен пересмотр среднесрочного сценария.

( Читать дальше )

Si, Brent и Сбербанк. Взгляд на рынок. Trade Market

- 02 октября 2017, 16:21

- |

Сбербанк

На протяжении всего восходящего тренда с середины июня Сбербанк продолжает движение с одними и теми же фазами цикличности, а именно: рывок вверх, затем фаза консолидации строго в рамках бокового диапазона и новый рывок вверх с разницей лишь в силе движения и амплитуде колебаний. В данный момент мы наблюдаем фазу консолидации, которая длится уже почти неделю, после роста в прошлый понедельник-вторник. И вот, казалось бы, отличная ситуация, когда можно заработать на Сбере: просто дождаться выхода из боковика вверх, а еще лучше, купить у нижней границы диапазона, НО… с начала этого тренда, а точнее со своего минимума в середине июня, Сбер подорожал уже почти на 40%, и практически всю дорогу на 4-часовом графике рисуется планомерная дивергенция с осцилляторами. При этом, каждая новая вершина тренда всё ближе к предыдущей.

Другими словами, хочу сказать, что пора корректироваться, ребята. Возможно не прям щас, может быть еще одно обновление хаёв мы увидим, но ситуация всё больше клонится к хорошей коррекции с первой целью на 180. Ключевая поддержка сейчас в диапазоне 189-191, в первую очередь следим за ней. Раньше времени не продаём.

( Читать дальше )

ММВБ, Ri и Si. Взгляд на рынок. Trade Market

- 28 сентября 2017, 16:32

- |

Сегодня коротенько

Ri

Вчера писал о формирующейся разворотной формации на дневном графике, пока что эта картина сохраняет актуальность, и, возможно, вскоре усилится еще одним дивером по осцилляторам. Логично, чтобы этот дивер образовался, нужна еще одна волна вверх. Как и прежде, ключевая поддержка на 112000, пока торги проходят выше, разворотная формация будет лишь формироваться.

Si

В прошлый раз писал, что третье тестирование уровня 58500 станет последним, и если его пробьём, то откроется перспектива на верхнюю границу боковика. Сегодня с утра коснулись её с хирургической точностью в районе 59400. В данный момент по рублю очень сложная картина, пилящий боковик немного поднадоел, могу сказать лишь, что возобновить ощутимый рост и выйти из этого боковика вверх Si не сможет без движения в район 58500 или хотя бы консолидации на текущих уровнях. В общем, пока покупки сомнительны, а вот спекулятивные шорты при продолжении снижения актуальны.

( Читать дальше )

Ri и Brent. Взгляд на рынок. Trade Market

- 27 сентября 2017, 15:55

- |

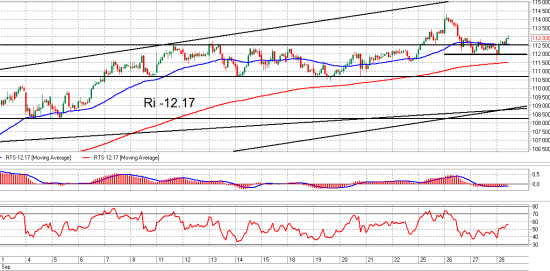

Ri

Интересные качели развиваются на российском рынке, а точнее на максимумах российского рынка, которые коррелируют с движением нефтяных цен. Запаса сил покупателей вчера хватило только на то, чтобы обновить максимумы в начале торгов, после чего отправились тестировать уровень 112000, о чём я говорил в понедельник.

То, что на самостоятельное сколь — либо внятное движение у покупателей таки не хватило мощи – сигнал негативный, как и то, что обновления максимумов были со всех сторон обложены дивергенциями с осцилляторами, что свидетельствовало о слабой силе рынка, особенно, учитывая, что ранее на восходящем тренде этот технический сигнал практически игнорировался, и было понятно, что рынок бычий, а сейчас его проигнорировать не удалось.

На дневном графике по Ri вообще рисуется разворотная формация, в которой очень важно будет, как закроется сегодняшняя свеча. Если день закроется ниже 113500, то актуальным станет среднесрочный разворот, с одной из первых целей в районе 108000. Очень важная поддержка на этом пути – уровень 112000. Не торопитесь шортить, пока торги проходят выше неё.

( Читать дальше )

Ri и Si. Взгляд на рынок. Trade Market

- 26 сентября 2017, 16:58

- |

Ri

Ситуация на российском рынке сейчас довольно сложная, поскольку нефть весь день снижается, Европа не растёт, но вчерашний и сегодняшний эйфорический позитив ещё не иссяк, так что коррекции мы не видим. Разве что РТС и фьючерс на него растеряли половину утреннего роста, но это из-за ослабления рубля. ММВБ, тем временем, стоит на месте.

Многие российские инструменты демонстрируют дивергенцию с осцилляторами, что сигнализирует о том, что сильный рост маловероятен, а каждое новое обновление максимумов, если таковое будет, будет увеличивать вероятность разворота. Тем не менее, как известно, это всё лирика, российский рынок уже доказал, что может просто расти, и поводы ему для этого не особо нужны. Рынок бычий, желающие покупать всегда находятся.

Что хочу сказать этими туманными фразами: щас забудьте о какой-либо объективности. Лучше всего в такой ситуации «сидеть на заборе», но это продолжается уже долго, весь сентябрь, и можно еще пару месяцев проторчать вне рынка. Хотите покупать? Покупайте. Хотите продавать? Продавайте. Сейчас ситуация подходит под любые позиции. Главное – не забывать про стопы.

( Читать дальше )

Ri и Brent. Взгляд на рынок. Trade Market

- 25 сентября 2017, 15:46

- |

Ri

В пятницу писал, что на рынке есть запрос на спекулятивный рывок вверх, и сегодня этот рывок реализуется. Любопытная картина рисуется по Ri, поскольку инструмент вышел вверх из своего почти двухнедельного бокового диапазона, и сейчас задача закрепиться выше. При этом, как ни крути, не покидает ощущение ложного рывка, и что нервы покупателей ещё будут проверены на прочность заходом в район 112000. Так что сейчас следим за диапазоном 112500 – 112700, чем закончится его тестирование.

Br

Также сегодня нельзя не сказать про нефть, обновившую свой более чем полугодовой максимум. Сейчас вероятна некоторая консолидация в диапазоне 57-58, возможно, это будет новый локальный боковик, от направления выхода из которого будет зависеть среднесрочная картина. Поскольку цена Брент вышла вверх из восходящего канала, формируя экспоненциальную волну роста, и, скорее всего, завершая её, вскоре вероятна коррекционная волна порядка 3-5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал