торговые алгоритмы

"Путь к Созданию Собственных Торговых Советников: От Пользователя к Разработчику

- 05 ноября 2023, 21:31

- |

Мир трейдинга постоянно эволюционирует, и одним из важных этапов в моем пути к профессиональному трейдингу стал переход от использования советников, разработанных другими, к созданию собственных торговых стратегий. В этой статье, я поделюсь этим увлекательным переходом и преимуществами, которые он мне принес.

В начале моего пути в трейдинге, я был новичком без предварительного опыта. Я начал, как многие, с использования автоматических торговых советников, разработанных другими трейдерами. Эти советники предоставляли мне возможность автоматически торговать на финансовых рынках, а также изучать их работу и анализировать результаты.

Использование готовых советников было великолепным стартом для меня. Оно позволило мне понять основы трейдинга, анализа рынка и работы торговых платформ. Я наблюдал, как советники принимали решения на основе алгоритмов, а также изучал их стратегии и индикаторы.

Со временем, я начал задавать себе вопросы, как можно улучшить работу советников или создать свои стратегии. Этот процесс перехода от пользователя готовых советников к разработчику своих собственных стал важным этапом в моем развитии.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Секрет алготрейдинга №1: Торговля после виртуальных убытков

- 17 октября 2023, 17:12

- |

Писал "Секреты алготрейдинга. Вступление", где рассуждал об упрощении предсказания поведения любой системы, если она вошла в область экстремальных, не типичных для себя значений (при отсутствии общего форс-мажора на рынке).

Всего таких «секретов» я использую 5-6. Здесь расскажу о самом первом, а чуть позже ещё о нескольких. Дальше, если вызовет у публики интерес, об остальных)

Итак, секрет №1: торговля только после виртуальных убытков.

Виртуальными я называю убытки, которые произошли бы системно, но попали на наш период ожидания (когда трейдер «на заборе»). Период ожидания длится до тех пор, пока стратегия не сгенерирует определённое количество убыточных сигналов подряд. После этого можно и нужно вступать в реальные торги. Мат.ожидание уже начало работать в пользу трейдера.

Проиллюстрирую сперва на бектесте. После чего подкреплю теоретическим обоснованием.

( Читать дальше )

Робот на TMOS (результаты августа 2023)

- 31 августа 2023, 19:00

- |

Картинка для привлечения внимания :).

Отчет за июль был тут (небольшое описание стратегии).

Собственно в августе произашел обидный сбой, который обошелся мне в -2.24%. По этому поводу я создал пост и там даже отписалась поддержка тинька.

( Читать дальше )

Виды торговых роботов, их преимущества и недостатки.

- 24 августа 2023, 18:28

- |

Виды торговых роботов с описанием, примерами и диапазоном цен.

Вид торгового робота |

Описание |

Примеры |

Примерный диапазон цен |

Трендовый |

Используют технические индикаторы для определения тенденций на рынке, а затем совершают сделки на основе этих тенденций. Обычно они покупают, когда рынок движется вверх, и продают, когда он движется вниз. |

MetaTrader 4, NinjaTrader, TradeStation |

От 0 (бесплатно) до 500 долларов и более |

Коррекционный |

Возвращает к среднему значению. Эти роботы ищут цены, которые слишком сильно отклонились от своего исторического среднего значения, и делают ставку на то, что они вернутся к среднему значению. |

Volatility Factor 2.0, Forex Diamond, Forex Combo System |

От 100 до 500 долларов и более |

Арбитражный |

Роботы ищут различия в ценах между различными рынками или инструментами, а затем совершают сделки, чтобы получить прибыль от этих различий. Они могут купить актив на одной бирже, где он недооценен, и продать его на другой бирже, где он переоценен. |

( Читать дальше )

Три простых правила для новичков рынка, которые сделают богатыми

- 24 мая 2023, 11:57

- |

1) Газпром — уверенность в завтрашнем «дне»

2) Не делаете «покупки» в Магните

3) Деньги «держите» в Сбербанке

Не надо благодарностей!

Расставим все точки над i про теорию вероятностей в трейдинге

- 07 мая 2023, 16:44

- |

1. Аксиома

Цены случайны (в философском смысле)

Почему? Потому что альтернатива этой аксиоме:

В любой момент времени знак будущего приращения цены может быть предсказан точно.

Третьего не дано.

За все время существования рынков альтернативу случайности никто не доказал (аксиому доказать невозможно). А это значит выбор между аксиомой и альтернативой — это вопрос веры. О вере не спорят.

Поэтому, все, что дальше, сформулировано в рамках аксиомы.

2. Успешная торговля возможна только на базе статаналога статистических взаимосвязей между прошлой информацией и будущим изменением цены. При этом точное знание статистической взаимосвязи необязательно.

Примечание. В рамках аксиомы любая взаимосвязь между прошлой информацией и будущим изменением цены может быть только статистической. Теория вероятностей тут не причем — это просто логическое следствие философского определения случайности.

3. (необязательное). Если Вы нашли какую-то идею для торговли, то проверьте ее на то, что она не противоречит статистическим параметрам ценовых рядов. Для этого Вам понадобятся инструменты теории вероятностей. Этот шаг необязателен, но в случае отрицательного результата он избавит Вас от необходимости тратить время на следующие шаги.

( Читать дальше )

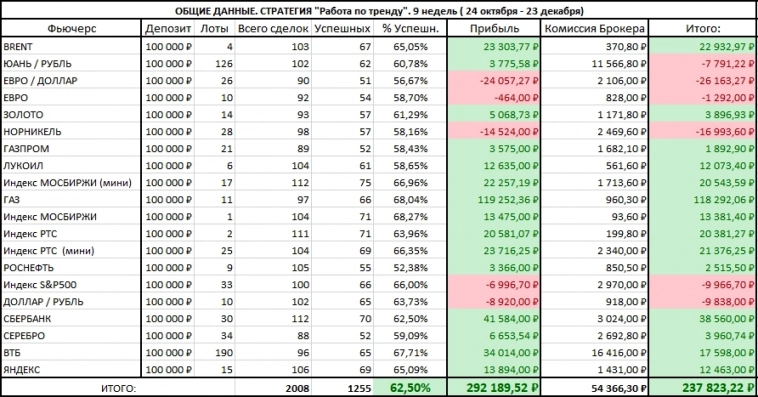

В плюсе на 237 тысяч рублей!

- 28 декабря 2022, 10:12

- |

Всем доброго предновогоднего!

В прошлой статье писала про Грааль, разработку стратегий, роботов и т.п.

Как раз пришло время показывать результаты одного из подвидов стратегии.

Подводя итоги, вывели статистику по «Работе по тренду» за 9 недель (с начала трансляции наших каналов).

Здесь общие данные по фьючам, начальному депозиту, количеству лотов и сделок.

Подробная понедельная раскладка есть в канале: t.me/+j7PbyE1XmW0xYjIy

В прошлом посте я написала про 22 своих ТГ канала. Может быть, неправильно написала, — так как никто не понял и решил позлорадствовать)

Поясню сейчас: каждый канал, например GOLD – транслирует в онлайн режиме сигналы по фьючерсу GOLD, а также аналитику, новости, данные по открытым позициям и т.п.

Канал Natural Gas – транслирует сигналы именно по фьючерсу газа и т.д. по каждому из фьючерсов.

( Читать дальше )

Пример методики и последовательности торговли! Со статистикой

- 24 декабря 2022, 11:00

- |

Вот и прошла торговая неделя, было совершено 12 сделок. Закрывался у первых целей, или ключевых местах, никогда не захожу в пробой, и вам советую. Всегда захожу только на тесте движения, всегда жду подтверждения движения. Заходим только по рынку, закрываемся руками. Перед важными новостями не торгуем, ниже покажу почему. Метод не буду объяснять, это слишком долго и напряжно, 8 лет опыта не вписать в один пост.

( Читать дальше )

Программирование и трейдинг

- 08 октября 2022, 22:40

- |

Добрый вечер, всем читателям Smart-Lab, пищу приветственный пост сообществу о скитаниях machine learning инженера на бирже. К слову сказать не умею писать статьи, так что готов подключиться к обсуждению в комментариях и не кидайте тапками.

Сфера моих интересов находиться в области IT и статистики. Я machine learning инженер и победитель одного из этапов Цифрового Прорыва 2022 года по Искусственному Интеллекту, интересуюсь как среднесрочными инвестициями, так и спекуляциями внутри дня включая деривативы.

Сначала все было на уровне наблюдений, просмотров различных авторов на Ютубе и конечно выпусков Антикризиса, придя к тому, что лучшие торговые идеи были, когда я заходил в терминал раз в неделю и меньше, я понял, что хочу исключить любой субъективизм и психологию в принятии решений, а также накопив знания о достаточно большом количестве подходов к анализу рынка акций, фьючерсов — начал тестировать гипотезы с применением навыков программирования и инструментов анализа данных.

( Читать дальше )

Телеграм-бот для анализа акций

- 22 сентября 2022, 12:04

- |

Хочу представить вам свою «игрушку» — телеграм бота, который делает анализ исторических данных акций и выдает сигнал к действию: ПОКУПАТЬ, ПРОДАВАТЬ, ДЕРЖАТЬ. Что бы было проще рассказать о том, что за инфу выдает бот, ниже картинка сигнала и собственно сам сигнал:

СРЕДНЕСРОЧНЫЙ СИГНАЛ

Дата: 2022-09-21

Тикер: AAPL

Позиция: SHORT

Сигнал: ПРОДАВАТЬ

Цена входа: 153.72

Целевая цена: 142.66

Прогноз прибыли: 7.19%

Прогноз даты: 2023-03-19

Объем сделки: 5%

Уровень риска: СРЕДНИЙ

Точность сигнала: 63.64%

Начнем с картинки.

Над графиком информация о последней завершенной торговой сессии: тикер, дата, цена закрытия и изменения цены по отношению к предыдущему закрытию. Далее, график. Красная (или зеленая, если это «лонговый» сигнал) линия — это исторические данные, а светло-красная(или светло-зеленая, для «лонгового» сигнала) линия — это одно из множества возможных движений цены в рамках данного сигнала.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал