торговые стратегии

Торгуй, как казино или как получить статистическое преимущество на бирже

- 27 февраля 2019, 11:21

- |

- комментировать

- ★1

- Комментарии ( 5 )

Формализация риска

- 17 февраля 2019, 15:44

- |

В обсуждениях на форуме часто приходится встречать высказывания про «высокий риск», «средний риск», «низкий риск».

При этом, если попросить автора конкретизировать эти характеристики в цифрах (относительно баланса счёта или в деньгах) или ещё как-то, то выясняется, что для разных типов участников рынка субъективное восприятие риска различается настолько существенно, что конструктивное обсуждение предмета между этими трейдерами, при помощи характеристик риска как «высокий», «средний», «низкий», крайне затруднено.

Облигационный инвестор называет большим риском потерю 3% капитала за полгода.

Торговец акциями, работающий «на свои», говорит как о высоком риске о просадке портфеля на 10% за квартал.

Трейдер, торгующий акциями и фьючерсами с плечом 7-10, даже 50% просадки за месяц оценивает как средний риск.

В связи с этим возникают вопросы:

1. Можно ли для каждого типа торговли более-менее чётко формализовать такие критерии как «высокий», «средний» и «низкий» риск?

2. Если да, то как?

За витриной альтруизма

- 06 февраля 2019, 19:14

- |

Навязчивая реклама торговых стратегий по бинарным опционам, сделкам на рынке и т.п., лезущая изо всех щелей, слегка задолбала. Все отдают совершенно бесплатно, бери и пользуйся.

Хотите знать почему?

Механизм очень простой. Стратегии раздают компании, предоставляющие брокерские (дилерские) услуги. Не сами компании, а аффилированные с ними лица, юридические и физические.

Стратегии не то чтобы совсем негодные. Они работают, они даже иногда приносят прибыль, но в долгосрочной перспективе у неквалифицированного пользователя (а другие чужими стратегиями пользуются редко) сливают. Что в общем-то и нужно держателю казино.

Плюсы и минусы торговых стратегий (для новичков?)

- 24 января 2019, 15:05

- |

Довольно часто спрашивают с чего лучше начать новичку свой тернистый путь трейдера.

В качестве основной идеи: нужно подбирать стратегию так, чтобы она использовала ваши личные сильные стороны: умеете программировать – ваше дело алгоритмы и HFT; анализировать первичку и фундаментал – торгуйте корпоративные новости; любите считать и тыкать в эксель – копайте бигдату; хорошая память – паттерны ваше всё; ничего не умеете, но с одного выстрела убиваете босса в любом шутере – ну хз, попробуйте скальпинг.

Не претендуя на истину в конечной инстанции (это лукавство, конечно же я на неё претендую), хочу вкратце и не вдаваясь в детали описать какие стратегии мы торговали в своём дилинге за последние 15 лет и какие плюсы и минусы есть в каждой из них.

Ну, во-первых, скальпинг. Так или иначе, с него начинают многие из тех, кто хочет стать трейдером. Тут нужно уточнить, что под скальпингом я имею в виду торговлю именно по стакану, а не по графику. Каждый конечно торгует по-своему: один смотрит только в свой стакан, другой только в стакан поводыря, третий кроме стакана смотрит на пару-тройку индикаторов. Но при этом, все трое очень сильно ограничены в торговом депозите. Редкий скальпер торгует депо больше миллиона рублей. И не потому что у него нет этого миллиона, а потому что рыночные неэффективности, которые он торгует не позволяют засунуть большую сумму. Впрочем, заработка профессионального скальпера вполне хватает, чтобы обеспечить себя и только себя… в этом причина того, что скальперские пропы, которые одно время плодились как грибы после дождя, в долгосроке оказались обречены (ну или ушли на ниву брокериджа и обучения) – профессиональный скальпер не будет делиться деньгами с пропом, ему не нужны чужие деньги и мегаплечи, а неэффективностей в стакане и для самого не всегда хватает.

( Читать дальше )

Моя машина времени или "у врача" Продолжение ...

- 18 января 2019, 14:23

- |

Сколько может стоить ошибка торговли против тренда

Портфель потенциального клиента, общались несколько дней назад.

Вход осуществлен на хаях, вроде бы все должно было быть хорошо, норынок решил и пошел выше

( Читать дальше )

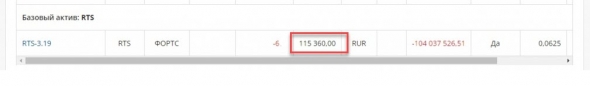

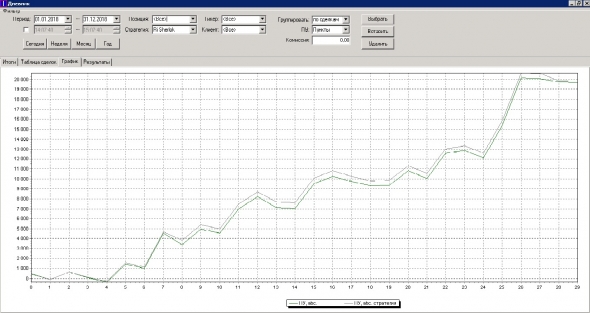

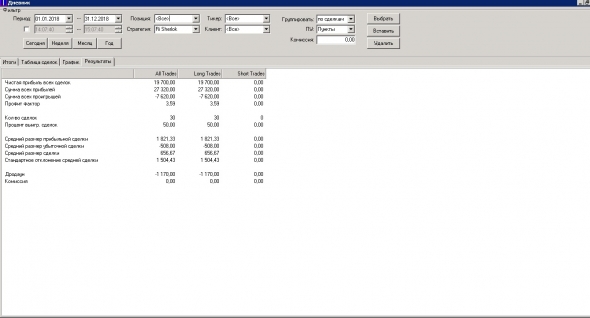

Итоги прибыльности робота на фьюче RTS за 2018 г

- 09 января 2019, 14:38

- |

Стратегию в планах было не торговать в июле и августе, по факту — помимо этих месяцев не торговал еще сентябрь, октябрь.

Выложу отчет реальных торгов из проги «Autotrade» и для сравнения отчет на истории в Multicharts.

( Читать дальше )

О главном с моей точки зрения ...

- 23 декабря 2018, 19:31

- |

С Наступающим господа!

Не все хочется обсуждать. Меня все равно, как правило, не слышат!

Небольшое ессе из идей нашего подхода к принятию решений:

1. статистика по успехам в торговли средних хедж-фондов — 80% не доживают до года! 95% трейдеров сливают в течении года. Вывод — забудьте о том, что вы Прелестный Пуп Земли (ППЗ)!!!

2. биржа дает полную информацию о происходящих торгах, но 98% трейдеров рассматривает только

поведение цены! (я — ППЗ, мне цены и новостей достаточно!)… Мы берем для анализа все что пока можем!

Крупный Участник (КУ) обладает огромными возможностями — это есть и оспаривать наивно! Наши возможности анализа (ТА, ФА) просто смехотворны!

3. ФА — нам адекватные новости недоступны, а играть в орлянку не стоит!

4. ТА — обсуждать математические модели можно, если вы аналитик! Если вы трейдер — максимально избегайте математического моделирования!!! Не становитесь кормом для разумного и обеспеченного человека!

5. на форумах успешные трейдеры, которые могли бы вас подтолкнуть к разумной идее, не пишут и не тусуются…

( Читать дальше )

Тесты торговых стратегий

- 13 ноября 2018, 12:51

- |

Риск ~100%. Совет ценою в депозит от Robot Scalper

- 08 ноября 2018, 12:28

- |

Вместо предисловия:

Как Вы считаете, за какое минимальное время на Срочном рынке можно полностью слить (проиграть) депозит?

Варианты ответа: 1 месяц; 1 день; менее 1 часа.

Многие будут удивлены, правильный ответ: менее 1 часа. И это при том что не используется высокочастотный трейдинг HFT. При HFT раздать депозит можно за несколько минут. Очень быстрый трейдинг! ))

За последние 6 лет алготрейдинга нам достоверно известны 3 случая, когда торговые роботы имели шанс за несколько минут раздать все деньги находящиеся на депозите. Безусловно, таких случаев было гораздо больше. Но далеко не каждый человек захочет делиться историей своего проигрыша.

Первый пример

Один из наших клиентов, года два назад, по забывчивости, включил торгового робота на том фьючерсе, на котором уже торговал другой робот (хеджер). Получилась такая ситуация что один робот совершал сделку на покупку (открывал позицию), а другой робот сразу же продавал (закрывал позицию), согласно своему алгоритму. Раздача денег была быстрая!

( Читать дальше )

Слух на $3 млрд: чем для «Яндекса» обернулись сообщения о продаже акций

- 20 октября 2018, 15:01

- |

Инвесторы восприняли сообщение о возможной покупке 30% интернет-компании Сбербанком как угрозу для ее бизнеса, отмечают аналитики и участники рынка. Виной тому — опасения о вмешательстве государства в проекты «Яндекса» и возможное применение санкций США против Сбербанка

Акции компании «Яндекс» завершили торги на бирже NASDAQ на сессии 18 октября обвальным падением — на 17,8%, до $29,49 за бумагу. На следующий день снижение котировок IT-гиганта продолжилось уже на Московской бирже — по состоянию на 15.00 мск акции «Яндекса» потеряли в цене 8,32%, опустившись до 2046 рублей. Таким образом, капитализация интернет-компании сократилась почти на $1 млрд.

Стремительному падению стоимости «Яндекса» предшествовала публикация новости о возможной продаже крупного пакета акций компании Сбербанку. Издание The Bell со ссылкой на свои источники сообщило, что госбанк хочет выкупить примерно 30% в IT-гиганте. Опрошенные Forbes аналитики и участники рынка сходятся во мнении, что распродажи акций «Яндекса» обусловлены скепсисом инвесторов в отношении эффективности корпоративного управления, которое может обеспечить Сбербанк. Иностранных игроков также смущает нависшая над банком угроза санкций: Конгресс США сейчас рассматривает законопроект, предполагающий введение запрета на долларовые расчеты с ключевыми российскими госбанками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал