убыток

Как я слил 120 к. руб. за 1 день (challenge)

- 04 мая 2020, 14:11

- |

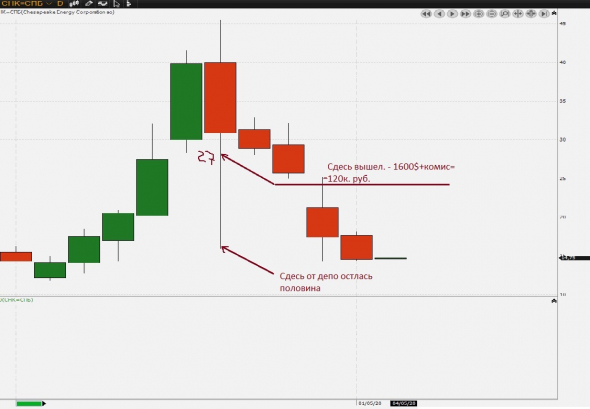

В тот день Chesapeake дико прыгал на хороших объемах. С 40$ пошел на 30$ от 35$ лесенкой усреднялся до 30 на все депо, в надежде на отскок. Когда в моменте пробило 30$ и ушло на 17$, баксов я окуел, за 5 мин — 50%. Свеча убийца отскочила, но ждать безубытка я не стал. Итого -1600$+комиссия = — 120 к. руб.

- комментировать

- ★1

- Комментарии ( 25 )

Потерял 15млн.р. за 30 минут. Ответ на вопрос - Чем закончилось?

- 25 апреля 2020, 15:23

- |

Всем привет.

Многие из вас помнят историю, в которую я попал то ли из-за своей не опытности, то ли из-за дыры в безопасности брокера.

Если в 2х словах: имея на счету 5,6млн.р, умудрился 30 декабря 2015 года совершить на бирже ММВБ через брокера Альфа-банка сделок на 42.000.000.000рубля, потеряв при этом все!

(начало тут https://smart-lab.ru/blog/307646.php

вторая часть: https://smart-lab.ru/blog/386412.php

перед судом: https://smart-lab.ru/blog/405090.php)

И остановил я свой рассказ на том месте, что проиграл суд первой инстанции, на котором мне впаяли долг почти 10млн.р. (%, за комиссии брокера, % за использование этих денег — ха, я их даже в руках не держал).

И, наверное, я дальше не стал бы писать продолжение, если бы не обращение ко мне в личку на страницу в ВК некий ХХХХХ. Страница у него пустая, имени не знаю. Да это и не важно.

Так вот, ХХХХХ мне написал:

«Денис, подскажите чем кончилась Ваша сага с Альфа-Банком? Апелляции и Верховный Суд прошли в их пользу? 9,5 долг который они на Вас повесили?

( Читать дальше )

Закрыл убыточную позицию.

- 21 апреля 2020, 11:22

- |

Пишу больше для начинающих. Да и для себя тоже пишу. Выбирайте систему, и всегда ставьте стопы.

Вышел из лонга по нефти. Дума на самом низу. Убыток хороший. Но не весь депо. Около 65%.

Хотя на новости о сокращении добычи, был в хорошем плюсе.

Уроки надеюсь усвоены.

Если меня натянули, считаю что рынок может разворачиваться)

Пишу это больше как дневник, память. Ощущения не приятные.

Давайте поделимся кто как потерял, будет легче. Обещаю… ))))

Глядя, что цена идет ниже, очень рад, что хватило духу прикрыть позу...

P/S Юмор.

Носить одну фамилию с создателем сайта, это еще ничего не значит

Рекорд за рекордом

- 02 марта 2020, 20:07

- |

Правда на этот раз — антирекорд. Самое большое снижение стоимости портфеля с 2014 г.

Корона прервала 9-месячную прибыльную серию:

Зато сегодня, наконец, закачал в бумаги запланированную часть кэша.

Всем успехов в торгах.

Как потерять 440 млн долларов на бирже за 40 минут.

- 25 января 2020, 15:46

- |

Для того чтобы стать «монстром рынка», компании Knight Capital потребовалось 17 лет. Ежедневный оборот торгов с ее участием к моменту «компьютерного инцидента» превышал $20 млрд в сутки, за это же время проводилось 3,3 млрд операций с ценными бумагами. Таким образом, в 2012 году Knight Capital считалась крупнейшим трейдером в США с долей 17—20% на Нью-Йоркской фондовой бирже (NYSE) и бирже NASDAQ.

Все изменилось 1 августа, когда NYSE запланировала запуск Retail Liquidity Program.

( Читать дальше )

Неудачная позиция 2019 года - Frontier Communications

- 27 декабря 2019, 23:05

- |

Это скучный пост о моих неудачах в 2019 года.

Обычно на любом инструменте финансового рынка — я остаюсь в плюсе. Однако в этом году моё вложение во Frontier Communications не оправдало ожидания и моих надежд. Многие меня спрашивали в личку, зачем я вообще вложил и т.д. На каких уровнях и т.д. Сегодня я хочу подвести итог и ответить на все вопросы, которые мне задавали в личку.

Главный аргумент за покупку в моей голове была — очень дешевая стоимость акций по сравнению с окологодовой стоимостью. Акции Frontier Communications опустились до уровня песовых. Это была крайне рискованная, но очень прибыльная сделка. Кроме того рассуждая, что 1 млн руб не такая уж и большая стоимость. А в случае роста акций, её можно утроить… учетверить и т.д.

Я пока отложил совсем в сторону этот инструмент. И пусть он либо отрастёт за 2-3 года, либо нет — тогда увы. По большому счёту, другого выбора у меня нет, так как я заперт в своей же позиции. Возможно, я ещё небольшими порциями буду докупаться, но скорее всего нет. Цель взять либо очень много, либо ничего. Так что ждемс… :)

( Читать дальше )

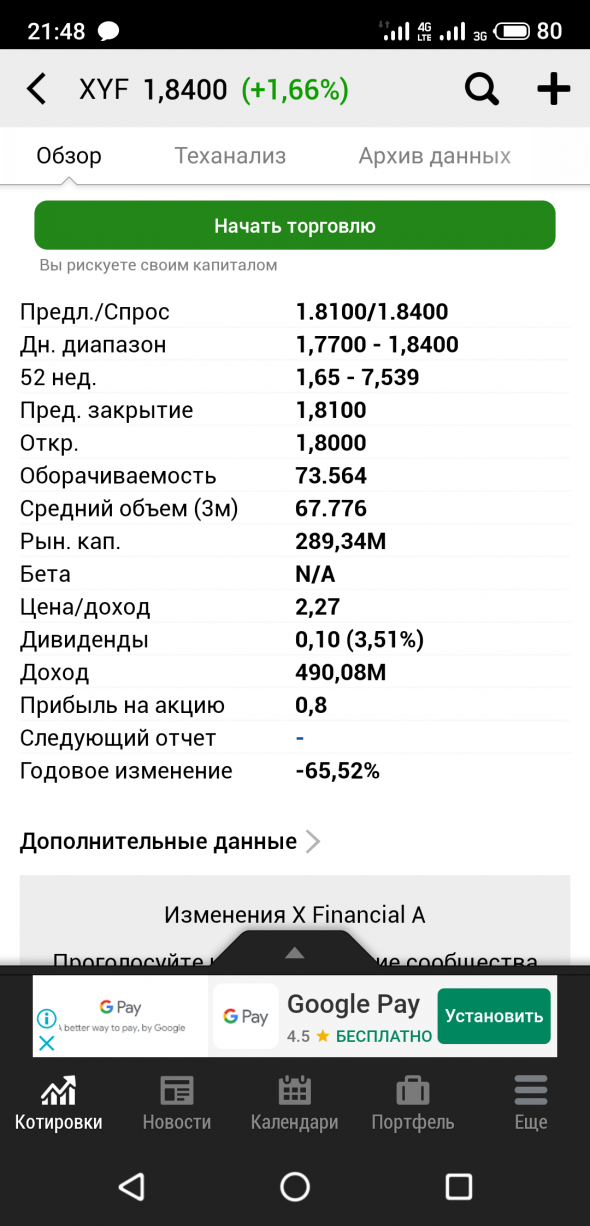

Один плохой трейд.

- 26 декабря 2019, 22:00

- |

Отчёты неплохие. С балансом все в порядке. П.е низкий.

Но компания совсем крошечная.

( Читать дальше )

Экономически оправданный убыток

- 19 декабря 2019, 18:20

- |

Например у меня есть $1000, сколько из них пустить в оборот, чтоб в случае обвала рубля не слишком пострадать ( в смысле рубль-товар-доллар).

Я имею ввиду, что рубли из долларов пущу в оборот, но вдруг рубль обваливается, и товар уже по справедливому у.е. не продать в течении какого-то срока

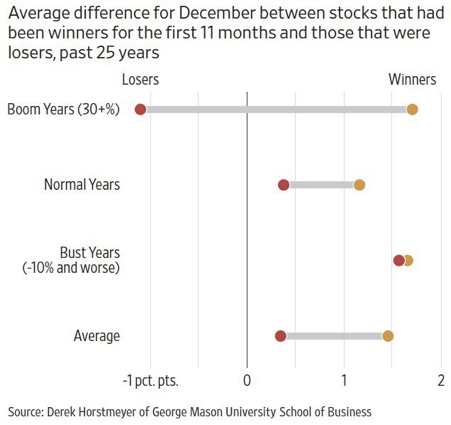

Tax-Loss Harvesting: влияние на рынок

- 05 ноября 2019, 16:36

- |

Tax-Loss Harvesting это продажа ценных бумаг с убытком для компенсации налоговых обязательств на прирост капитала. Краткосрочный прирост капитала облагается налогом по более высокой ставке федерального подоходного налога, чем долгосрочный прирост капитала. Обычно эта стратегия реализуется ближе к концу календарного года, но может произойти в любое время в налоговом году.

( Читать дальше )

★Магия соотношения прибыль/риск. Право на ошибку. Беллетристика...

- 03 ноября 2019, 12:05

- |

Если трейдер следует правилам управления капиталом и рисками, и отношение прибыль риск превышает два к одному, он может позволить себе ошибаться чаще, чем быть правым.

Если же отношение прибыль/риск равно или ниже, чем 1:1, трейдер принимает на себя обязательство торговать чаще прибыльно, чем убыточно. При торговле с отношением прибыль/риск 1:1, после получения убыточной сделки необходимо совершить две прибыльные, чтобы вывести торговый счет в плюс. При отношении 3:1 достаточно всего одной прибыльной сделки, чтобы вывести капитал в плюс, даже если до этого были закрыты две убыточные сделки.

Чем больше соотношение прибыль/риск, тем больше трейдер может ошибиться без уничтожения результатов своих предыдущих сделок.

Это аксиома риск-менеджмента крайне проста, но трейдеры, как правило, инвестируют массу времени и капитала в процесс торговли с низкими отношениями прибыль/риск прежде, чем принимают ее. Простота этого правила на порах изучения трейдинга может отталкивать, в этот период трейдеры склонны усложнять — искать запутанные торговые системы, наносить на график десятки индикаторов. Это специфика данного периода.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал