управление капиталом

Заблуждение трейдера

- 25 октября 2021, 21:21

- |

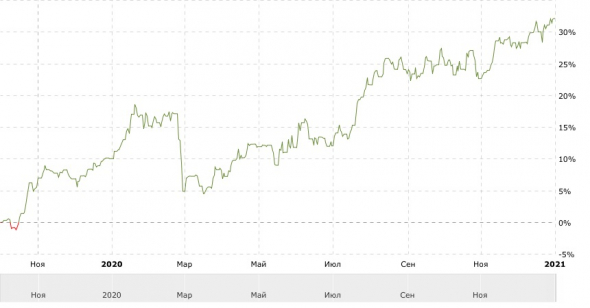

Покажу на примере как управление капиталом выпрямляет даже самую плохую стратегию и показывает что точки входа и стратегии это все туфта которая втюхивают трейдерам.

РТС с начала года торгуем в шорт, а он весь год рос, добавляем управление капиталом и упс .

Какой вывод с этой картинки можно сделать, стратегия сливает безбожно, так как торгуется в шорт а рынок растет, вот только правильная математическая фишка ее вытягивает в жесткий плюс. Какой вывод сделает разумный человек, а нужно гадать куда пойдет рынок, а нужно искать супер пупер точки входа? Может все таки задуматься где грааль зарыт)))))

ах да математика работает везде на любом рынке, неумолима стремится к плюсу всегда.

вот картинка с жестким управлением капиталом это же го графика, обратите внимание на доход и подумайте стоило ли 10 лет в поиске стратегий и точки входа))) чтоб достигнуть такую прибыль.

ах да сами вы не поймете, если повезет лет 10 в этом направление))) капать) удачи

- комментировать

- Комментарии ( 5 )

Чужой среди своих

- 17 мая 2021, 17:32

- |

Будь я в сообществе людей, которые инвестируют на фондовом рынке – меня не поймут за мои взгляды на такие активы как золото и недвижимость. В свою очередь, среди тех, кто вкладывает деньги в недвижимость, бытует мнение, что фондовый рынок это казино, которого нужно держаться подальше. Классические золотые жуки — вечные ждуны апокапсиса современной финансовой системы, и уж они то точно не одобрят инвестиции в виртуальные акции/облигации, которые исчезнут, как только условно говоря «отрубят электричество». Спекулянтам вообще плевать на класс активов и их ценность, главное – купить в моменте подешевле, и как можно быстрее продать подороже. А еще отдельно от всех стоит армия коллекционеров, одержимых манией к систематизированному собиранию разных ценных объектов. Многие из них за годы такого собирания накапливают очень приличный капитал.

( Читать дальше )

Ральф Винс — Разочарование года!

- 08 мая 2021, 20:25

- |

Какое то откровенное графоманство. С одной стороны апломб гуманитария, пишущего о ядерной энергетике, с другой вечные извинения, что в принципе он все понимает: «модель это модель и не разу не реальность, распределение не нормальное а Парето, центральная теорема не работает, и вообще Вы с вероятностью 1 обанкротитесь, поэтому, посчитав с точность до 4 знака своё f разделите его на глазок, на любое число, например на 10 и торгуйте 1/10 частью, после просера выделите еще некоторую чать депозита… и так несколько раз)» — но остановиться не может. Прям методичка для лудоманов: «Как разогнать депозит». При этом складывается ощущение, что у автора каша в голове или редактор плохой. Изложение своих мыслей оставляет желать лучшего, сплошной сумбур.

Подобные самоуверенные математики, считающие что учли все риски, организовывают хедж фонды типа «Long-Term Capital Management LP».

( Читать дальше )

Обзор книги «Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров»

- 06 мая 2021, 12:06

- |

Автор:

Ральф Винс, эксперт по вопросам управления рисками и управления капиталом.

О чем:

Ральф Винс в начале 1990-х годов адаптировал формулу контроля риска, первоначально предназначенную для карточных игр, таких как блек-джек. Ранее по этой формуле рассчитывали, сколько ставить, чтобы максимизировать ожидаемое значение вашей ставки.

Применительно к инвестициям по этой формуле можно рассчитать точное оптимальное количество акций, размер лота фьючерса и т. д. для позиции, благодаря чему получите максимальную прибыль.

То есть вопрос не в том, чтобы побеждать в каждой сделке, а в том, какую долю счета задействовать, чтобы на долгом отрезке получать максимальный эффект от торговли. Это потрясающее свойство управления капиталом.

( Читать дальше )

Доходность портфеля за 1-й квартал 2021

- 04 апреля 2021, 15:54

- |

Доходность алгоритмического портфеля на фьючерсах:

С начала 2021 года на большинстве активов мы видели низкую волатильность и слабую динамику. После шикарных движений кризисного 2020 года рынок отдыхает, ковидная истерия улеглась, что было ожидаемо. Волатильность на рынке циклична, поэтому после ее роста спад неминуем. В итоге алгоритмический портфель торговых роботов на фьючерсах за 1-й квартал показал динамику в -3%, при том что за прошлый год он заработал 155%. А за всю историю публичной торговли данный портфель показал прирост 759% за 7,5 лет.

Доходность инвестиционного портфеля на акциях:

В инвестиционном портфеле ситуация пободрее. В начала года акции потихоньку позли наверх, благодаря чему, доходность портфеля составила 9% за 3 месяца. А за 3 года доходность инвестпортфеля составила 120%. Напомню, что портфель состоит из долгосрочной пассивной части в виде ETF, а также ведется среднесрочная дискреционная торговля на акциях. На сегодняшний день в портфеле куплены ETF на Золото, на Китай, на индекс РТС, а также акции Сбербанка, Магнита, Башнефть-пр, Сургутнефтегаз-пр, Фосагро. Отлично прокатился на росте ГМК Норильский Никель, покупал его по 21500 и удачно сдал по 28000, после чего он скоропостижно рухнул.

( Читать дальше )

Можно ли успешного трейдера живущего за счет стабильного наращивания своего капитала на бирже назвать финансовый (торговым) капиталистом?

- 31 марта 2021, 09:41

- |

Можно ли успешного трейдера живущего за счет стабильного наращивания своего капитала на бирже назвать финансовый (торговым) капиталистом?

О перераспределении капитала между активами

- 07 января 2021, 15:45

- |

Многие используют такое правило управления капиталом:

«Если в каком-то инструменте появился тренд, то перераспределить в пользу этого инструмента капитал из других инструментов. Если в какой-то акции повысили дивиденды, то набрать её побольше».

Но разве в этом есть смысл? Ведь мы не знаем, продлится ли этот тренд после того, как мы увеличим лимиты. И не повысят ли так же дивиденды завтра в остальных бумагах, в которых мы лимиты уменьшили.

Наверное, лучше всё же держать равный объём во всех позициях, независимо от того, какая там волатильность в последние дни и недели и какие там дивиденды. Это стратегически более верно.

Кто не согласен — обоснуйте.

Итоги 2020 года

- 04 января 2021, 21:04

- |

Решил подвести итоги 2020 года.

Что было сделано за год:

Полностью ушел от TSLab. Торговал через TSLab около 7 лет. Не пишу, что программа плохая, или что испортилась, или что-то еще, просто так было нужно для реализации задуманного.

Пересмотрел свой подход к алготрейдингу. Сейчас в торговле только стратегии с большим разбросом параметров и размазанным по времени входом в сделку. Это позволяет торговать с гораздо бОльшим капиталом под управлением.

Теперь о результатах торговли:

В октябре 2019 решил создать стратегию на ликвидных акциях, входящих в индекс ММВБ. Цель показать доходность сопоставимую с индексом ММВБ с гораздо меньшими просадками и волатильностью. В данной стратегии не предусмотрены шорты и плечи, торгуем только на свои, максимум 10% от депозита в одну бумагу, среднее удержание позиции 2-3 месяца. За 2020 год получилось +20% с максимальной просадкой чуть меньше 12%.

( Читать дальше )

Мои итоги 2020 года

- 03 января 2021, 14:06

- |

2020-й год, действительно, для многих был годом испытаний и переоценки ценностей. Мне тоже пришлось переболеть ковидом, слава Богу, в легкой форме.

Несмотря на это, в плане инвестиций 2020-й год был самым лучшим за всю мою 14-летнюю карьеру портфельного управляющего. Год был рекордным в терминах доходности и волатильности на рынках. В марте моим алгоритмам удалось хорошо заработать на росте валюты и падении акций, затем хорошо прокатился на росте акций до конца года. Благодаря всему этому купил 2-к квартиру в Москве прямо на набережной реки с классными видами.

Что ещё нового? Объем активов под управлением увеличился до 1,2 млрд. рублей. Потихоньку движемся к созданию своего фонда. Детали будут позже:)

А теперь подробнее об итогах управления. За 2020-й год доходность алгоритмического портфеля на фьючерсах составила 155%. Если бы в конце 3-го квартала не сократил риски по алго, то доходность была бы еще выше. Получается, за 7 лет публичной торговли роботы нарубили 786% с учетом реинвестирования по данным comon.ru.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал