учёба

Инвестирование в детей.

- 15 января 2021, 20:54

- |

Старший сын занимался на курсах Кумон — математика, английский. По приезде в Россиию, пошел в восьмой класс, решал всю арифметику в уме, когда одноклассники делали это с помощью калькулятора. Но потом скатился до их уровня(решебники, калькуляторы).

Сейчас дочь начала заниматься по Петерсону, популярная метода, но ее учебники забанило наше министерство просвещения. Говрят не особо они патриотичные. Думаю над Монтесори, но гложут сомнения. Пока Петерсон по математике и обычный репетитор по русскому. Кумона в текущем месте проживания нет.

Каков ваш выбор методы обучения?

- комментировать

- ★1

- Комментарии ( 15 )

О тренировке трейдера

- 09 января 2021, 08:57

- |

Одному очень давно безработному актеру звонит друг и говорит:

— Слушай, тут халтурка подвернулась, я сразу о тебе подумал.

Актер:

— Конечно, какой разговор, по гроб жизни благодарен, совсем на мели. А что за роль?

— Да понимаешь, не очень большая. Одна строчка.

— Одна строчка? Нет проблем, — типа, ну совсем бабок не осталось, ничем не брезгует. — А какая?

— Надо выйти на сцену и сказать: «Чу! Я слышу пушек гром.»

— «Чу, я слышу пушек гром?» Годится! Куда идти?

— В среду подойдешь в Малый, спросишь режиссера такого-то.

— Заметано.

В среду актер подходит в Малый, находит режиссера, тот:

— Скажите строчку.

Актер с пафосом произносит:

— Чу! Я слышу пушек гром!

— Отлично, — говорит режиссер. — Роль ваша. Приходите в субботу к 7 вечера на спектакль.

— Понял! — отвечает радостный актер.

( Читать дальше )

Магистратура по финансовым рынкам

- 10 сентября 2020, 23:02

- |

Уч план www.fa.ru/org/faculty/izioo/Documents/2020_Маг_ФК.pdf

Общее описание https://magistratura.fa.ru/def751d26f658c84f60a3fa8dd3c3e77/analiz-finansovyh-rynkov-1/

учеба дистанционная. Какие будут результаты финансовые у выпускников? самому интересно

Учатся только двоечники

- 12 июля 2020, 10:11

- |

Нас учат психологи, которые пошли учиться на психологов, чтобы понять что же это такое человеческое общение. И, конечно, как ничего не понимали, так и ничего не понимают.

Нас учат врачи, которые пошли на врачей, чтобы вылечиться самим, и так и сами не вылечились, а нас вот лечат, советуют, что чем дороже лекарство, тем оно лучше.

Нас учат продавцы-консультанты в магазинах, чтобы мы брали импортное, хоть белорусское, лишь бы не наше, потому что мы ничего не умеем. А когда их спрашиваешь о товаре чем отличаются одно от другого — ничего не знают.

Нас учат в школе 11 лет тому, что нам никогда не пригодится в жизни и что мы сразу забываем.

Нас даже учат русскому те, которые близко русскими не являются. Русская литература почему-то сплошь нерусских авторов, русские фильмы сплошь нерусских артистов.

Нас учат по ТВ разные комментаторы, которые постоянно путают миллионы с миллиардами и не понимают разницу между родительным и дательным падежами т.п. просто потому, что кроме них других евреев в Москве уже не осталось. Все при деле.

( Читать дальше )

Обидно за такое...учеба

- 10 февраля 2020, 00:35

- |

Вообще отношение самих преподавателей достаточно странное в институте. Даже за деньги. Один тароторит, второй рассказывает сложности настолько сильные, что человек пришедший обучаться просто не понимает ничего и думает что он тупой. Этим грешат всякие образовательные порталы по компьютерным дисциплинам. В описании они пишут о том, что за 12 месяцев дадут необходимый набор навыков для устройства на работу, при этом в навыках перечисляется достаточно не легкий материал по математике, два языка программирования и ещё куча всего-всего. У меня был в своё время опыт учебы и стационарный и по онлайну. Что я получал в итоге. Ни в одном из этих курсов не было моментов, чтобы людям была попытка разжевать материал. Бывало на первых — двух занятиях действительно всё шло более или менее, но потом… преподаватель просто летел вперёд, говоря, что мы отстаём от графика и нужно дать ещё кучу тем. Но зачем мне все эти темы, если мы в начале не всё поняли. При этом обходя группу и спрашивая насколько они всё поняли, я понимал, что 90% учащихся плавают. Через два занятия уже процентов 95% не улавливали полностью материал и примерно такой процент шёл и дальше. Грамотного изложения и разжевывания материала встретить очень тяжело и дело тут непонятно в чём, то ли сам преподаватель не до конца понимает все аспекты темы и готов лететь дальше, то ли он просто не умеет преподавать. Аналогично во многих институтах. Для того чтобы не поплыть нужно часами разбираться в теме. В итоге зачастую многие просто не понимают основ, да и не помнят их сейчас.

( Читать дальше )

Как я учил одного смерда верить мне!

- 11 декабря 2019, 18:50

- |

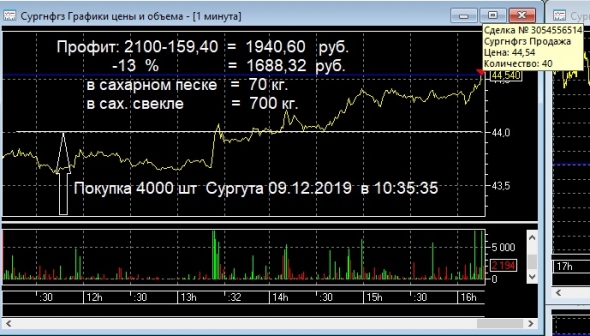

Тогда я ему сказал, что сейчас специально для него куплю снова Сургут и продам его по 44, 44 руб. 4000 штук. Мне понравилось число 44,44!

И купил!

Вот скрин, где я покупаю для него: Причем, никто не знает, кроме меня, куда пойдет Сургут из точки покупки.

( Читать дальше )

Первое, что советуют начинающим.

- 28 октября 2019, 08:12

- |

Да да, пожалуй всеми известный Роберт Кийосаки.

Прошло уже около 10 лет с момента прочтения.

Это одна из книг оказавшая сильное влияние, в понимании правильного подхода к финансам.

Четко обозначена разница в богатых и бедных.

Конечно для глубокого понимания можно углубиться в научную литературу в понимание психологии людей и там найти многие ответы.

Но преимущество данной книги в том, что даже ребенок разберётся и сделает выводы.

Написана очень простым языком.

( Читать дальше )

Мастер игры

- 28 октября 2019, 07:24

- |

Автор Роберт Грин, наиболее известен по произведению

48 законов власти.

Хороший психолог, манипулятор.

У всех свои мотивы и цели. Автор знает о чем пишет.

В данной книге речь пойдет о мастерстве. Но не стоит думать, что набрав

Заветные 10тыс часов все будет в шоколаде. Не факт, совсем не факт.

Один из примеров;:

Венгерский акушер Игнац Земмельвайс, призывавший коллег соблюдать элементарные сегодня правила врачебной гигиены (дело было до открытия вирусов и бактерий), а именно мыть и дезинфицировать руки перед осмотром каждого больного, чего в середине XIX века не делалось, так и не смог доказать собственную правоту и настроил всех против себя — даже тех, кто вроде бы его взгляды разделял. Вести себя как Чацкий на балу: «Все идиоты — один я нормальный» — позиция эффектная, конечно, но, как выясняется, непродуктивная. В итоге доктор Земмельвайс умер затравленный, никем не понятый, без работы и гроша в кармане. В общем, и пациентов не спас, и с окружающими нехорошо получилось. И вот его полная противоположность — английский кардиолог Уильям Гарвей, тоже намного опередивший время. При этом Гарвей, как писал его приятель Томас Гоббс, «был единственным человеком из тех, кому, несмотря на зависть и вражду, довелось при жизни установить новую доктрину, увидеть торжество своих позиций».

( Читать дальше )

Как проверь инвестиционные стратегии?

- 01 октября 2019, 01:41

- |

Хочется себе придумать систему торговую. Может система громко сказано, но некие критерии по которым я буду понимать когда входить в бумагу, когда выходить и какой частью депозита это делать.

Посчитать допустим историческую доходность при таком алгоритме:

1. если цена не выше чем на n(допустим 10) процентов от минимума и акция входит в топ k% по недооцененности (суммарная стоимость акций относительно денежного потока или допустим относительно стоимости имущества компании), то покупать. Суммарный объём таких акций составят NN%

2. Если дивидендная доходность растёт в течении x лет и доходность относительно текущей цены акций выше на y% чем инфляция или скажем доходность по ОФЗ, то покупаем.

Тут же подбор различных активов портфеля по принципу дополнения (что бы снизить общую волатильность). Можно конечно по книжкам действовать. И всё же хочется ещё и протестировать. Понятно предсказать как в следующие 10 лет будет никто не может. но хоть посмотреть как было в последние 100- хоть какие то ошибок возможно избегу так.

( Читать дальше )

Самоограничения при работе на рынке

- 26 сентября 2019, 14:18

- |

Хотелось бы обсудить тему ограничений. Начав торговать в июне я исходил из того, что без опыта и знаний могу накосячить. Соответственно что бы снизить риски я для себя ввёл ограничения

1. По суммам. я не стал переводить все накопления с депозита а начал с небольшой суммы, что бы в случае ошибки потери высоки небыли бы

2.По инструментам. Высокая доля облигаций, не использовал маржинальную торговлю, не использовал инструменты срочного рынка.

Однако, сейчас полагаю что подход больше времени и опыта и положительный результат-больше денег и инструментов неполон. Он не учитывает ситуацию на рынке. Зайдя на коррекции можно и без квалификации показывать хороший рост (если повезёт- даже выше индекса). Ну а зайдя на пике и смотря из коррекции можно сделать вывод об отрицательном результате из за своей неграмотности.

Хочется услышать мнение опытных участников форума- когда можно себе повышать статус начиная играть на большие суммы, использовать плечо, инструменты сложного риска и входить в более рискованные инструменты (даже выбирая среди облигаций можно глядя только на дивидендную доходность попасть на что то типа сибирского гостинца).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал