фРС

Фокус Рынка 07.03.2017

- 07 марта 2017, 10:55

- |

— Ключевая повестка дня: данные по ВВП Еврозоны и Японии, инфляция в России, и данные по внешней торговле Китая;

— В сотку самых богатых людей мира вошли 8 россиян;

— General Motors продал подразделение Opel за 2,3 млрд. долларов;

- Аналитики Jefferies рекомендуют покупку акций DuPont (DD);

— Deutsche Bank готов выпуск новых акций для пополнения личного капитала на 8 млрд. евро;

График дня

Динамика акций компании Deutsche Bank

- Аналитики Instinet рекомендуют покупку акций General Motors (GM);

— ВВП в Греции в 4-м квартале -1,2%;

— Danske Markets прогнозируют тройное повышение ставок ФРС в 2017 году;

— ЦБ РФ повысил прогнозы по росту ВВП в первом и втором квартале 2017 года;

— Fitch прогнозирует 7 повышений процентных ставок ФРС на протяжении 2017 — 2018 годов;

Статистика дня

( Читать дальше )

- комментировать

- Комментарии ( 0 )

ФРС готовится к масштабному QE в случае новой рецессии

- 07 марта 2017, 06:43

- |

В последние дни мартовское повышение ставок Федрезерва воспринимается как нечто практически свершившееся.

Процесс сворачивания монетарных стимулов в США продолжается уже не первый год. Напомним, что программа QE3 завершилась в 2014 году, а ставки начали постепенно увеличивать в 2015 году. В случае продолжения подобного тренда далее речь может зайти о нормализации баланса ФРС, то есть уменьшении количества активов в портфеле регулятора.

Однако не все так однозначно. Согласно оценкам Национального бюро экономических исследований (NBER), продолжительность нынешнего экономического цикла в США достигла 93 месяца, превзойдя 92 месяца в 1982-1990. Нынешний цикл является третьим по длине за всю историю. Если он продлиться еще 27 месяцев или около 2,5 лет, то будет крупнейшим периодом экономического роста за всю историю.

Аналитики Deutsche Bank настроены вполне позитивно. Их базовый сценарий предполагает, что экономика США будет расти еще 8 лет, а ФРС сможет нормализовать процентные ставки согласно плану. Несмотря на это есть и запасной вариант.

Умеренно пессимистичный сценарий DB предполагает более ранее вхождение США в рецессию — в 2020 году. Надо понимать, что сейчас fed funds rate близка к нулю, и у ФРС не слишком много пространства для маневра. В связи с этим, при негативном раскладе Федрезерв будет вынужден запустить программу количественного смягчения (QE) в объеме $1 трлн. При таком варианте нормализация баланса Феда будет отложена надолго.

БКС Экспресс

Выступление Йеллен практически не оставило интриги в вопросе повышения ставки ФРС в марте

- 06 марта 2017, 18:46

- |

Выступление главы ФРС Джаннет Йеллен в пятницу практически не оставило интриги в вопросе повышения ставки ФРС в марте, рыночная оценка данной вероятности на сегодняшнее утро возросла до 96%. В частности, глава ФРС отметила, что повышение ставки «вероятно, будет уместным» на предстоящем заседании Центробанка, если данные по инфляции и занятости продолжат соответствовать ожиданиям регулятора. Данные по рынку труда выйдут на этой неделе в пятницу.

На этой неделе в четверг состоится заседание ЕЦБ, вопросом для рынка остается реакция регулятора на произошедшее в последние несколько месяцев ускорение инфляции до 2%. Пока позиция ЕЦБ заключалась в том, что данный рост обусловлен удорожанием нефти и не оказывает влияние на показатель Core CPI. Тем не менее, курс доллар/евро свидетельствует о том, что определенное внимание рынков данное решение привлекает. Несмотря на высокую вероятность повышения ставки в США в марте доллар/евро торгуется сегодня утром на отметке 1,06. В случае, если ЕЦБ проявит твердость и не сделает намеков по поводу возможных мер в этом году, доллар может показать укрепление ближе к концу недели на фоне статистики по рынку труда США.

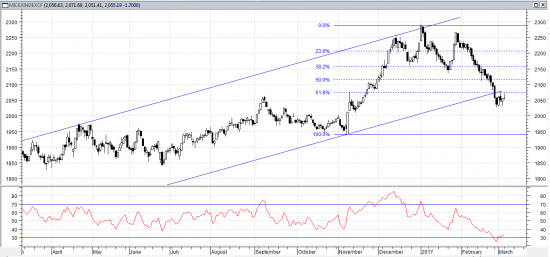

Перспективы индекса ММВБ

- 06 марта 2017, 17:19

- |

Сегодня индекс ММВБ торгуется на уровне предыдущего закрытия, около 2050 пунктов. Стоит отметить, что в последнюю неделю индекс ММВБ пытается закрепиться на данной отметке, после продолжительного падения с начала февраля. Индекс ММВБ в последние дни пробовал преодолеть вверх сильный уровень сопротивления 2070 пунктов, нижнюю границу восходящего тренда. Однако давление на российском рынке пока сохраняется. Опасения инвесторов связаны с возросшей вероятностью повышения ставки на мартовском заседании ФРС США, после пятничного выступления Джанет Йеллен. Сегодня рынки ожидают три повышения ставки в 2017 году. Сейчас индекс ММВБ остается перепроданным, но дальнейшего роста можно ожидать после преодоления вверх отметки 2070 пунктов. В ближайшие дни можно ожидать боковой динамики индекса ММВБ около текущих уровней.

ФРС повысит ставку в марте

- 06 марта 2017, 14:38

- |

В минувшую пятницу глава ФРС Джанет Йеллен на своей пресс-конференции заставила поверить участников рынка в повышения ставки уже на ближайшем заседании федрезерва, который состоится 14-15 марта. Уже практически не осталось ни кого, кто не уверен в повышении ставки на ближайшем мартовском заседании. Рынок на данный момент оценивает перспективы повышение ставки на заседании 14-15 марта почти в 90%. Если с вопросом повышения ставки федрезервом почти решен, то остается еще один важный вопрос- какие инструменты использовать и когда?.. Мы считаем, что предстоящая неделя будет неделей коррекции для доллара США, после бурного роста на ожиданиях повышения ставки ФРС. В основном свои потери к доллару отыграют такие валюты, как японская иена, евро, британский фунт и в меньшей степени рубль. Кроме валют еще золото не упустить свой шанс на небольшое восстановление. План торговли на перед предстоящем заседанием ФРС, которое уже состоится на следующей неделе, прост. Дождаться коррекции по доллару, а после покупать его.

Ожидаемое повышение ставки ФРС заставит быков проявлять сдержанность

- 06 марта 2017, 13:47

- |

Ключевым событием прошедшей недели можно назвать выступление Трампа в Конгрессе, где он в очередной раз показал себя первоклассным оратором. Хотя ожидаемой многими конкретики по налоговому симулированию не прозвучало. Не было названо даже общих цифр, что говорит о неготовности указанного законопроекта. Тем не менее, его настаивание на предстоящей налоговой реформе и комплексе мер по стимулированию инфраструктурных проектов на триллион долларов произвело впечатление на рынки. Особенно активно после выступления Трампа подскочил фондовый рынок США.

В условиях активного стимулирования со стороны государства ФРС посчитало свои программы поддержки совершенно излишними. После выступления Трампа риторика членов Комитета по открытым рынкам стала гораздо более ястребиной. Так, Йеллен сообщила, что на заседании 15 марта члены оценит рост занятости и инфляции и, если он соответствует ожиданиям, дальнейшее повышение ставки, вероятно, будет уместно. В пятничном выступлении Йеллен стала еще более воинственной, сообщив, что в 2017 году ожидает более быстрых темпов повышения ставки. Рынки восприняли указанные заявления почти как прямое указание на планируемое повышение ставки уже в марте. В результате вероятность повышения ставки на ближайшем заседании подскочила от скромных единиц процентов пару недель назад до 80% на закрытие рынка 3 марта.

( Читать дальше )

Фокус Рынка 06.03.2017

- 06 марта 2017, 11:29

- |

— Ключевая повестка дня: заседение РБА и решение по процентной ставке;

— Акции компании Boeing (BA) выросли на +3,47%;

— Минфин заявил, что с 7 марта по 6 апреля направит на покупку иностранной валюты на внутреннем валютном рынке 70,5 млрд рублей. Таким образом, ежедневный объем покупки валюты составит в эквиваленте 3,2 млрд рублей;

- Аналитики Telsey Advisory Group рекомендуют покупку акций компании McDonald's (MCD) с целевым ростом до 136$;

— Общее число буровых установок по добыче нефти в США выросло на 7 единиц;

График дня

— Вероятность повышения процентной ставки ФРС в марте составляет 86,4%;

- Цена биткоина впервые превысила стоимость унции золота;

— Morgan Stanley на этой неделе скохраняет короткии позиции по паре EUR/USD;

— Премьер-министр Китая снизил прогноз роста экономики в этому году до +6,5% из-за деглобализации и протекционизма;

— Fitch предупреждает о росте системных рисков в банковской системе Китая.

ФРС повысит ставку четырежды?

- 06 марта 2017, 11:20

- |

По мнению MUFG, встреча FOMC в марте будет иметь ключевое значение в судьбе доллара США. В настоящее время представители ФРС говорят о том, что ужесточение денежно-кредитной политики на ближайшем заседании будет предметом для серьезных обсуждений (глава ФРБ Сан-Франциско Джон Уильямс), что доходы, полученные от облигаций, приобретенных в ходе QE, нужно прекращать реинвестировать (президент ФРБ Сент-Луиса Джеймс Буллард), почему бы Джанет Йеллен не убедить рынки в скором повышении ставок окончательно?

Судя по динамике вероятности монетарной рестрикции в начале весны (показатель увеличился с 23% до 70% за три дня), инвесторы поверили, что ФРС будет проявлять активность на трех заседаниях в 2017. На самом деле после мартовской встречи пойдут слухи о четырех повышениях ставки. Это позволит паре EUR/USD достигнуть паритета при условии уверенного теста поддержки на 1,04.

«Brokers.pro. Новости и аналитика из платных первоисточников: FT, WSJ и FX-дилеров»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал