фРС

Муки выбора. Обзор на предстоящую неделю от 04.12.2016

- 04 декабря 2016, 22:43

- |

На уходящей неделе:

Nonfarm Payrolls

Ноябрьский отчет по рынку труда США вышел уверенно сильным и подтвердил необходимость повышения ставки ФРС на заседании 14 декабря.

Однако рынок не отреагировал покупками доллара в ответ на публикацию нонфармов, т.к. однократное повышение ставки ФРС уже заложено в цену, а предпосылок для цикла повышения ставок ФРС данный отчет не дал.

Основные компоненты отчета:

— Количество новых рабочих мест +178K против +180K прогноза, ревизия за два предыдущих месяца составила -2К: в сентябре до +208К с 191К ранее, в октябре до +142К против 161К ранее;

— Уровень безработицы U3 4,6% против 4,9% прогноза/ранее;

— Уровень безработицы U6 9,3% против 9,5% прогноза/ранее;

— Доля участия в рабочей силе 62,7% против 62,8% ранее;

— Рост зарплат -0,1%мм 2,5%гг против +0,2%мм 2,8%гг прогноза;

— Средняя продолжительность рабочей недели 34,4 без изменений.

( Читать дальше )

- комментировать

- ★7

- Комментарии ( 42 )

Укрепление рубля в ближайшем квартале под давлением

- 02 декабря 2016, 14:39

- |

Последнее время динамика российского рубля находится в нейтральном положении. Общая тенденция рынка валют развивающихся экономик нисходящая, но российский рубль чувствует себя достаточно крепко. В первом квартале 2017 года у рубля остаются те же риски – это денежно-кредитная политика ЦБ РФ, которой придется снижать процентную ставку, и рынок нефти. Корреляция между «черным золотом» и рублем снижается, но причиной этого является вовсе не снижение доли дохода в госбюджете от экспорта энергоресурсов, а керри-трейд. Учитывая рост доходности трежерис и других облигаций, есть повод ожидать снижение влияния керри-трейда на курс рубля, что в свою очередь, может стать причиной его постепенного снижения в следующем году.

Учитывая все это, можно полагать то, что в ближайшее время главные риски и негативные факторы для российской валюты появятся именно под влиянием внешних рынков. Как мы полагаем, рынок казначейских облигаций станет главным системным риском для дальнейшего укрепления российского рубля. К примеру, если полгода назад дивергенция между трежерис и ОФЗ равнялась примерно 7%, то сейчас она составляет уже 6% и данный курс снижения может продолжаться. Стоит понимать и то, что те же американские инвесторы и другие иностранные игроки, покупая ОФЗ имеют определенные затраты, которые могут быть связанны с комиссиями и транзакциями на внешние рынки, что забирает с их текущих 6% прибыли около процента-двух.

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 02 декабря 2016, 12:28

- |

Все внимание финансовых рынков нацелено на ключевое событие сегодняшнего дня – публикацию данных по рынку труда США. Согласно прогнозов, уровень безработицы останется без изменений, а количество новых рабочих мест составит свыше +170 тысяч, что является приемлемым результатом для ФРС. Кроме того, некоторые участники рынка заявляют о том, что мы можем увидеть отметку и выше +200 тысяч рабочих мест, что будет окончательным гвоздем в победу ястребов денежно-кредитной политики. Учитывая столь важные данные, которые, к тому же, последние перед декабрьским заседание ФРС, новых позиций не планируем.

На фондовых площадках, наблюдается негативная динамика. Европейские рынки падают в районе процента. На премаркете снижаются фьючерсы по S&P500. Наша доливка к продажам по S&P500 приносит суммарно прибыль. Кроме того, в прибыли у нас такие позиции, как продажа акций Visa, и покупки AUD/NZD и серебра. В убытке лишь позиция по акциям JP Morgan, которые вчера получили поддержку со стороны роста доходности трежерис.

Freddie Mac: ставки на 30-летнюю ипотеку максимум за 16 месяцев

- 01 декабря 2016, 21:10

- |

По данным Freddie Mac средние ставки на 30-летнюю ипотеку составили 4.08 — это максимум c июля 2015.

U.S. 30-year mortgage rate hits highest in 16 months — Freddie Mac

www.reuters.com/article/usa-mortgages-freddiemac-idUSW1N1D3004

Теперь вопрос, а что будет с экономикой США? Что будет с продажами домов и прочей статистикой? И что теперь будет делать ФРС? Они хотели инфляцию — они ее получили, но готова ли экономика? Они теперь что опять QE будут запускать и бонды скупать?

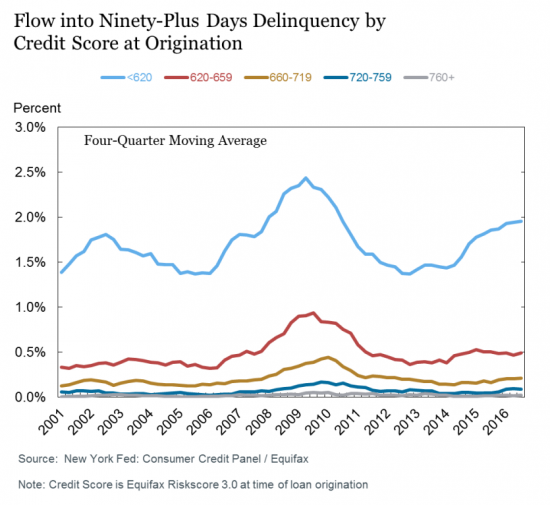

ФРС забеспокоилась: американцы перестали платить по автокредитам

- 01 декабря 2016, 17:06

- |

В настоящий момент много внимания уделяется американскому авторынку. Представитель JPMorgan Гордон Смит (Gordon Smith) на конференции Barclays Financial Services рассказал о некоторых фактах рынка автокредитования, которые раскрывают глаза.

( Читать дальше )

Тем временем изменение числа занятых 215K!

- 30 ноября 2016, 16:21

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал