фРС

AMarkets. Утренний брифинг Артема Деева 21.09.2015. Курс Форекс

- 21 сентября 2015, 11:41

- |

- комментировать

- Комментарии ( 1 )

По итогам сентябрьского решения ФРС

- 21 сентября 2015, 10:28

- |

Обзор рынка от 21 сентября 2015 г

Здравствуйте!

Начну с того, что изначально не разделял мнение оптимистов по поводу сентябрьского повышения ставки в США и ранее неоднократно предполагал, что она сохранится в прежнем в диапазоне 0–0,25%. Кстати, такой точки зрения придерживалось большинство участников рынка и экспертов.

Итак, Федеральная резервная система в очередной раз проявила осторожность и не рискнула поднять ставку в сентябре. Из 10 членов Федерального комитета по открытому рынку за повышение ставок на 25 базисных пунктов выступил лишь глава Федерального резервного банка Ричмонда Джеффри Лэкер, остальные чиновники высказались за сохранение ставок.

( Читать дальше )

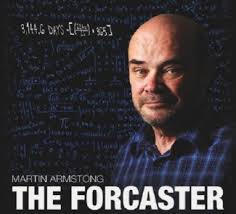

Мартин Армстронг: финансовый апокалипсис не за горами

- 21 сентября 2015, 10:20

- |

Недавнее решение FOMC в очередной раз отложить повышение ставок наглядно демонстрирует чудовищную слабость мировой экономики. Мы слышим много объяснений нежелания Комитета нормализовать монетарную политику: низкая инфляция, низкие темпы роста заработных плат, а также рост дефицита федерального бюджета в случае повышения ставок. Теперь FOMC зажат между молотом и наковальней: МВФ и другие международные организации призывают Комитет не спешить с повышением ставок, так как многие должники, особенно в пострадавших от обвала цен на сырье развивающихся странах, окажутся не в состоянии обслуживать накопившийся долг. С другой стороны, FOMC должен повысить ставки, так как продолжение политики ZIRP чревато банкротством бесчисленных пенсионных фондов, которые не могут заработать достаточно средств для покрытия расходов из-за крайне низкой доходности привычных для них инструментов, вроде облигаций. Проводя политику фактически бесплатных денег, FOMC поощряет правительство тратить намного больше, чем оно может себе позволить. В конечном итоге это приведет к кризису суверенного долга США и образованию/усугублению различных пузырей, особенно на рынке акций. Чем дольше FOMC тянет с повышением ставок, тем хуже окажутся последствия. В конце концов, Комитет полностью утратит контроль над экономикой, и все предыдущие кризисы покажутся детскими забавами на фоне развернувшегося финансового апокалипсиса.

Логика. ФРС. Что было? Почему люди не приемлют торговлю по новостям.

- 20 сентября 2015, 23:59

- |

Картинка прошлой недели

Что видим на скриншоте. В моменте выноса стопов не было.

Вечер четверга и пятница до обеда — евро крепнет.

И как я вижу, происходит набор позиций.

Как бы сказал Мирошниченко — пирамидальный набор позиций.

Открыли Вы осторожно покупку небольшим объемом, ничего страшного не случилось.

Евро растёт — смерд доливается. К утру пятницы поза выросла в 10 раз.

( Читать дальше )

ФРС: "голубее" не бывает. Обзор на предстоящую неделю от 20.09.2015

- 20 сентября 2015, 22:29

- |

На уходящей неделе:

Заседание ФРС.

ФРС оставил ставки на прежнем уровне, что не удивило рынки, т.к. было ожидаемо.

Поразило иное: впервые ФРС прямо указал на глобальные риски в качестве основной причины переноса начала нормализации монетарной политики на более поздний период.

В сопроводительном заявлении ФРС указано, что «недавние глобальные экономические и финансовые события могут несколько ограничить экономическую деятельность и, скорее всего, усилить давление на инфляцию в краткосрочной перспективе».

В стандартную фразу о том, что «ФРС видит риски для перспектив экономического роста и рынка труда почти сбалансированными» было добавлено: «но следит за развитием событий зарубежом».

( Читать дальше )

ФРС. Ставку не подымут никогда.

- 18 сентября 2015, 21:26

- |

Думаю, это самый реалистичный сценарий и рынки уже начинают откатывать гепы.

Корреспондент Reuters спросила Йеллен: «С учетом сложностей в мировой экономике не считаете ли вы вероятным, что вы навсегда останетесь в ситуации, требующей, чтобы ставка оставалась в диапазоне от 0 до 0,25% годовых?».

«Я очень удивлюсь, если ситуация будет развиваться именно так. Это не является основным прогнозным сценарием для комитета. Могу ли я полностью исключить такое развитие событий? Нет, не могу», — заявила Йеллен.

ФРС: размах на рубль, удар на копейку

- 18 сентября 2015, 16:48

- |

Несмотря на завышенные ожидания от сентябрьского заседания Федерзерва, регулятор так и не решился на изменение параметров своей монетарной политики, оставив ставку на прежнем уровне.

Причем за ее повышение проголосовал только один из 10 чиновников. По рынкам сразу же прокатилась волна разочарования. Если накануне доходности по двухлетним и годовым казначейским бумагам показывали едва ли не рекордный рост, то теперь все было с точностью до наоборот. Доходность по двухлетним бумагам показала максимальное падение с марта 2009 г., когда был объявлен запуск первой программы количественного смягчения.

( Читать дальше )

Запись брифинга "Итоги заседания ФРС. Рыночные перспективы"

- 18 сентября 2015, 16:00

- |

Представляем вашему вниманию запись видеобрифинга «Итоги заседания ФРС. Рыночные перспективы», который проводился компанией КИТ Финанс Брокер совместно с Санкт-Петербургской биржей 18.09.15. На брифинге проводился анализ принятого вчера решения по ставкам и возможные сценарии поведения рынков в свете той информации, которая была озвучена Джаннет Йеллен в ходе пресс-конференции.

Ведущий: Павел Пахомов, биржа СПб

Обращаем ваше внимание, что КИТ Финанс Брокер совместно с Санкт-Петербургской биржей проводят регулярные обзоры американского рынка акций:

- Каждый понедельник в 17 часов проходит брифинг «План на неделю. Обзор американского рынка акций». Содержание: итоги прошедшей недели и обзор основных ожидаемых событий недели предстоящей.

Ведущий: Павел Пахомов - Два раза в месяц по четвергам в 15 часов — брифинг «В гостях у дяди Сэма. Новости корпораций». Содержание: обзор наиболее значимых событий в американских компаниях, акции которых торгуются на Санкт-Петербургской бирже.

( Читать дальше )

Как я вчера торговал ФРС? +$825

- 18 сентября 2015, 12:16

- |

На графике отмечено больше, чем 5 сделок, потому что я еще параллельно совершал сделки на демо-аккаунте, которые тоже отражаются на графике. Позу закрыл конечно рановато, — думаю вниз еще есть хороший потенциал. Как я уже говорил, самая лучшая и самая адекватная реакция была на золоте.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал