флоатеры

⁉️ Помогут ли флоатеры накопить на квартиру?

- 13 декабря 2024, 16:11

- |

⁉️ Помогут ли флоатеры накопить на квартиру?

Кто не хочет накопить на собственную квартиру? Но как это сделать, когда инфляция и нестабильность рынков угрожают сбережениям? В этом нам могут помочь флоатеры.

Эти бонды способны принести высокую доходность и быстрее накопить деньги. Хотите узнать, как они работают и смогут ли помочь вам воплотить мечту о собственной квартире в реальность? Читайте дальше!

📄 Что такое флоатеры?

Флоатеры — это облигации с плавающей процентной ставкой. Размер купона пересчитывается каждые полгода или год по формуле: Плавающий купон = Базовая ставка (ключевая или RUONIA) + Спред (премия за кредитный риск эмитента).

Например: Европлан с рейтингом АА в текущих условиях вынужден занимать под КС+4%. Получаем: 21% + 4% = 25%.

‼️ ОСНОВНОЙ РИСК — ИЗМЕНЕНИЕ ПРОЦЕНТНЫХ СТАВОК

Рост ставок увеличивает купонные выплаты. А вот падение — уменьшает. Если процентные ставки начнут падать, то и ваш купонный доход снизится. Вдобавок точно предсказать будущий доход бывает сложно из-за изменения процентных ставок.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Сила воды до 23,75%! Свежие облигации РусГидро 002Р-05 (флоатер)

- 13 декабря 2024, 08:46

- |

Главный «водяной» эмитент Мосбиржи прямо сегодня, в пятницу 13-го, собирает заявки на очередные плавающие облигации. Похоже, у РусГидро прорвало облигационную дамбу: это уже 5-й новый выпуск за последний месяц (!), при том что до этого компания последний раз размещала бонды год назад, в октябре 2023. Видимо, не всё спокойно в датском королевстве, и деньги НУ ОЧЕНЬ нужны.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Новосибавтодор, Башкирия, ПСБ, Новосиб._обл., Селигдар, Амурская_обл., Европлан, ОФЗ_29026, Сплит_Финанс, Монополия, Акрон, ПСБ_Лизинг, Магнит.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💦А теперь — поплыли смотреть на новый выпуск РусГидро!

🌊Эмитент: ПАО «РусГидро»

( Читать дальше )

Подборка ЛУЧШИХ СВЕЖИХ облигаций (декабрь 2024)

- 12 декабря 2024, 08:56

- |

За последние полгода я сделал полноформатные авторские обзоры более чем на 100 новых выпусков облигаций перед их размещением. Многие справедливо замечали, что за всеми обзорами сложно уследить, и не хватает периодической «выжимки» из всего разнообразия новинок.

🔥Теперь в начале каждого месяца анализирую все основные новые выпуски, которые разместились в прошлом месяце, выбираю из них наиболее интересные и публикую их в отдельной регулярной подборке.

Подписывайтесь на мой телеграм-канал, где я регулярно выкладываю стратегии инвестирования и актуальные подборки инструментов.

📊Заодно в таких подборках даю ISIN выпуска, актуализирую информацию об объеме размещения, дате погашения и, главное, об итоговой доходности — ведь зачастую финальный купон уменьшается по сравнению с изначальным ориентиром.

🎯А если возникнет желание более глубоко погрузиться в бизнес эмитента и подробности выпуска, можно кликнуть на название и перейти на страницу с детальным обзором. По-моему, очень удобно.

( Читать дальше )

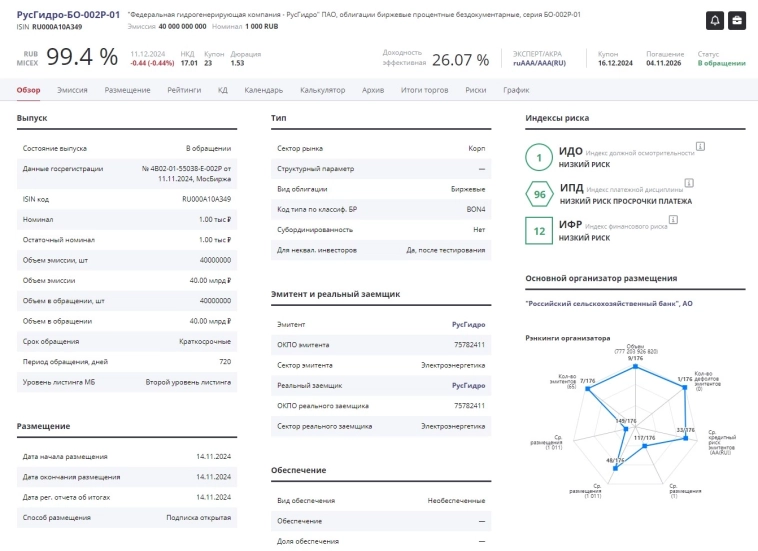

Вопрос по двум интересным бондам Совком-БО-П5 и РусГидро-БО-002Р-01

- 11 декабря 2024, 20:05

- |

Оба бонда с плавающим купоном.

1. РусГидро-БО-002Р-01 RU000A10A349

• Рейтинг от АКРА: AAA(RU)

• Условия выплат: Ключевая ставка ЦБ РФ + Спред 200 (б.п.)

• Дата погашения: 04.11.2026

• Уровень листинга МБ: Второй уровень листинга

• Объем торгов за 5 дней: 412 510 485.3

2. Совкомбанк-БО-П05

• Рейтинг от АКРА: AA(RU)

• Условия выплат: Ключевая ставка ЦБ РФ + Спред 200 (б.п.)

• Дата погашения: 10.10.2027

• Уровень листинга МБ: Первый уровень листинга

• Объем торгов за 5 дней: 97 715 244.4

( Читать дальше )

Минфин досрочно выполнил годовой план по наращиванию госдолга, удалось привлечь на рынке ₽4,3 трлн вместо запланированных ₽4,08 трлн

- 11 декабря 2024, 19:21

- |

Министерство финансов выполнило план по размещению облигаций федерального займа (ОФЗ) в 2024 году на 105,5%, по итогам аукционов с начала года по 11 декабря включительно. Ведомству удалось привлечь на рынке ₽4,3 трлн вместо запланированных ₽4,08 трлн. Причем ₽2 трлн было заимствовано всего на двух аукционах флоатеров нового образца за два дня — 4 и 11 декабря.

www.rbc.ru/quote/news/article/675985e99a79477c164c3260

Волна распродаж набирает ход. К чему готовиться инвестору

- 11 декабря 2024, 09:09

- |

Негативные ожидания относительно ужесточения монетарной политики препятствуют развороту рынка. Также позитив связанный с постом Трампа в соц. сети о желании Украины поскорей завершить конфликт, не получил развитие.

Очередное размещение от Минфин: Снижение может быть связано с сегодняшним аукционом Минфина по размещению ОФЗ. В пятницу ведомство зарегистрировало новый флоатер ОФЗ-29027.

Размер нового выпуска составляет ₽1 трлн. Таким образом, рублевый рынок испытает колоссальный разовый отток ликвидности, что как мы наблюдали неделей ранее, вызывает общую слабость на рынке.

Защитный актив: Золото дорожает третий день подряд. Поддержку драгоценному металлу оказывает рост напряженности на Ближнем Востоке и ожидания, что ФРС снизит ставку на заседании в декабре.

В общем, настрой прежний — до 20 декабря медленно, но верно рынок на страхе повышения ставки корректируется, а начало разворота можем увидеть уже после заседания ЦБ, если конечно все пройдет без сюрпризов.

( Читать дальше )

Мнение недели | Владимир Литвинов о рынке электронной коммерции

- 10 декабря 2024, 17:41

- |

Решили, что раз в неделю будем запрашивать у инвесторов комментарии по самым интересным новостям, а после — делиться текстами с вами.

Ранее мы рассказывали, что в ВТБ ожидают рост рынка электронной коммерции в пять раз к 2030 году. Сегодняшний пост на эту тему для нашего канала подготовил @Vladimir_Litvinov.

Ниже публикуем независимое мнение автора.

Электронная торговля в России переживает период стремительного роста и значительных изменений. Этот сектор экономики стал неотъемлемой частью жизни миллионов россиян, предоставляя удобство, скорость и разнообразие выбора 📈

На недавнем инвестиционном форуме эксперты ВТБ представили прогноз, согласно которому объем рынка электронной коммерции увеличится в пять раз к 2030 году, достигнув отметки в 35 трлн рублей. Ожидается, что доля онлайн-продаж в общем объеме розничного товарооборота возрастет до 40%, тогда как сейчас она составляет около 15%.

Электронная коммерция обладает огромным потенциалом для дальнейшего роста. Маркетплейсы становятся центрами притяжения для малого и среднего бизнеса, позволяя им выходить на широкую аудиторию без необходимости создания собственного интернет-магазина. Эти платформы привлекают миллионы пользователей благодаря широкому ассортименту товаров, удобным условиям доставки и программам лояльности.

( Читать дальше )

Свежие облигации: Новосибирская область 34026 (флоатер). Шо, опять?!

- 09 декабря 2024, 19:53

- |

Новосибирский Минфин продолжает пытаться занять денег в промышленных масштабах. Сначала был очень странный выпуск 34024, который полностью провалился на размещении — инвесторы не оценили креатива. Затем сибиряки анонсировали более-менее приличный по параметр флоатер 34025, но в последний момент передумали и перенесли его. Теперь на повестке — флоатер 34026, сбор заявок уже завтра, 10 декабря.

💼Я уже 6 лет активно инвестирую в долговой рынок РФ (и не только — рассказывал, как я погорел на египетских облигациях), и постоянно слежу за новинками, достойными внимания. Ранее делал обзоры на новые выпуски Селигдар, Амурская_обл., Европлан, ОФЗ_29026, Сплит_Финанс, Монополия, Акрон, ПСБ_Лизинг, Магнит, Селектел, СИБУР, Рольф, АПРИ, Томск.

Чтобы не пропустить другие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

🇷🇺А теперь — погнали смотреть на новый Новосибирский выпуск!

( Читать дальше )

🔄 Новые возможности для сделок репо с флоатерами

- 09 декабря 2024, 18:55

- |

Максимальный срок сделок репо с флоатерами увеличен с одной недели до одного года.

Эти изменения способствуют более эффективному управлению свободными денежными средствами и дальнейшему росту ликвидности сегмента репо с центральным контрагентом.

Теперь участники торгов могут заключать длинные сделки со 162 облигациями флоатерами, выпущенными 67 эмитентами. Потенциальная залоговая база для долгосрочных сделок репо выросла на 9,7 трлн рублей.

Среднедневной объем операций репо со сроками исполнения от одного месяца в 2024 году составил 36,4 млрд рублей, что в 2,3 раза превышает показатель всего 2023 года.

Подробнее читайте на сайте.

Мосбиржа предоставила участникам рынка возможность заключения сделок репо с центральным контрагентом с флоатерами со сроком исполнения до одного года (ранее - одна неделя)

- 09 декабря 2024, 18:51

- |

Московская биржа предоставила участникам рынка и их клиентам возможность заключения сделок репо с центральным контрагентом с облигациями с плавающими ставками (флоатерами) со сроком исполнения до одного года. Ранее максимальный срок сделок репо с флоатерами составлял одну неделю.

Увеличение сроков сделок репо с флоатерами расширяет возможности участников финансового рынка по управлению ликвидностью на горизонте до одного года и будет способствовать дальнейшему росту ликвидности денежного рынка Московской биржи.

На текущий момент участники торгов денежного рынка и их клиенты могут заключать сделки репо со 162 облигациями с плавающей ставкой 67 эмитентов (ссылка на файл). Таким образом потенциальная залоговая база на длинных сроках операций репо увеличивается на 9,7 трлн рублей.

По итогам за 11 месяцев 2024 года среднедневной объем операций репо со сроками исполнения от одного месяца составил 36,4 млрд руб, что в 2,3 раза выше аналогичного показателя за весь 2023 год.

Подробнее на Московской бирже: www.moex.com/n75623

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал