фондовый рынок США

S&P500. Долгосрочный прогноз.

- 27 марта 2020, 17:13

- |

Начиная рассмотрение текущей ситуации в индексе и его дальнейших перспектив, в первую очередь нужно вернуться к обзору на на этот год : S&P500 в 2020-ом.

- Черным (основной). Продолжение бегущей плоской коррекции в волне (4)

- Красным (треугольник). Более затяжное движение, но тем не менее предполагающее последнюю волну (5).

- Синим (теоретический). Первая волна в КДТ в волне (5).

Рассматривалось несколько вариантов, все они предполагали откат и последние движение вверх. Дальнейшее развитие добавило сценарий завершения роста и только потом начало обвала. При таком раскладе важно было сделать импульс от конце 2018-го, однако он не был выполнен (либо его можно найти с очень большой натяжкой), что вносит путаницу в анализе и оставляет несколько вариантов развития.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Обзор: Рынок пострадал, но ФРС, скорее всего, это по плечу

- 13 марта 2020, 23:03

- |

Коронавирус испытывает на прочность финансовую систему, которая в прошлом десятилетии пережила банковский кризис. Сначала рынки, казалось, выдержали. Но за последние несколько дней они начали проседать.

Хорошая новость то, что Федеральная резервная система многому научилась во время кризиса 2008 года. Если она не откажется от своей неофициальной роли мирового центрального банка, то она будет в состоянии решить большинство проблем.

На этой неделе стоимость фондов демонстрируют тревожные признаки отхода от стоимости активов, которыми они владеют, что напоминает 2008 год. Даже рынок казначейских облигаций США, самый безопасный и ликвидный в мире, оказался под давлением. За последние два дня доходность по облигациям США отскочила, что странно для периодов паники. Относительно рынков деривативно, на которых инвесторы делают ставки на будущие процентные ставки, облигации торгуются с самой большой скидкой со времен финансового кризиса.

Также вызывает тревогу дефицит долларов, особенно на мировых рынках. В четверг спрэды по свопам евро/японская иена (этот инструмент часто используется компаниями вне США, чтобы заимствовать доллары в обмен на свою валюту) подскочили до уровней, аналогичных периоду кризиса еврозоны 2011 года, когда международные кредиторы испытывали трудности с обеспечением долларов.

( Читать дальше )

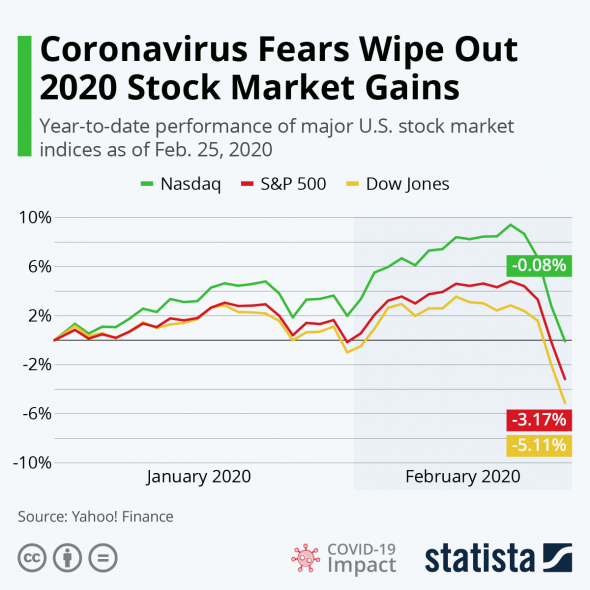

ОБЗОР: Американские фондовые рынки падают на фоне усиления волатильности

- 11 марта 2020, 23:18

- |

Фондовые индексы США в среду резко снижаются. Рынки сегодня проводят очередную бурную сессию из-за беспокойства инвесторов насчет экономических последствий коронавируса.

Dow Jones Industrial Average потерял 1154 пункта, или 4,6%, до 23864 пунктов. S&P 500 снизился на 4,2%, а Nasdaq Composite – на 4%. Падение усилилось к полудню в США после того, как Всемирная организация здравоохранения объявила новый коронавирус пандемией. ВОЗ заявила, что «глубоко обеспокоена распространением и опасностью» вируса, а также «уровнем бездействия, вызывающим тревогу».

DJIA вскоре может выйти на территорию медвежьего рынка, который определяется как падение минимум на 20% от его недавнего максимума, установленного 12 февраля. Для этого индексу необходимо закрыться ниже 23641,136 пункта. Бычий рынок в США сохраняется с 2009 года.

Сегодня на биржах отмечаются повсеместные потери: все 11 секторов S&P 500 падают минимум на 3%. В DJIA из 30 компонентов 29 несут потери.

Эта неделя выдалась крайне неспокойной: в понедельник рынки обвалились, а во вторник существенно восстановились. Индекс волатильности Cboe завис около максимума за год.

( Читать дальше )

✅ ПЯТНИЧНЫЙ ОБЗОР ФИНАНСОВЫХ РЫНКОВ ОТ TVT (21.02.2020)

- 21 февраля 2020, 18:41

- |

🗣 Ведущий Александр Янюк

✅ ЕЖЕНЕДЕЛЬНЫЙ ОБЗОР ФЬЮЧЕРСНЫХ РЫНКОВ ОТ TVT (17.02.2020)

- 17 февраля 2020, 13:32

- |

Главная тема текущей недели — Индекс доллара готовится к снижению

🗣 Ведущий Александр Янюк

Bank of America рассказал, почему растет рынок акций США. Кто покупает и кто продает акции

- 12 февраля 2020, 16:53

- |

12.02.20 14:26

Акции толкает вверх все тот же покупатель, что и в прошлом году, пишут эксперты Bank of America.

«Объем обратного выкупа акций нашими корпоративными клиентами (ProFinance.ru: «buyback») вырос на 27% относительно прошлогодних показателей», — пишут эксперты Bank of America. — «Они являются нетто-покупателями четвертую неделю подряд, и в последний отчетный период купили акций на $2.2 млрд».

Интересно, что пока корпорации покупают акции, другие клиенты Bank of America, вроде розничных клиентов и хедж-фондов, выступают чистыми продавцами. Особенно активно клиенты BofA покупают акции компаний энергетического сектора: эти активы фиксировали чистый приток капитала каждую неделю в этом году.

Объем «buybacks» стабильно растет с конца 2017 года, когда Дональд Трамп скорректировал налоговое законодательство и позволил компаниям репатриировать триллионы долларов из офшоров и направить их на обратный выкуп акций.

( Читать дальше )

✅ ЕЖЕНЕДЕЛЬНЫЙ ОБЗОР ФЬЮЧЕРСНЫХ РЫНКОВ ОТ TVT (10.02.2020)

- 10 февраля 2020, 15:04

- |

Главная тема текущей недели — Газ упал до минимальных значений за десятилетие

🗣 Ведущий Александр Янюк

✅ Пятничный обзор финансовых рынков от TVT (07.02.2020)

- 07 февраля 2020, 20:03

- |

🗣 Ведущий Александр Янюк

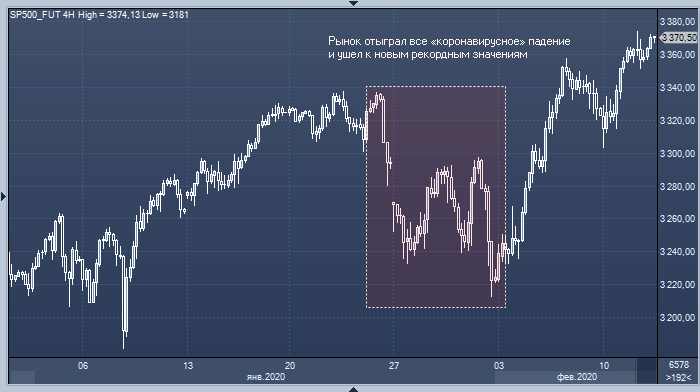

Американский рынок получил временную «прививку» от снижения

- 05 февраля 2020, 08:51

- |

Во вторник основные фондовые индексы США продемонстрировали уверенный рост. По итогам основной торговой сессии индекс Dow Jones Industrial Average прибавил 407 пунктов (+1,44%) до 28807,63, индекс S&P 500 вырос на 48,7 (+1,5%) и составил 3297,6 и Nasdaq увеличился на 194,6 пунктов (+2,1%) до 9467,9.

Росту американских индексов способствовало восстановление китайского рынка после обвального падения накануне. Участники рынка ожидают, что власти Китая могут анонсировать меры для стимулирования экономики на фоне последствий вспышки коронавируса. По информации Reuters, китайский центробанк, вероятно, снизит свою основную ставку по кредитам 20 февраля, а также снизит норму обязательных резервов для банков в ближайшие недели.

Кроме того инвесторам был представлен позитивный отчет от Министерства торговли, согласно которому производственные заказы в США выросли в декабре больше, чем ожидалось. Согласно Так рост составил 1,8% (ожидался прирост на 1,2%) в декабре после падения 1,2% в ноябре. Заказы на товары недлительного пользования также показали значительный рост, увеличившись на 1,1% в декабре после роста на 0,7% в ноябре.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал