SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фонды

Фонды ориентированные на Россию

- 11 июня 2014, 11:14

- |

В продолжение темы фондов http://smart-lab.ru/blog/187899.php, нашел список всех фондов ориентированных на Россию http://www.bloomberg.com/markets/funds/russia/. Из интересного стоит отметить:

- большое количество 418 (!), в том числе ПИФы, фонды фондов и ETF

- у одного только JPMorgan 26 разных фондов, оперирующих в разных странах, но ориентированных на Россию

- широкая география: Австрия (16), Бельгия (2), Британские Виргинские острова (1), Каймановы острова (9), Чили (2), Дания (2), Эстония (5), Финляндия (20), Франция (4), Германия (40), Гернси (2), Гонконг (1), Венгрия (10), Ирландия (3), Израиль (2), Италия (4), Япония (10), Латвия (1), Лихтенштейн (3), Люксембург (136), Мексика (2), Нидерланды (1), Польша (2), Сингапур (2), Южная Корея (75), Испания (2), Швеция (4), Швейцария (11), Тайвань (1), Великобритания (28), США (10).

- Не считая оффшоры, большой интерес от Германии и Южной Кореи к российскому рынку

- VTB Capital Russia два фонда -каймановы острова , и сбербанк 5 фондов- Люксембург, кто-кто. а фонды деньги считать умеют, поэтому российскому фонду ориентированному на Россию работать выгодно не через Россию, МФЦ одним словом )).

- Из интересных названий обратил внимание на: Evli Ruble (так и хочется прочитать evil ruble :)), Red Square Equity Fund, Kaltchuga Fund (звучит норм и сразу понятно, когда сделаю свой фонд назову Crazy Bear или Vodka-Vodka :))), понравилось название японского фонда Hi Russia (просто и со вкусом)

- комментировать

- ★3

- Комментарии ( 0 )

Moscow Life Sciences Investment Day – отличная возможность найти выгодное вложение средств и многое узнать о рынке биотехнологий

- 10 июня 2014, 17:20

- |

Уважаемые коллеги. Большинство из нас торгует на фортс, и слабо представляет что такой лайф сайн, биотехнологии, и как в них можно инвестировать. 18 июня в Москве пройдет мероприятие, которое может дать толчек к появлению новых инвестиционных возможностей и развитию биотехнологий в России. К этому случаю я подготовил статью, которая может послужить хорошей основой для понимания мирового рынка Life sciences и наглядно продемонстрировать инвестиционную привлекательность этой сферы. Уверен, этот материал будет интересен многим пользователям смарт-лаба. Итак:

В Москве впервые будет проходить конференция Moscow Life Sciences Investment Day, на которой участники поделятся своим опытом работы в сфере медицины, науки о жизни и биотехнологий, смогут найти партнеров и инвесторов для своих проектов, обсудить последние достижения в области Life Sciences.

В этой статье мы расскажем о последних тенденциях в области высоких медицинских технологий, и постараемся представить, чем могла бы заинтересовать инвесторов, аналитиков и предпринимателей предстоящая конференция.

( Читать дальше )

Фонды ориентированные на Россию

- 10 июня 2014, 14:46

- |

Добрый день! Часто встречаю в прессе информацию по притоку или оттоку денег в фонды ориентированные на Россию, пример статей http://rbcdaily.ru/economy/562949991233502 или http://www.vedomosti.ru/finance/news/26570291/ukraina-sputala-karty-hedzh-fondam, возникает вопрос как ведутся данные расчеты? есть ли где-то в свободном доступе эта информация? так же в одной из статей упоминается сервис epfr globa, но там инфа за денежку, пользовался ли кто-то? какие фонды, ориентированные на Россию вы знаете?

Вообще, по-моему мнению эта инфа, если и может быть полезна то только, в том случае если Вы разделяете мнение, что балом на ФР РФ правят крупные участники, а именно хэдж-фонды ориентированные на Россию. Но я так понимаю, есть крупные участники, которые работают не в форме хэдж фонда и по ним никак движение денег не увидеть (западные инвест-банки)?

Вообще, по-моему мнению эта инфа, если и может быть полезна то только, в том случае если Вы разделяете мнение, что балом на ФР РФ правят крупные участники, а именно хэдж-фонды ориентированные на Россию. Но я так понимаю, есть крупные участники, которые работают не в форме хэдж фонда и по ним никак движение денег не увидеть (западные инвест-банки)?

Фонды Oppenheimer избавились от 70% российских ценных бумаг

- 04 июня 2014, 13:31

- |

Один из крупнейших инвесторов в ценные бумаги РФ распродал большую часть российских бондов, которыми владел. Фонды группы Oppenheimer избавились почти от 70% российских бумаг, сообщает «Прайм».

Инвестиции Oppenheimer International Bond Fund и Oppenheimer Global Strategic Income Fund в суверенные облигации и бонды РФ сократились с $703,5 млн до $226 млн и с $340,6 млн до $114 млн соответственно, говорится в материалах компаний. Таким образом, совокупные вложения уменьшились более чем на $700 млн.

Фонд объяснил сокращение портфеля российских долговых бумаг ухудшением фундаментальных факторов, влияющих на динамику облигаций.

В мае стало известно, что от вложений в российские облигации избавился другой крупный международный инвестфонд, BlackRock. Как сообщалось, в середине апреля фонд продал государственные и корпоративные ценные бумаги РФ на «сотни миллионов долларов». Представитель BlackRock отметил, что это решение было принято из-за санкций властей США в отношении России, введенных в ответ на действия РФ на Украине и присоединение Крыма.

http://slon.ru/fast/economics/fondy-oppenheimer-izbavilis-ot-70-rossiyskikh-tsennykh-bumag-1108488.xhtml

Инвестиции Oppenheimer International Bond Fund и Oppenheimer Global Strategic Income Fund в суверенные облигации и бонды РФ сократились с $703,5 млн до $226 млн и с $340,6 млн до $114 млн соответственно, говорится в материалах компаний. Таким образом, совокупные вложения уменьшились более чем на $700 млн.

Фонд объяснил сокращение портфеля российских долговых бумаг ухудшением фундаментальных факторов, влияющих на динамику облигаций.

«Мы замечаем рост геополитической напряженности в связи с ситуацией между Россией и Украиной, а также политические волнения в Таиланде, Турции и Венесуэле», – сказали инвесторы.

В мае стало известно, что от вложений в российские облигации избавился другой крупный международный инвестфонд, BlackRock. Как сообщалось, в середине апреля фонд продал государственные и корпоративные ценные бумаги РФ на «сотни миллионов долларов». Представитель BlackRock отметил, что это решение было принято из-за санкций властей США в отношении России, введенных в ответ на действия РФ на Украине и присоединение Крыма.

http://slon.ru/fast/economics/fondy-oppenheimer-izbavilis-ot-70-rossiyskikh-tsennykh-bumag-1108488.xhtml

Россия вылетела из списка стан привлекательных для инвесторов.

- 03 июня 2014, 10:33

- |

Россия в этом году с треском вылетела из списка 25 самых привлекательных для инвесторов государств. Причем, как отмечают составители рейтинга, эксперты компании A.T.Kearney. это произошло еще до присоединения Крыма, а продолжающийся конфликт с Украиной может еще больше отпугнуть потенциальных инвесторов. Лидером рейтинга стали США. Однако, Китай расположен на втором месте. Бразилия находится на пятой строчке, а Индия занимает седьмую место. В тройку лидеров вошла Канада, а четвертое место заняла Великобритания. В первой десятке также оказались Германия, Австралия. Так что, среди лидеров как развитые, так и развивающиеся страны, в частности, наши партнеры по БРИКС. Нет только России.

Не секрет, что инвестиционная привлекательность нашей экономики снижается с каждым годом. Об этом свидетельствует как официальная, так и неофициальная статистика. К тому же, большая часть инвестиций из-за границы приходится на поступления из офшоров, которые носят русский след. Это выведенные из России деньги. По данным Росстата, приток прямых иностранных инвестиций экономику России в минувшем году составил 26 млрд долларов. В тоже время, из России за рубеж ушло более 200 млрд долларов. Комментарии тут, как говорится, излишни. Низкая инвестиционная привлекательность России вполне объяснима и закономерна. И вряд ли что-то кардинально поменяется в ближайшее время. Вкладывать средства в экономику, которая топчется на одном месте, не станет ни отечественный, ни иностранный инвестор.

( Читать дальше )

Инвесторы выходят из акций и покупают бонды

- 26 мая 2014, 13:01

- |

26.05.2014, Москва — Идущий с начала года рост рынка акций в США, по идее, должен был бы привлечь инвесторов из бондов на рынки акций. Но все произошло ровно наоборот — по материалам AForex.

26.05.2014, Москва — Идущий с начала года рост рынка акций в США, по идее, должен был бы привлечь инвесторов из бондов на рынки акций. Но все произошло ровно наоборот — по материалам AForex.Институт инвестиционных компаний, исследующий рынок взаимных фондов, сообщает, что за 3 недели, закончившиеся 14 мая, из взаимных фондов акций произошел отток в $8.2 млрд. Приток средств в фонды облигаций за тот же период составил $10.4млрд.

Фонды облигаций демонстрировали нетто приток, начиная с февраля. Это объясняется просто – S&P500 с начала года показал доходность 2.95%, тогда как Barclays 10-20 Year Treasury Index дал доходность в 7.19%.

CNNMoney ведет подсчет Индекса жадности и страха (Fear and Greed Index). Сейчас этот индикатор стоит на уровне «экстремальный страх», тогда как год назад он показывал «экстремальную жадность». Стратеги из Wells Fargo считают, что на рынках акций должно смениться целое поколение инвесторов, чтобы на него не оказывали сильное влияние люди, обжегшиеся на кризисе 2007-2009гг.

Будут ли австралийский и новозеландский доллары расти?

- 21 мая 2014, 18:29

- |

Обе валюты тихоокеанского региона в течение прошедшей недели находились в достаточно спокойном состоянии: на часовых и дневных периодах просматриваются четкие консолидации. С помощью отчетов трейдеров мы узнаем, какое настроение у участников рынков и куда, скорее всего, пойдут рынки до конца мая.

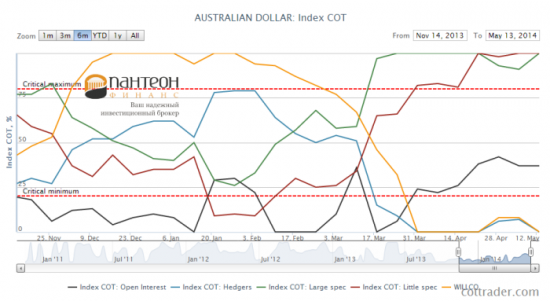

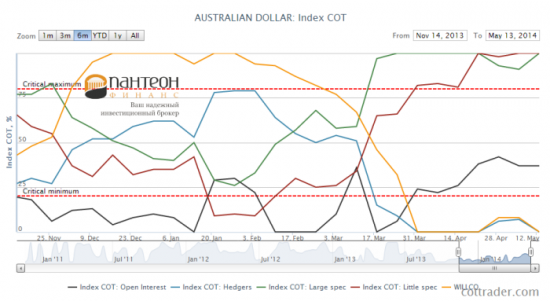

Австралийский доллар

Австралийский доллар по-прежнему находится на уровне 0.9400, от которого ранее он начал падение. Согласно данным, настроение участников рынков никак не меняется и если хеджеры убеждены в падении рынка, крупные инвестиционные фонды и мелкие спекулянты агрессивно покупают.

Об этом свидетельствуют индекс COT. Сейчас индекс хеджеров равен 0%, в то время как индексы крупных и мелких спекулянтов 100%.

( Читать дальше )

Австралийский доллар

Австралийский доллар по-прежнему находится на уровне 0.9400, от которого ранее он начал падение. Согласно данным, настроение участников рынков никак не меняется и если хеджеры убеждены в падении рынка, крупные инвестиционные фонды и мелкие спекулянты агрессивно покупают.

Об этом свидетельствуют индекс COT. Сейчас индекс хеджеров равен 0%, в то время как индексы крупных и мелких спекулянтов 100%.

( Читать дальше )

Очередной прогноз о коррекции на рынке акций США

- 20 мая 2014, 15:11

- |

20.05.2014, Москва — Инвесторы все больше предпочитают акции сохранения стоимости и выходят из акций роста — по материалам AForex. Активный выход из акций роста может вылиться в коррекцию в ближайшем будущем. Надо понимать, что акции роста — главный объект для инвестирования по настоящий момент и главный драйвер роста индекса S&P500. Согласно отчету TrimTabs Investor Research reports, фонды, инвестирующие в акции роста, с апреля сократились на $5.6 млрд, тогда как акции сохранения стоимости увеличили свой капитал на $3.9 млрд. Этот тренд, вероятней всего, будет продолжаться. С начала 2014 года акции роста (особенно новички) переживают не лучшие времена, а акции сохранения стоимости, напротив, растут, пользуясь спросом. Самый яркий пример — Twitter с 4 февраля упал на 50%. Инвесторы не уверены в том, что глобальная экономика растет темпами, достаточными для поддержания роста активов, который имел место в предыдущие годы. В первом квартале ВВП США выросло всего на 0.1%.Тем более, риски велики на фоне сжатия QE3 от ФРС США...

20.05.2014, Москва — Инвесторы все больше предпочитают акции сохранения стоимости и выходят из акций роста — по материалам AForex. Активный выход из акций роста может вылиться в коррекцию в ближайшем будущем. Надо понимать, что акции роста — главный объект для инвестирования по настоящий момент и главный драйвер роста индекса S&P500. Согласно отчету TrimTabs Investor Research reports, фонды, инвестирующие в акции роста, с апреля сократились на $5.6 млрд, тогда как акции сохранения стоимости увеличили свой капитал на $3.9 млрд. Этот тренд, вероятней всего, будет продолжаться. С начала 2014 года акции роста (особенно новички) переживают не лучшие времена, а акции сохранения стоимости, напротив, растут, пользуясь спросом. Самый яркий пример — Twitter с 4 февраля упал на 50%. Инвесторы не уверены в том, что глобальная экономика растет темпами, достаточными для поддержания роста активов, который имел место в предыдущие годы. В первом квартале ВВП США выросло всего на 0.1%.Тем более, риски велики на фоне сжатия QE3 от ФРС США...Почему инвесторы делают это?

- 13 мая 2014, 12:14

- |

13.05.2014, Москва — Насколько иррациональными могут быть инвесторы? Весьма, по крайней мере, такой вывод можно сделать, прочитав новое исследование Quantitative Analysis of Investor Behavior, проведенное исследовательской компанией Dalbar — по материалам AForex.

13.05.2014, Москва — Насколько иррациональными могут быть инвесторы? Весьма, по крайней мере, такой вывод можно сделать, прочитав новое исследование Quantitative Analysis of Investor Behavior, проведенное исследовательской компанией Dalbar — по материалам AForex.Частный пример – вложения в фонды акций за последние 30 лет в среднем принесло 3.69% годовых, тогда как простое владение индексным портфелем S&P500 давало 11.11% в год. Если внимательно вчитаться в исследование, то, безусловно, можно понять, что к его методологии есть вопросы. Но его общие выводы верны и подтверждаются результатами других исследований, свидетельствующих о поведенческих проблемах инвестирования.

Другой пример – инвесторы часто преждевременно выпрыгивают их активов для финансирования крупных расходов, а потом тщетно пытаются нагнать упущенную доходность, вкладываясь в горячие активы. Результатом становятся потери. Попытки справиться с нерациональным поведением инвесторов через повышение уровня финансовой грамотности и увеличением объема данных, предоставляемых инвесторам, оказались тщетными. Обе идеи – о грамотности и данных – оказались полностью дискредитированными. Причем, эта проблема характерна не только для дилетантов, но и для профессионалов – финансовые советники и управляющие тоже показывают в среднем далеко не блестящие доходности. Причиной этого становится стадное поведение, чрезмерная самоуверенность и слишком частое совершение сделок.

В основе этих ошибок лежит человеческая слабость, называемая в теории поведенческих финансов когнитивными искажениями. Будьте рациональны, считайте деньги и инвестируйте дисциплинированно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал