форекс

Похоже Альпари откажется от MetaTrader 4?

- 02 мая 2016, 14:34

- |

- комментировать

- Комментарии ( 19 )

Прогноз форекс и сырья 02.05.2016

- 02 мая 2016, 11:07

- |

Приходите сегодня на бесплатное обучающее занятие «Что такое FOREX и как на нем зарабатывать!»

2 мая в 19.00мск: http://sub.agromov.ru/chto_takoe_forex

( Читать дальше )

Виталий Сергиенко. Вебинар "Торговля от Уровней - простейший метод извлечения прибыли"

- 01 мая 2016, 19:17

- |

Прогноз форекс и сырья на неделю 02-06.05.2016

- 01 мая 2016, 11:23

- |

Приходите на бесплатное обучающее занятие «Что такое FOREX и как на нем зарабатывать!», которое будет проходить 2 мая в 19.00мск:

http://sub.agromov.ru/chto_takoe_forex

Всех с праздниками!

( Читать дальше )

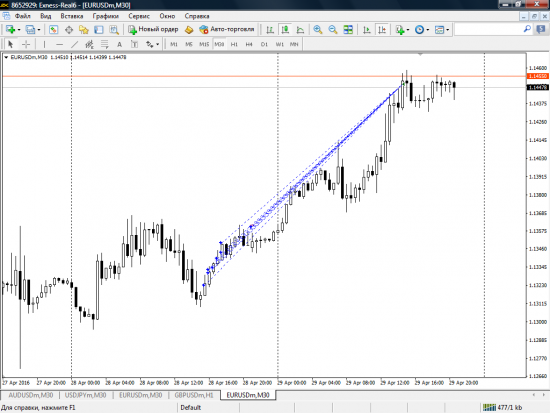

+410% за сутки на таксисте

- 30 апреля 2016, 22:32

- |

Вот такой был «почти» не рискованный трейд, таксист пошёл вяло, но этого хватило.

Апрель в целом минусовой у меня по финаму, прибыль которую слил очень быстро на торговле без стопов, сейчас очень медленно восстанавливаю торгуя со стопами, последние две недели закрыл в плюс, но учитывая крохи которые на депо, карабкаюсь медленно, да и плечо там ерундовое — 80-90 всего лишь, особо не разгонишься, радуюсь как очкодранец 30% за неделю.

На экснессе повеселее конечно волатильность депошки, но в целом, от хуллиарда я также далёк как и от инсульта.

В планах если будет красивая возможность ввиде выноса фунта выше, шорт конечно, если будет как надо, (зиги и заги) будут иметь правильную последовательность, волью 1000-2000 плечо в экснессе. Картинка фунта ниже

( Читать дальше )

Недельный торговый план с 02.05 по 06.05.2016г.

- 30 апреля 2016, 15:10

- |

Недельный торговый план с 02.05 по 06.05.2016года

Анализ рынка

Ждал сюрприза от БЯ, получил сюрприз от БЯ… Вот уж не думал, что БЯ не воспользуется ситуацией, чтобы ослабить серьезно йену.И межрынок и ТА показывали что готовы к 114(как минимум).Но факт остается фактом.Мотивы БЯ мне понятны не совсем, ну да бог с ними.Имеем, что имеем… А что мы имеем по концу 1 месяца торгов 2 квартала?

Прежде всего позиция ФРС на текущий момент ясна – смотрим текущую обстановку с некоторой долей оптимизма по поводу состояния экономики США и учитывая все сложности мировой экономики и 1 квартала.

Индекс ДОУ.Н1.Фондовый рынок воспринял сопроводительное заявление ФРС по результатам апрельского заседания со сдержанным оптимизмом.Главное – имеем канал сформированный за 1 месяц торгов 2 квартала и констатируем, что фодовый рынок несколько уменьшил свои аппетиты к рисковым активам.(красные трендовые).Поскольку следующая неделя у нас будет проходить под знаком ожидания апрельских нонфармов в пятницу то фондовый рынок вполне может прилечь в область уровня кластера из уровня поодержки мес.канала и уровня 23% нисх.коррекции на 17458.(верхняя красная стрелка) Но в принципе видиться коорекция фондового рынка по факту уверенного прорыва уровня поддержки расширяющегося среднесрочного диапазона на 17660 к уровню нисх.коррекции 38% в области 17165 как ширины пробитого среднесрочного диапазона.Но я бы не стал констатировать что это на 100% сработает, поскольку индекс может остаться по факту выхода нонфармов в рамках мес.канала и тогда рост к уровню сопротивления канала на 18065 через уровень кластера из уровня средней канала и уровня 200дн.средней на Н1 в области уровня 17800.

( Читать дальше )

SAVGROUP Ежемесячный обзор. Апрель 2016 г.

- 30 апреля 2016, 13:56

- |

Уважаемые акционеры!

Подходит к концу апрель 2016 года, а это значит, что пора подводить итоги работы фонда за месяц. График доходности продемонстрировал стремительный рост и закрепился на максимальных значениях. Доходность показала приемлемый уровень, риски также находятся под надежным контролем. Сбалансированное управление капиталом позволило нам при некотором повышении волатильности капитализации фонда, существенно нарастить общую доходность вложений. Продолжил оказывать положительное влияние на общий результат фактор укрепления позиций рубля к доллару, что повышает привлекательность вложений в рублевые фонды. Мы ожидаем продолжения положительной динамики фонда и в будущем. Задачи, стоящие перед менеджментом фонда – сохранение достигнутого уровня темпа роста рентабельности инвестиций в фонд и улучшение позиций фонда в рейтинге.

Итоговая доходность за 3 месяца составила 26,2%.

Итоговая доходность за месяц составила 14,6%.

Место в рейтинге 12 (+9 позиций за месяц)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал