фск россети

"ФСК ЕЭС" и GE обсудили локализацию производства электротехнического оборудования в России

- 13 апреля 2018, 10:12

- |

«ФСК ЕЭС» и GE Grid Solutions (подразделение американской General Electric) обсудили расширении сотрудничества компаний и развитии производства инновационного электротехнического оборудования на территории России. Об этом сообщила ФСК.

В частности, обсуждались перспективы локализации производства отдельных видов оборудования для открытых распределительных устройств подстанций.

- комментировать

- Комментарии ( 0 )

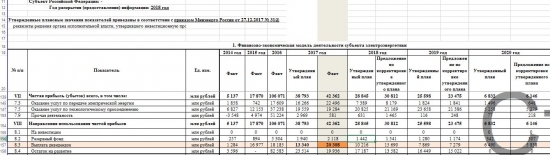

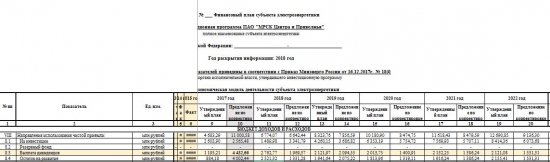

Дивиденды озвучены: Опубликованы финпланы ФСК, МРСК ЦП, МРСК Волги

- 11 апреля 2018, 12:03

- |

Дивиденды за 2017 г там уже наконец-то посчитаны в соответствии с распоряжением 1094-р. Нет никаких сомнений, что именно эти цифры будут озвучены менеджментом на советах директоров.

ФСК https://minenergo.gov.ru/node/4174

ЦП https://minenergo.gov.ru/node/4178

Волга https://minenergo.gov.ru/node/4190

ФСК:

ЦП:

( Читать дальше )

Технический анализ акций 06.04.2018. ИТОГИ НЕДЕЛИ

- 06 апреля 2018, 23:33

- |

Выкладываю очередной обзор. Прошлый обзор тут.

Техническая ситуация по акциям на конец недели складывается следующим образом.

Сбербанк

На недельном фрейме пробита вниз внутренняя свеча. Технически, это означает, что конкретно на этом фрейме, к покупкам можно возвращаться при пробое максимума пробитой внутренней свечи. Либо, когда будут другие разворотные модели.

На дневном фрейме ГИП был пробит вниз, после чего, цена вернулась назад в диапазон фигуры, указав на ложный пробой. К покупкам возвращаться при пробое локального максимума (синяя линия).

( Читать дальше )

Российские дивиденды: Открытие сезона

- 06 апреля 2018, 13:46

- |

Мы проанализировали фондовый рынок в поисках ближайших наиболее привлекательных дивидендных историй. Кроме того, мы оценили, какую динамику демонстрировали акции компаний, выплачивающих дивиденды после даты закрытия реестра в прошлые периоды, и как быстро они восстанавливались после отсечки. Мы отмечаем, что интерес инвесторов к дивидендным историям постоянно растет. Это особенно видно на фоне снижения доходностей по другим финансовым инструментам в России, включая облигации и банковские депозиты. Удивительно, но российский фондовый рынок по-прежнему игнорирует тот факт, что спред между дивидендными доходностями акций и доходностями по другим инструментам (см. Рис. 1) расширяется. Мы полагаем, что эта ситуация не может длиться долгое время, и российские дивидендные акции будут существенно переоценены рынком вверх, также отразив снижение доходностей и стоимости капитала.Какие компании предлагают максимальную дивидендную доходность в течение следующих трех месяцев?

( Читать дальше )

ФСК ЕЭС отчиталась о росте прибыли

- 03 апреля 2018, 17:32

- |

Выручка Группы сократилась на 5,2% в результате уменьшения доходов от техприсоединения на 50%, строительства на 10% и продажи электроэнергии на 63%. Доходы от ТП и строительства обусловлены графиком, а реализация э/э упала в результате прекращения сбыта э/э одной из «дочек».

Выручка от основной деятельности – передачи электроэнергии, выросла на 12,9% до 192,2 млрд.руб. за счет повышения тарифа на ~6,5% в 2017 и повышения отпуска на 1,3%. Индексация тарифа на передачу э/э с 1 июля 2018 составит 5,5%, как и с 1 июля 2017.

Убытки от обесценения активов составили 13,9 млрд.руб. (6% выручки) против 38,2 млрд.руб. (15%) в 2016 и были связаны с изменением структуры капитала.

Чеченская «дочка» Нурэнерго была в итоге признана банкротом в 4К 2017, и убыток 12,3 млрд.руб., отраженный в начале года и связанный с отменой ее банкротства, был практически нивелирован в конце 2017.

EBITDA выросла на 7% до 129 млрд.руб. Маржа 53,3% против 47,2% в 2016.

( Читать дальше )

"ФСК ЕЭС" - позитивный прогноз за счёт дивидендов - Финам

- 03 апреля 2018, 17:07

- |

Аналитики ГК «ФИНАМ» актуализировали оценку акций компании ПАО «ФСК ЕЭС». На фоне общего роста чистой прибыли за прошедший год и хороших дивидендных перспектив этого года, а также роста выручки от передачи электроэнергии, по бумагам сетевой компании установлена рекомендация «Покупать» со среднегодовым потенциалом роста 32%.

"Мы оцениваем результаты за 2017 как в целом благоприятные. Прибыль вышла в рост по итогам года, списания активов уменьшились, и история с банкротством Нурэнерго закончилась отменой убытка свыше 10 млрд.руб. Существенное увеличение выплат, на наш взгляд, маловероятно на фоне пиковой инвестиционной программы и высокого долга. Финальный дивиденд может составить 0,01315 руб. на 1 акцию с ожидаемой доходностью 7,4%.

Таким образом, мы сохраняем позитивные ожидания по акциям

«ФСК ЕЭС» и повышаем целевой уровень по данному инструменту до 0,234 рублей на ближайший год", — говорит ведущий аналитик ГК «ФИНАМ» Наталья Малых.

https://www.finam.ru/analysis/newsitem/fsk-ees-pozitivnyiy-prognoz-za-schet-dividendov-20180403-163350/

Forbes рекомендует к покупке акции ФСК ЕЭС… :)

- 03 апреля 2018, 09:29

- |

Почему инвесторам надо опасаться торговых войн

****************

В отношении акций российских компаний мы бы пока рекомендовали соблюдать некоторую осторожность — в силу геополитических рисков. В этих условиях можно обратить внимание на бумаги компаний, ориентированных на внутренний спрос и регулярно выплачивающих дивиденды. Одним из примеров таких эмитентов является ФСК ЕЭС.

Компания отчиталась об умеренном улучшении ключевых финансовых показателей по итогам 2017 года: выручка от основного бизнеса (передачи электроэнергии) увеличилась на 12,9%, а чистая прибыль выросла на 6,9%. Недавно руководство компании сообщило о том, что дивидендные выплаты за 2017 год могут быть не ниже выплат за 2016 год. По нашим оценкам, финальный дивиденд может составить 0,01315 рубля на акцию, ожидаемая дивидендная доходность — 7,5%.

www.forbes.ru/finansy-i-investicii/359485-politicheskie-vyzovy-pochemu-investoram-nado-opasatsya-torgovyh-voyn

Фск.Хуже уже не будет,значит-есть перспектива!

- 02 апреля 2018, 11:18

- |

Идем по плану-выход из Треугла состоялся:

цель отмеренный ход=1970 и бонус 2030

сопротивление: 1830..1860..1880...1910...1930..1960..1970..2030

поддержка:1805..1780..1750..

( Читать дальше )

Разбор Сургута, 9 месяцев + торговая идея

- 01 апреля 2018, 08:39

- |

Всем привет!

Эта неделя прошла у нас по принципу «начали за здравие, кончили за упокой». Низкие объемы торгов и следовательно низкая волатильность в пятницу были связаны с закрытием бирж США и стран Европы в связи с пасхальными праздниками. Начало же недели было наоборот богато сильными движениями во всех направлениях, что связано с пошлинами на сталь и алюминий и введением пошлин против Китая. В понедельник вечером появилась информация о предстоящих переговорах глав США и Китая, что немного ослабило возникшее на рынках напряжение. Не обошлось и без накала страстей на российском геополитическом фоне — крупная высылка дипломатов и ответные меры России не совсем благоприятно действуют на рынок. А буквально на днях пришла в себя Юлия Скрипаль и, я думаю, начала уже давать показания. Поэтому ждём, что же она скажет и как это интерпретируют.

Теперь вернёмся в Россию. На этой неделе ряд компаний представили свои отчеты и начать я хотел бы с «кубышки», которая отчиталась пока только по РСБУ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал