фундаментальный Анализ

Усиленные Инвестиции: таблица параметров и итоги недели 21-28 июня

- 01 июля 2019, 02:40

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Мы предварительно проанализировали Яндекс, и компания представляется нам привлекательной, вошла в ТОП-3 с целевой долей 5.4%, мы нарастили позиции в компании:

- Ebitda в 1кв19 выросла на 43% по сравнению с 1кв18 при среднем историческом росте (последние 3 года) на 24%; выручка относительно 1кв18 выросла на 40%

- Мультипликатор EV/Ebitdaскорр14.6x, что ниже исторического значения 18.5x (EBITDAскорр – EBITDA компании с зануленными сегментами с отрицательной EBITDA)

- Компания обладает дальнейшими перспективами роста в связи с выходом Ebitda сегмента Такси в область положительных значений, развития сервиса доставки еды и в перспективе использования беспилотных автомобилей для пассажирских перевозок

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Когда фундаментальный анализ оказывается ко двору

- 29 июня 2019, 22:15

- |

Сегодня я осознаю, что между кризисами фундаментальный анализ как наука — перестаёт помогать при принятии инвестиционных решений. И рациональное предсказание поведения акций с фундаментальных позиций возможно только в двух крайних вариантах: а) когда рынок фундаментально перегрет, как сейчас, и все ждут, что шарик лопнет; б) когда прошла волна цунами, PE нашло дно, и надо отобрать бумаги, которые первыми вернут себе доверие, восстановят рост.

А сейчас именно такой период, когда надо штучно отыскивать «вывихнутые» бумаги, которые можно было бы подшортить с минимальным риском

( Читать дальше )

Кто-нибудь у нас сейчас проводит интегральные исследования по российскому фондовому рынку?

- 28 июня 2019, 13:46

- |

Интересно знать, кто-то занимается теперь чем-то подобным, или это искусство утрачено, подобно рецепту дамасской стали? Америкосы внимательнейшим образом следят за своими агрегатами, спасибо им за это; по крайней мере, есть хоть какие-то основания для бенчмаркинга; можно делать хотя бы самые приблизительные суждения о том, что такое хорошо и что такое плохо.

Балтийская консерва

- 26 июня 2019, 21:46

- |

Добрый вечер, уважаемые читатели.

Как вы себя чувствуете на активном растущем рынке? Да еще на фоне шикарных дивидендных выплат. Как бы то ни было, терять самообладание не стоит. Сохраняем спокойный взгляд на происходящее, по необходимости частично фиксируем полученные плюсы и накапливаем резерв. Вот о нем сегодня и пойдет речь.

Сегодня обсудим консервативную облигационную историю, которая попала мне в руки благодаря наводке коллеги. Периодически я и сам просматриваю облигационный календарь на предмет предстоящих размещений, а потом изучаю те компании, которые мне ранее не попадались на глаза. Так произошло с Балтийским лизингом, который планирует размещаться 8 июля. В текущей статье мы поговорим не только о том, что заставило меня обратить внимание на этот выпуск, но и затронем процедуру анализа бумаги в целом.

Текст статьи не является индивидуальной инвестиционной рекомендацией, а ориентируется на рассмотрение подхода и движения мысли по некоторым показателям компании.

( Читать дальше )

«Рулонный человек» идёт в мусор, или почему я не буду следить за акциями Rollman в ближайшие 5 лет

- 26 июня 2019, 11:51

- |

У Уоррена Баффета есть небольшая статья «Самое главное – история деятельности», и она как нельзя лучше подходит к данной ситуации.

Сейчас объясню почему. Достаточно много людей считают, что они инвестируют на основании фундаментального анализа, когда через различные скринеры выбирают бумаги с какими-нибудь коэффициентами P/E, P/BV и т.д., которые вроде как характеризуют оцененность бумаг рынком по сравнению с различными показателями финансово-хозяйственной деятельности компании. При этом я встречал некоторые варианты где брался не один показатель, а некая их совокупность, которая вроде как уменьшает риск инвестиций. Но как я всегда говорю на своих вебинарах и на своем курсе Три Кита Инвестиций, скринер может служить только поводом для изучения деятельности компании глубже, и только понимание сути бизнеса, исторического подтверждения его стабильности развития и хороший момент для покупки акций могут стать основанием для инвестиций, сделанные на основе фундаментального анализа.

( Читать дальше )

Почему я не буду покупать ФОСАГРО

- 25 июня 2019, 12:00

- |

Продолжаю серию своих публикаций по фундаментальному анализу. Сегодня поговорим о компании ФОСАГРО.

Если посмотреть на механистическую оценку, которую я уже демонстрировал на примере ПРОТЕК и ЧЕРКИЗОВО, то ФОСАГРО является неплохим кандидатом для покупки. Она сулит очень хороший результат – вероятность получить доход свыше удвоенной ставки без риска составляет 95%

Но дьявол кроется в деталях!

Во-первых, мы имеем дело с очень неустойчивыми показателями по росту выручки. Пятилетние темпы роста имеют среднее значения в 61% годовых, при стандартном отклонение в 27%.

Во-вторых, при достаточно стабильном отношении Валовой прибыли к выручке (Средняя – в 45% и стандартное отклонение (сто) – 8%), имеется очень большая волатильность статей не относящихся к основной деятельности компании, сильно влияющих на чистую прибыль (Средняя величина доходов/расходов не от основной деятельности по отношению к выручке 55%, сто – 29.94%). Строить прогнозы по такой волатильности очень проблематично.

( Читать дальше )

БЬЕМ ДОХОДНОСТЬ S&P500 за 15 минут. +1 000 000$ всего за одну фишку!

- 24 июня 2019, 10:50

- |

В среде профессиональных ученых мужей, работающих в инвестфондах и любящих жить за наши с вами деньги о которых я рассказывал тут есть офигенная байка, что классическими инвестициями доходность рынка побить на длинной дистанции невозможно. Под рынком как правило подразумевается индекс S&P500 (далее сипи).

Если вы считаете так-же, то вам 100% налили академической грязи в уши. Сейчас подробно разберемся и докажем обратное. Повторить схему может любой, от пацана до бабки.( Читать дальше )

Усиленные Инвестиции: таблица параметров и итоги недели 14-21 июня 2019

- 24 июня 2019, 00:01

- |

Уважаемые коллеги, представляем итоги последней недели и направляем таблицу параметров по ценным бумагам:

- Распадская взлетела на 4.9%1 на фоне роста индекса Мосбиржи на 0.6%, несмотря на укрепление рубля. Позитивен рост цен на коксующийся уголь в Китае. Целевая цена акции снизилась на 2%, а потенциал роста уменьшился на 7%. Целевая доля снизилась. Количество заявок на выкуп акций Распадской превысило максимальный порог, установлен коэффициент пропорционального приобретения акций 0.6095972 (BCS EXPRESS). Фрифлот компании по нашим оценкам составляет 9.5-13%.

- Протек вырос на 2.5%. Целевая доля увеличилась, компания вошла в тройку наиболее привлекательных эмитентов в связи с уменьшением целевой доли в Русале и Полиметалле. Аптечная сеть Ригла (дочерняя компания Протек) поднялась на три позиции до 27го места в рейтинге INFOLine Retail Russia ТОР100 (

( Читать дальше )

Отраслевые K-линзы

- 19 июня 2019, 15:45

- |

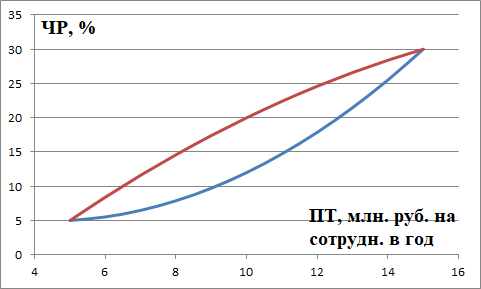

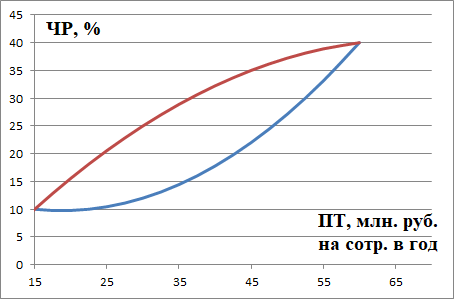

Наиболее показательны линзы, которые строятся в координатах «производительность труда — чистая рентабельность». На рисунке слева — линза для 200 крупнейших предприятий РФ, на рисунке справа — линза для 100 крупнейших корпораций США. Для сопоставимости, везде рубли. Видно, что номинально корпорации США обгоняют компании РФ в 3 раза по производительности. Да и с чистой рентабельностью повеселее. Это 2018 год.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал