SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

фундаментальный Анализ

Что надо знать о бизнесе Газпрома при покупке его ценных бумаг

- 17 мая 2013, 21:22

- |

Сегодня прочитал о Газпроме тут — s30532957911.whotrades.com/blog/43814681893 Всё по делу...

Согласен почти со всем — но Газпром всё равно дешев...

На соседнем проекте, посвящённому рынку, давно и бесплодно обсуждается целесообразность инвестиций в акции обыкновенные ОАО «Газпром». Попытаюсь подчеркнуть основные тренды и факты в наличии.

Согласно отчёту МСФО, дела у компании идут не плохо. Показатели компании более чем адекватные. Многие инвесторы уже активно покупали акции общества. Огромная прибыль (51 р. на акцию по МСФО 2012), ОДП (61 р. на акцию) и высокий уровень капитала на акцию (367 р. на акцию). Рентабельность прибыли по капиталу = 13.3%.

Однако есть такие вещи, которые отчётность не содержит. Ведь она отражает исключительно ретроспективные события.

В данный момент глобальный расклад я вижу таким:

1) Почти весь ОДП направляется на Инвестиции, и тут начинается тёмное дело. Большая часть инвестиций — это инвестиции в ГТС, которые, как щупальца, протянулись по всей России. Однако даже текущая ГТС Газпрома способна без всяких проблем прокачивать текущие уровни экспорта. Более того, запас свободных мощностей позволяет почти удвоит экспорт без необходимости постройки новых газопроводов. Со свечкой, конечно, не стоял, но логика видна следущая — Газпром тратит огромные средства в трубы, подряды получают «свои», смету завышают, бюджет пилят, у всех профит. Читал блог одного товарища (про особенности газового бизнеса РФ), ребята считали что в среднем, строят в два раза дороже, чем аналогичные проекты в Европе/США. То есть ситуация такова — строятся не нужные газопроводы, чтобы освоить бюджет, а потом их будет необходимо поддерживать (расходы ГП). Замечательная ситуация.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 37 )

Мультипликаторы Российских акций за 10 лет

- 12 мая 2013, 23:46

- |

Здравствуйте,

Нужны мультипликаторы по Российским компаниям за последние 10 лет.

Разшарьте источники пожалуйста.

Нашёл вот такую платную хрень http://quote.rbc.ru/fa_promo.shtml

3 месяца будет стоить 6.2 тр, кто-нибудь её пробовал? В демке мультипликаторы не доступны.

Спасибо.

Нужны мультипликаторы по Российским компаниям за последние 10 лет.

Разшарьте источники пожалуйста.

Нашёл вот такую платную хрень http://quote.rbc.ru/fa_promo.shtml

3 месяца будет стоить 6.2 тр, кто-нибудь её пробовал? В демке мультипликаторы не доступны.

Спасибо.

Дешев ли фондовый рынок США?

- 08 мая 2013, 21:31

- |

Автор: Doug Short

Источник:

Is The Stock Market Cheap?

Представляю новую доработку популярного метода рыночной оценки с использованием самых последних данных об отчетной прибыли Standard & Poor's и усредненных за месяц дневных цен закрытия индекса, который равен 1550,83 для марта 2013. Коэффициенты в круглых скобках используют месячное закрытие марта 1569,19. Ниже представлены оценки, созданные по последним данным о прибылях из таблицы Standard & Poor's.

— Коэффициент P/E TTM = 17,5 (17,7)

— Коэффициент P/E10 = 22,5 (22,7)

Тезис оценки

Стандартный способ определить рыночную оценку заключается в изучении исторического коэффициента «цена к прибыли» (price/earnings, P/E), используя отчетную прибыль за скользящий год (Trailing Twelve Months, TTM). Сторонники этого подхода игнорируют форвардные оценки, потому что они часто основаны на принятии желаемого за действительное, на ошибочных предположениях и предвзятом мнении аналитика.

( Читать дальше )

Источник:

Is The Stock Market Cheap?

Представляю новую доработку популярного метода рыночной оценки с использованием самых последних данных об отчетной прибыли Standard & Poor's и усредненных за месяц дневных цен закрытия индекса, который равен 1550,83 для марта 2013. Коэффициенты в круглых скобках используют месячное закрытие марта 1569,19. Ниже представлены оценки, созданные по последним данным о прибылях из таблицы Standard & Poor's.

— Коэффициент P/E TTM = 17,5 (17,7)

— Коэффициент P/E10 = 22,5 (22,7)

Тезис оценки

Стандартный способ определить рыночную оценку заключается в изучении исторического коэффициента «цена к прибыли» (price/earnings, P/E), используя отчетную прибыль за скользящий год (Trailing Twelve Months, TTM). Сторонники этого подхода игнорируют форвардные оценки, потому что они часто основаны на принятии желаемого за действительное, на ошибочных предположениях и предвзятом мнении аналитика.

( Читать дальше )

Комментарии Джейсона Цвейга к книге «Разумный инвестор» (Бенджамин Грэхем). Советую прочесть. Полезно!

- 06 мая 2013, 19:25

- |

На выходных в интернете наткнулся на ссылку на «Комментарии к книге «Разумный инвестор» Джейсона Цвейга. До этого момента я не знал про эти «комментарии». Спасибо Спирину Сергею:

«Наблюдая, как Олег комментирует главы «Разумного инвестора», я вдруг вспомнил, что у этой книги есть еще как минимум один комментатор. Это известный американский экономист и журналист, автор ряда книг на тему инвестиций, Джейсон Цвейг.

Более того, современные американские издания «Разумного инвестора» выходят именно с комментариями Джейсона Цвейга, сделанными с позиции сегодняшнего дня (ну, или точнее с позиции начала 2000-х, когда было выпущено издание, переведенное на русский язык, и выпущенное издательством Вильямс).

К сожалению, очень мало кто из тех, кто покупает русское издание «Разумного инвестора», обращает внимание на надпись на обложке книги, сообщающей читателю о том, что есть и дополнительные материалы к книги в виде файлов на сайте издательства. Но если вы все же не поленитесь зайти на сайт издательства, то обнаружите там эти комментарии. Бесплатно и в открытом доступе.

( Читать дальше )

«Наблюдая, как Олег комментирует главы «Разумного инвестора», я вдруг вспомнил, что у этой книги есть еще как минимум один комментатор. Это известный американский экономист и журналист, автор ряда книг на тему инвестиций, Джейсон Цвейг.

Более того, современные американские издания «Разумного инвестора» выходят именно с комментариями Джейсона Цвейга, сделанными с позиции сегодняшнего дня (ну, или точнее с позиции начала 2000-х, когда было выпущено издание, переведенное на русский язык, и выпущенное издательством Вильямс).

К сожалению, очень мало кто из тех, кто покупает русское издание «Разумного инвестора», обращает внимание на надпись на обложке книги, сообщающей читателю о том, что есть и дополнительные материалы к книги в виде файлов на сайте издательства. Но если вы все же не поленитесь зайти на сайт издательства, то обнаружите там эти комментарии. Бесплатно и в открытом доступе.

( Читать дальше )

General Motors Corp. – компания-банкрот. Подскажите где можно найти данные по компании, которой уже не существует???

- 04 мая 2013, 11:07

- |

1 июня 2009 года компания General Motors Corp. подала на банкротство. Сейчас существующая компания General Motors Company юридически не имеет отношения к старой GM.

У меня вопрос – не могу нигде найти отчетность (нужно за 1996-2008гг) и котировки (за 2006-2009гг) General Motors Corp., а ведь акции компании до 8 июня 2009 года входили в индекс DJIA. Буду очень признателен за помощь…

Проверяю свои фильтры по выбору компаний на основе ФА на истории. Думаю, что GM скорее всего не прошел бы их – в 2005 году был убыток — $10,6 млрд, в 2007 году -$38,7 млрд, в 2008 году -$30.9 млрд. И очень большие долги. Но хотелось увидеть отчеты (первоисточник). Как такое могло произойти – лидер по производству автомобилей в мире до 2008 года – 1 июня 2009 года банкрот ???!!!

Кредиторы – почему им не отошел весь бизнес, а только 10% новой компании??? Правительства США (60,8%) и Канады (11,7%) получили, но причем тут профсоюзная организация VEBA (17,5%) ???

( Читать дальше )

В поисках «альфы»: предварительный список-2013. 3 мая 2013.

- 03 мая 2013, 13:48

- |

Вот и прошел сезон отчетности российских компаний за 2012 год, — все компании, чьи акции входят в индекс ММВБ (сейчас их 50 акций 45 компаний) отчитались до 30 апреля 2013 года (прогресс есть – раньше Газпром мог себе позволить до июня тянуть с отчетом МСФО). У всех компаний отчетность по стандартам МСФО или ОПБУ США, кроме одной – ОАО «Корпорация ВСМПО-АВИСМА» только РСБУ (перестала давать отчет МСФО с 2010 года, одним словом гос.контора, правда, сейчас её передали или продали менеджменту). Даже Суругутнефтегаз отчитался по МСФО, правда, особых сенсаций это не принесло. Нужно кому-то купить 2% УК, чтобы запросить список акционеров, но даже это не принесет особой информации – узнаете список оффшоров и трастов, но и там могут быть лишь одни «зиц-председатели».

Я уже сейчас проанализировал все эти компании на предмет включения их в свой портфель. Есть предварительный список, но еще, нет полной и точной информации по дивидендам, и не прошли ГОСА, утверждающие их, так что, к концу июня окончательно определюсь со списком, кто-то может еще добавится (если рынок «присядет»), или наоборот вылететь из списка. В спешке нет необходимости…

Вот эти компании:

( Читать дальше )

Сургутнефтегаз преф – дивидендная доходность 97%!!!

- 01 мая 2013, 23:26

- |

Такой бы заголовок в прессе мог бы появиться, если бы контрольный акционер (который, так и не стал известен после опубликования МСФО Сургутнефтегаза) решил бы наконец-то «разбить кубышку Сургута».

Кстати, опубликованный отчет МСФО особых новых цифр не принес, почти то же самое, что и по РСБУ было, чуть-чуть больше в некоторых местах. Но чтобы понять, что «человек толстый, не обязательно знать его вес до килограмма».

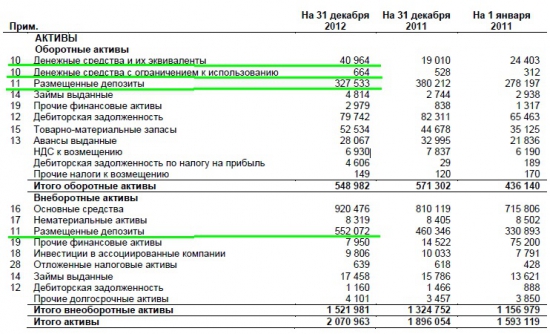

Конечно самое интересное – это «Священная кубышка Сургута»!!! Посмотрим в Отчет:

( Читать дальше )

Вкалывают роботы

- 29 апреля 2013, 14:52

- |

На сайте Marketwatch опубликовано интервью с CEO одной из фирм, занимающейся разработкой алгоритмов автоматического анализа финансовой информации. Поводом к интервью стал недавний взлом аккаунта Associated Press и публикация ложного твита об атаке на Белый Дом. Как утверждает автор статьи, бурная реакция рынка стала следствием того, что на сообщение моментально отреагировали роботы, торгующие на основе анализа информационного потока.

Кому интересно, почитайте интервью в оригинале. Ниже я приведу несколько мыслей, почерпнутых из материала.

— Алготрейдинг наступает. Битва идет не только по скорости распознавания рыночных паттернов и скорости исполнения сделок, но и в скорости анализа новостей и принятия торговых решений по ним.

— Робот не может анализировать новости глубже и изощреннее, чем человек.

— Скорость чтения новостей роботом превышает скорость моргания человеческого века в 1,5 раза.

( Читать дальше )

Кому интересно, почитайте интервью в оригинале. Ниже я приведу несколько мыслей, почерпнутых из материала.

— Алготрейдинг наступает. Битва идет не только по скорости распознавания рыночных паттернов и скорости исполнения сделок, но и в скорости анализа новостей и принятия торговых решений по ним.

— Робот не может анализировать новости глубже и изощреннее, чем человек.

— Скорость чтения новостей роботом превышает скорость моргания человеческого века в 1,5 раза.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал