фундаментальный анализ

Еженедельный технический анализ финансовых рынков

- 29 марта 2021, 14:01

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/y2C3WB7APH4

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Прогноз финансовых рынков

- 28 марта 2021, 09:46

- |

Такого вы не найдете в СМИ!!!

В этом выпуске блок по макроэкономике расширенный, постарался сделать блок с итогами более полным, чтобы можно было пропустить сам анализ.

Также много внимания уделил доллару.

( Читать дальше )

Апрель – традиционный месяц роста Bitcoin

- 26 марта 2021, 11:01

- |

Исторически Bitcoin сильно растет в апреле, но какова вероятность повторения сценария и что говорят основные макроиндикаторы? Давайте разбираться.

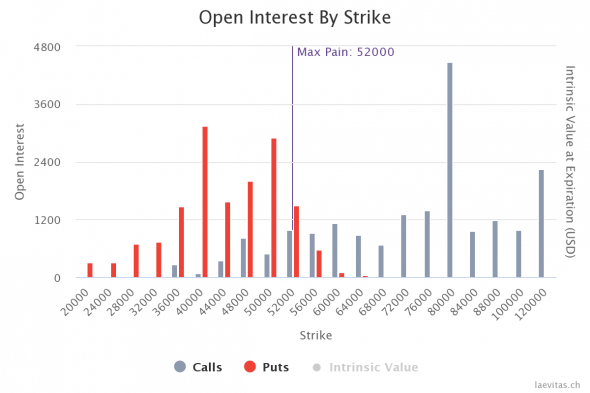

В среднем за последние три года прирост в апреле происходил на 40%, что приводит нас к отметке в $73 360 от текущей стоимости Bitcoin. Кажется невероятным? А вот трейдеры биткоин-опционов так не считают. Сейчас ведущим контрактом на деривативных биржах является колл-опцион с истечением 30 апреля и суммой в $80 000, общий интерес на который составляет 4 469 позиций на сумму в $240 млн.

( Читать дальше )

Банк Англии возмущен бережливой политикой британцев

- 25 марта 2021, 11:45

- |

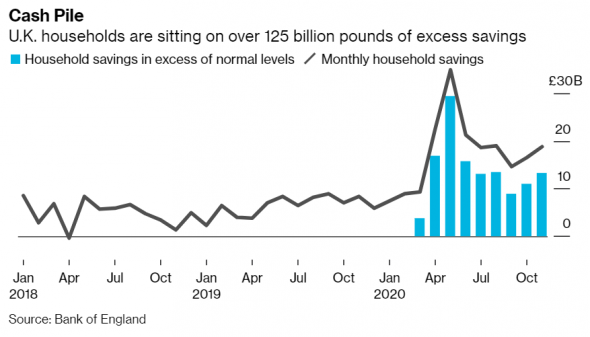

В то время как в США растет инфляция и уровень потребительских расходов, в Великобритании наблюдается снижение роста цен и высокий уровень накоплений. Главный экономист Банка Англии Энди Холдейн причиной слабого роста экономики называет бережливое отношение граждан: «если потребители потратят хоть немного сбережений, Великобритания увидит рев восстановления».

По оценкам регулятора, за последний год на индивидуальных счетах было сэкономлено около £150 млрд.

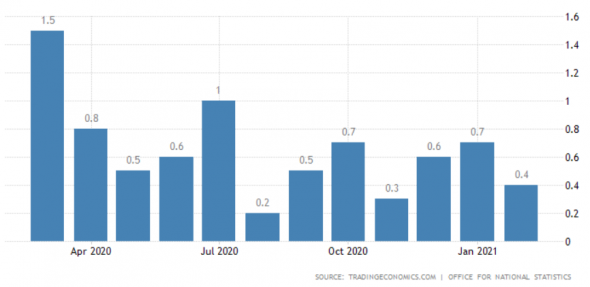

Вялая экономическая активность частного сектора привела к неожиданному снижению темпов инфляции в феврале текущего года.

( Читать дальше )

Как высчитывать основные Коэффициенты. P/E, P/S, EPS, P/B, ROE, PEG. и что они означают.

- 23 марта 2021, 17:34

- |

Евро подешевеет: ЕЦБ увеличивает QE

- 23 марта 2021, 11:29

- |

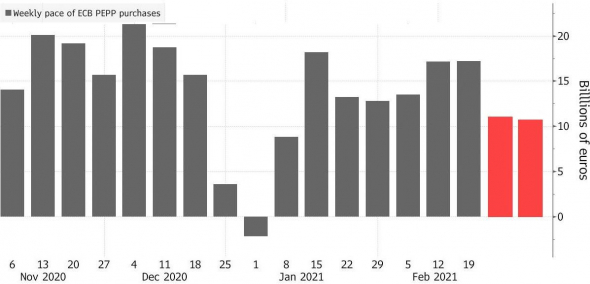

Угроза медленного экономического восстановления вынудила ЕЦБ отказаться от снижения объемов покупок облигаций и перейти к более решительным мерам. Это обстоятельство вкупе с повышением прогноза ВВП США и риском преждевременного подъема ставок ФРС приведет к снижению пары EURUSD в долгосрочной перспективе.

В начале марта слова Кристины Лагард разошлись с делом: обещая увеличить объемы покупок облигаций, фактически ЕЦБ их сократил до €10 млрд в неделю.

В рамках PEPP (Pandemic Emergency Purchase Program) ЕЦБ закупает государственные облигации стран еврозоны от Франции до Эстонии, но в разных пропорциях. Наибольшую долю имеет Германия – производственный флагман Европы. Снижение объемов закупок привело к нежелательным последствиям для регулятора – доходность европейских облигаций продолжила рост.

( Читать дальше )

Еженедельный технический анализ финансовых рынков

- 22 марта 2021, 15:03

- |

Разберем базовые сценарии по активам на финансовых рынках, а именно: товары (газ, нефть, золото, медь, пшеница и кукуруза), валюты (доллар, евро, фунт, новозеландец, австралиец, канадец), а также, РТС, рубль и S&P500.

Данный обзор является продолжениям воскресного видео с еженедельными прогнозами финансовых рынков — https://youtu.be/Ai9ckafdusQ

( Читать дальше )

Что ждет финансовые рынки на грядущей неделе?

- 21 марта 2021, 10:36

- |

Такого вы не найдете в СМИ!!!

В этом выпуске блок по макроэкономике расширенный особенно уделил внимание: заседанию ФРС и ситуацией с реальным сектором в США, также снова затронул перспективы инфляции в США.

Стараюсь расширять блок с итогами, так что, теперь кухню можно пропустить.

( Читать дальше )

Chevron. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:49

- |

Chevron ($CVX)

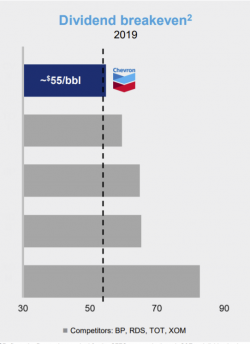

Нефтянка. Мировая нефтяная промышленность стагнирует уже 13 лет, с 2008 года. Вот если другие компании из S&P500 растут с 2008, то нефтянка падает. И Шеврон выглядит, можно сказать, лучшим образом среди конкурентов в одной весовой категории. Напрезентации для инвесторов представлено было много красивых картинок, как все замечательно и что в будущем будет еще лучше. Понравилась картинка, где показано, что Шеврон сможет делать все что запланировано, и поддерживать выплату дивидендов, при средней цене нефти Брент ~55$, в то время как конкурентам требуется выше цена нефти.

Вспомнил, что видел у Exxon похожую картинку, нашел ее — там рассказано, что у них все будет хорошо с инвестициями и дивидендами при цене Брента 45$, а при 55$ — просто отлично! А как у Шеврон планы до 2040 года расписаны — просто шик! Goldman Sachs в мае 2020 г. разместил график, на котором показал, что в принципе при цене 50 баксов за баррель у всех все будет хорошо, кроме Эксона — ему нужно 70 баксов.

( Читать дальше )

Bristol-Myers Squibb. Краткий обзор для долгосрочного инвестирования

- 20 марта 2021, 16:43

- |

Bristol-Myers Squibb ($BMY)

Биофарма. Я сам узнал об этой компании буквально пару месяцев назад, и почти сразу купил ее. Загрузил немного депо со средней 63,65$, что дает около 3,1% годовых в виде дивидендов. Пока взял мало, под дополнительную покупку этих акций у меня зарезервированы еще средства. Что мне в ней понравилось? Во-первых, BMY не снижала дивиденды более 70 лет (ну или около того, в 50-х годах я запутался, но ведь не суть?) — это большой плюс для тех, кто ищет акции «купил и забыл». А утвержденная программа обратного выкупа на $6,4 млрд (3-4 млрд в 2021 г.) при рыночной капитализации 137 млрд дает инвесторам еще почти 5% потенциальной прибыли. Во-вторых, бета волатильности 0,62 (правда это не мешает ей за пару месяцев ходить на 50%). В-третьих, и самое главное, — это увеличение в 2019 г. активов с 35 млрд до 130 млрд за счет покупки Celgene за 95 млрд. Я думаю, это даст в долгосрочной перспективе очень хороший профит. По крайней мере, выручка компании диверсифицирована между несколькими флагманскими препаратами, и нет такого, что один препарат генерирует половину выручки (как у

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал